東京国税局から一通の文書が出された。

表題 「国税局からのお知らせ」

「とうとう始まった。」これが私の率直な感想です。

いつかはこんな日が来ると思っていました。

それが現実のものとなりました。

いったい何が始まったのかというと、税理士から税務署への質問が一切禁止となったのです。

今のところは東京国税局管内の7つの税務署だけですが、11月1日からはその他の77の税務署においても同様となります。いずれこの波は全国に広がることは目に見えています。

ただし、すべての質問・相談が禁止となったわけではわりません。

一般質問が禁止となったかわりに『事前予約制度』が導入されました。

これは文字通り事前に予約を行う制度ですが、この予約に際しては、(1)顧問先の氏名、名称、(2)住所、(3)相談内容 を伝える必要があります。そして、相談にあたっては帳簿書類など参考となる書類の提出も必要となります。

税理士等が事前に税務署に相談したい事項とは、黒とも白とも言えない”グレーゾーン”といわれる部分の案件です。

このような”匿名”で相談したいような案件をわざわざ名前と住所をだしてまで相談することは通常ありえません。

これは一部の税理士等にとって、一大事と言ってもよいでしょう。

何故、これが一大事かというと、税理士等の一部には判断に困った案件について、税務署に『お伺い』をたてている事実があるからです。

税理士は本来、独立した公正な立場において黒でもない白でもない、法律では定められていないグレーゾーンや通達が、社会通念、己の常識から反する場合には断固として争わなければならない使命を法律で負っているのです。

それにもかかわらず、判断に困った案件について税務署に対して、その処理方法を教えてもらっているのです。

これで納税者にとっての本当に公正な判断ができるのでしょうか?

2006年度末に税理士登録者数は7万人を超えたことが、日本税理士会連合会の発表で明らかとなりました。

税理士は大きく分けて次の3種類に区分されます。

(1)試験合格者

(2)試験免除または一部免除者

(3)税務署OB

現在の税理士登録者数をこの構成比でみると概ね以下の通りです。

(1)45%

(2)30%

(3)25%

税理士試験に合格したからといってその日からベテラン税理士として、すべての事案を処理できるわけではありません。

また、試験を免除された公認会計士の中には税法を全く知らずに、税理士登録をしている方もいらっしゃいます。

税務署OBの税理士の中には、過去の同僚とのパイプをまるで『既得権』のように振舞っている方もいらっしゃいます。

税理士となるための入り口は違いますが、それぞれの税理士がそれぞれの理由から仕事上の判断を税務署に委ねているのです。

税理士の中にはおそらく今回のような税務署の対応を『怠慢』だと非難される方もいらっしゃるでしょう。

果たして、どちらが本当の怠慢なのか考えさせられます。

秘匿性が高い案件について名前等を出して相談を行えば、本来税務調査の対象にあがらなかったような案件についても、税務調査の対象となってしまうということも考えられます。

また、いままで税務署にその処理を確認しながら業務を行っていた税理士等については、特殊性のないルーチンワークの中でも税額の申告ミスなどが起こってくる可能性が高くなります。

しかし、税理士も人間です。間違えた判断をすることもあります。

そして、そのようなミスをしないためには複数の目でチェックする体制が必要です。

近年では税理士同士の合同事務所や税理士が集まってつくる『税理士法人』といった会計事務所が増えてきました。

税理士法人や合同事務所が必ず良いというわけではありませんが、少なくとも一人の税理士だけの判断では解決できない事案が今後増えてくることは明らかです。

あるとき電車の中で話した税務署職員の愚痴を思い出しました。

「一番多く電話がかかってくるのは税理士の先生ですよ・・・。」

税務署からこのように思われている税理士は、税務調査でも、きっと舐められることでしょう。

カテゴリー: 税理士は見た

銀行がダメ出しをしてきました!

多くの経営者が経営の現場で経験されていることと思いますが、ビジネスモデルによっては、売上が増加することによって資金が不足するということがおこります。

そのことに気付かずに経営を続けていると、事業は拡大しているにもかかわらず、最悪、資金ショートを招いて黒字倒産してしまうことがあります。

先日もある経営者の方が銀行から経営計画の見直しを求められ、当社に相談に来られました。

銀行が指摘したのは、「来季の販売戦略による売上拡大の結果、運転資金が不足し、資金ショートを起こすのではないか」というものです。

確かに、ここ数年この経営者の資金サイクルは長期化傾向にあったため、このままの資金サイクルでは資金ショートを起こす危険がありました。

このような場合に備えて、資金循環の効率を管理する方法をご紹介します。

それが『CCC(キャッシュ・コンバージョン・サイクル)』という指標です。

CCCは企業の資金循環の高さを示す指標のため、将来の財政基盤に与える影響が大きく、投資家の間でも、投資判断の指標として世界標準になりつつあるようです。

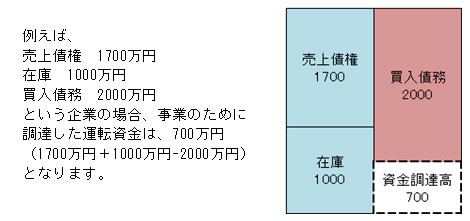

まず、次の図をご覧ください。これは貸借対照表の一部を切り出したものです。

企業がどれだけの運転資金を調達したかは、次のように計算することができます。

売上債権<受取手形, 売掛金>+在庫-買入債務<支払手形, 買掛金>

仮に、この企業の年商が1億と仮定すると、この企業は年商の7%に相当する資金を調達したことになります。

これがこの企業の運転資金調達率となります。

そして、CCCとは、資金の調達高を期間であらわしたものです。

棚卸資産回転期間:商品購入から販売までに要する期間

売上債権回転期間:商品販売から代金回収までに要する期間

買入債務回転期間:商品購入から代金支払までに要する期間

上図より、資金循環に要する期間は、次のように計算されます。

1. 商品購入から代金回収までに要する期間、棚卸資産回転期間+運転資金回転期間

2. 商品仕入から代金支払いまでに要する期間

3. 1と2の期間の差分が資金調達に要する期間となります。

また、CCCは365日に資金調達率7%を乗ずることにより求めることもできます。

資金効率を高めるためには、このCCCを短縮することが必要になりますが、そのために確認するポイントは以下の通りです。

1. 在庫は適正か?不良在庫はないか?

2. 代金回収に遅延はないか?また、不良債権はないか?

3. 必要以上に現金仕入れを行っていないか?

これらの項目について確認を行うとともに、CCCを時系列で管理することが重要です。

≪CCC比較表≫

パナソニックでは2000年以降、松下幸之助が創業以来伝統的に行ってきた月末現金支払いを大口取引先に限り、90日後の支払いに変更しました。

この結果CCCは2000年3月期の82日から前期45日に短縮しました。

理屈上では在庫を持たず、早く回収し、遅く支払えばいいだけのことですが、パナソニックのような一流企業ならともかく、中小企業では欠品による機会損失や仕入先の信用失墜、与信低下につながる危険性もあることからうかつなことはできません。

そこで、私たちがすべきは、資金循環のサイクルがあることを認識したうえで、CCCの変化に注意を怠らないということです。

得意は不得意のはじまり

意外なことですが、会計が得意な人がいる会社の経理が、

時代遅れになることがよくあります。

売上げ数十億円以上の地方の中堅企業などは、多くの会社がそういう状態です。

しっかりした経営担当が居る。

そして、老舗の税理士事務所が顧問をしている。

こんなケースでよく起こることです。

そして、意外にも、経理担当者が経理の素人のような小規模企業の方が経理は進んでいます。

困らないと、解決は誰も図りませんから、経理担当がまともにいない企業の方が、会計の仕組みを作り上げてしまうのです。

さらに、こうした小規模企業の方が、若手の税理士が顧問になるケースが多いですからなおさらでしょう。

こうした経理の世界で起きていることを笑うことはできません。

明日は我が身の可能性があります。

自分が得意だと思っていることほど、時代遅れになる。

それは経理に限らず、いろいろな場面で起こるはずです。

言うまでもなく、典型はインターネットやITの世界。

こうした分野は、これからもどんどん新しい技術が出てきて、

私たちが今やっていることを陳腐化させていくことでしょう。

そして、それは、そうした分野に限らず、私たちそれぞれの本業の分野にも及ぶはずです。

1400年代に発明された“簿記”は、

ゲーテをして

「人類最大の発明」

と言わせました。

そして、本当にそれだけのものらしく、

この約600年間、その基本的な仕組みを変えていません。

そこで、このことにあぐらをかいてしまったのが経理の世界かもしれません。

私は、昔、税理士さんが集まるところで講演し、

「みなさんが金科玉条にしている会計は、価値がなくなる」

と言い放って、物議を醸したことがあります。

当時の税理士さん達の反応は、

「この若い奴は、何も分かっていない失礼な男だ!」

と言うものでした。

しかし、その後、経理ソフトが一般化し、

彼らが主要業務としていたことは、付加価値がなくなってしまいました。

ところが、中堅企業とされる中規模企業では、

まだ、その亡霊が巣くっています。

先般も、先代が経理に詳しいという中堅企業が、

まだ旧態依然の伝票会計を行っているという相談を受けました。

社長の妹が経理を牛耳っている中堅企業から相談を受け、

経理の仕組みを調査してみると、あまりの無駄の多さにびっくりしたという事例もあります。

別に、経理は正確な数字を出せば十分・・というのも一理です。

その過程は問わないというのもアリでしょう。

しかし、そのおかげで、本来できるはずだった社内の管理や分析ができていない・・という例が多いのが現実です。

歴史の長い企業ほど、社内システムを丁寧に見直す必要がある・・と多くの事例を経験しながら、いつも思っています。

税理士がイヤ

時々、あまり縁のないところで話をすることがあります。

いつもの場とは、雰囲気が違うので戸惑いもありますが、自分の知らない世界との遭遇は楽しいところもあります。

最近、そんなノリで行ったのが、法人会の婦人部。

法人会は税務署の外郭団体らしいのですが、何をやっているのかよくわかりません。

ここも天下り先の一つなのでしょう。

地域の主立った会社は、だいたい会員で、会報誌なども発行しています。

当社は会員ではありませんが、税理士法人だからなのか、会報などは送られてきています。

正直なところ、こんな会報出してる時代じゃないよ!

という感じですが、こういうところは、こんなものですね。

さて、その法人会の婦人部で、税金の話を頼まれていたのですが、まったくしませんでした。

なぜならば、私が地元で税金の話をすると、話を聞いた人たちが、顧問の税理士に、

「こうやって」

とか

「こういう話を聞いた」

と言うのですが

だいたい物議を醸すのです。

税理士さんにとっての常識は、狭い世界の常識でしかなく、私なんかが違う視点から切り口を見つけると、だいたい大きな抵抗に遭うというのが相場なのです。

そこで、参加者の奥様方に、質問をいただき、それに答えるという形式をとったのですが、いきなり最初の質問が、

「良い税理士の見つけ方」

でした。

そして、その質問に反応して、何人かの方が、顧問税理士の悪口をはじめました。

私は、それに対して、一言。

「どうせ、不満があっても、変えないでしょ」

その一言に、みなさん、深くうなずかれました。

これは、すごいロックインです。

これほどのロックインは、携帯電話のポイント制度もかなわないかもしれません。

不満があるのに、誰も税理士を変えようとしない。

地方の税理士はおいしい商売ですね。

では、どうして、不満なのに、変えないのでしょう。

理由は明白です。

どうでもいいのです。

申告なんてどうでもいい。

決算書もどうでもいい。

そういうことでしょう。

痛みを感じてまで、変える必要性のないもの。

それが中小企業の会計です。

では、どうしてそういう中小企業が「良い税理士のの見つけ方」を知りたいのでしょう。

それは基準が欲しいからです。

いかに悪いかを知りたいのです。

事実、私に、いかに自社の顧問税理士が悪いかを具体的に訴えた方々のニーズは、単に、話を聞いてうなずいて欲しい・・というものでした。

だって、私が、「じゃー、税理士を変えますか?」と再び念を押しても、

「いえ」

とはっきり答えましたから間違いありません。

しかし、こんなことはどうでもいいのです。

問題は、こうした地方の中小企業の姿勢は、税理士に対してだけではなく、事業の全てにおいて起きている可能性がある・・

というところにあります。

もしかしたら、日本の資本主義が、もっと合理的な活動が主流だったら・・・・・。

その場合、多くの企業が市場から退場していなくてはならない可能性があります。

・・と言うか、きっとそうでしょう。

このままで行ければ、それが一番。

それは間違いありません。

でも、そうなることはあり得ません。

「うちの税理士さー」という発言は、中小企業の非合理的営みの象徴・・と私は見ますが、いかがでしょうか?

保険による節税

ある日、セミナーに参加していた経営者が、不安そうに質問をしてきました。

「実は、昨年、税理士の薦めでガン保険に節税目的で入ったのだけど・・」

彼が、このような質問をした理由は、私がある保険代理店の人と節税保険の問題をいろいろと話していたからでした。

細かい数字は、忘れましたが、10年後の退職を想定してガン保険に加入。すでに2年分で600万円の掛け金を払った・・というような感じでした。

10年後の退職時に、保険を解約し退職金で払う。よくある節税の方法です。

保険代理店の人は言いました。

「ガン保険を使って、まだそんなことしてるんだ・・・」

私は言いました。

「10年後の退職なんて、何を根拠に言ってるの?」

二人にこう言われた経営者は、その後、セミナーの内容など上の空。

「解約しようかな~」

と言い出しました。

細かい話はわかりませんから、解約はよく考えてするように言いましたが、その経営者は、ガン保険による節税の曖昧さばかりではなく、私に10年後なんてわからないのではないか?と言われたこともショックだったようです。

私は断言してしまいます。

彼は10年後辞めていない・・と。

非常に優秀な経営者ですから、節税のために決めてしまった10年という期間なんて、その場になれば冷静になって無視すると思います。

そして、10年前の決断を「バカだったな~」と笑うことでしょう。

しかし、どうして30代の経営者が10年後の引退を決めてしまったのか?

彼よりも一回り以上年上の私でさえ、10年後に引退なんてしていないと思うのに不思議です。

そして、こういうアドバイスをした税理士とは何なのでしょうか?

本来、経営者が、こうしたことを保険代理店に吹き込まれたら、停めなければならない立場にある顧問の税理士が、保険の手数料稼ぎを優先している・・と思われても仕方がないでしょう。

前回、税理士が絡んだ事件を例に、税理士のアドバイスを鵜呑みにしてはいけないことを書きましたが、あのような投資案件ばかりではなく、日常的に行われているアドバイスでもおかしなことが行われているように思えました。

節税はどんどんやるべきです。

この国のおかしな税制に100%対応できる方法は日本に居る限りありませんが、それでも努力は必要です。

しかし、ナンセンスなことをしても意味はありません。

私たちは、節税をしなくてはいけませんが、節税をすることが経営をする目的でもありません。

不況期に入り、こうした節税保険の解約で赤字を埋める場面も出てくるかもしれませんが、それは結果論。

その結果から過去の意志決定が正しかったと考えるのは間違いです。

それは単なるたまたまです。

運用でも節税でも、時々、“たまたま”が起こることが話をめんどうにしていますが、私たちはあくまでも合理的に経営をしていくべきです。

合理的とは言いますが必要なのは常識です。

くれぐれも、安易な方法には乗らないように気をつけましょう

専門家に相談する・・

一部のメディアが報道しているように、税理士業界も絡めた大型倒産が発生しました。

【帝国データバンク倒産情報より一部抜粋】

11月14日に債権者から東京地裁に破産を申し立てられた(株)信和総合リース(資本金3000万円、千代田区神田錦町3-15、代表庄子興氏、従業員3名)の負債額が判明した。

当社は2000年(平成12年)7月、京都市で(株)信和の商号で設立され、2001年4月に現商号に変更したノンバンク。全国の税理士事務所や会計士事務所と提携し、その事務所の顧客が節税や福利厚生目的の各種保険などを購入する際の資金の一部を融資する一方、外貨建て金融商品の紹介、不動産投資信託や私募債発行のアドバイスなども行い、2008年4月期の年収入高は約43億9700万円を計上していた。

しかし、今年9月に民事再生法を申請(その後、破産)した松本引越センター(株)(大阪)に対して約3億7200万円の焦げ付きが発生するなど不良債権が散発していたほか、不明朗な取引により会社から多額の資金が流出し、厳しい資金繰りを強いられていた。

今年9月25日に創業者が代表を辞任した後、その後1カ月余りの間で2度も代表が交代するなど経営が混乱、10月には現住所に本社を移転していた。さらに一部で不透明な保険契約等が行われていたと見られ、9月29日には当社債権約50億円が債権譲渡登記されていたことが判明するなど資金繰り悪化が表面化するなか、債権者から破産を申し立てられていた。

負債は、2008年4月期時点で、約199億7200万円。

一部のメディアでは、信和総合リースの不正な保険勧誘についても報道されており、今後、単なる倒産話では終わらず、不正が明らかになってくる可能性があります。

帝国データバンクの記事でも“不明朗な取引により会社から多額の資金が流出し・・・・”とあるように、いろいろな問題に発展しそうな感じです。

すでに、金融庁も調査に入っているので、これからいろいろな話が出てくるでしょう。

さて、この信和総合リースは、保険斡旋の窓口となる税理士にも多額の投資を募っていました。

また、付き合いのある税理士は、そうした投資を顧問先にも斡旋していました。

きっと顧問先の人たちは、自分の顧問税理士が自身もお金を入れている投資を勧めているわけですから、信用してお金を入れたことでしょう。

中小企業の相談相手と言えば、一番に税理士です。

中小企業の経営者は、税理士の専門分野でないことでも、身近にいるという利用でアレコレ相談をしているようですが、これは問題です。

税の専門家に、経営の相談や投資の相談をするなんて、本来はあり得ないことですが、この日本では、それがまかり通っています。

税理士の方でも、そういうことに無頓着のようで、どんな相談でも受けているのでしょうか?

私は、最近、あるパーティーで、年配の税理士に声をかけられ、「これからは、コンサルティングだね。私もあなたのようなビジネスの展開をしたいんだけど、教えてくれないか?」

と言われました。

私の回答は、冷たいものでした。

「税理士がコンサルをやるなんて、自殺行為ですよ。何の技術もないのに、実行したらお客様に迷惑をかけるだけです。お勧めできませんね。誤解があるようなので、確認しておきますが、私は、税理士がコンサルを始めたわけではなく、元々が経営アドバイザー的なことが得意で、後から税理士の資格をなんとなく取ってしまった者です。逆なので誤解のなきよう・・」

税理士というと、社会的な信用は今でも十分あると思いますが、それは先人達が税の専門家として築き上げてきたものです。

それが、税以外の部分で壊れていったとしたら悲しい話ですね。

税理士さんが、中小企業の身近な存在というのも先人達が築き上げ、今に至っているものですが、身近だからと言って、中小企業側が万屋のように使うのは間違いです。

ところで、当社は、以前、某大手証券会社の代理店をしていました。

投資信託の代理販売が解禁されたとき、提携をしました。

しかし、代理店としての販売実績はゼロです。

そして、昨年春に、販売実績を証券会社から問われた私は、「では、辞めます」と言って代理店契約を辞めました。

ちなみに、販売実績がゼロだった理由は、私の予測では、株式市場は下落すると考えていたこと、そして、某証券会社の品揃えと勧める商品に疑問を持っていたからです。

下落はたまたま当たりましたが、そういうことではなく、私たちは、お客様との関係が強いだけに、安易な手数料稼ぎに動いてはいけないという考えがあったからです。

そして、私自身が、株はいつまでも強くないと考えている以上、オススメなどはできませんでした。

なお、当社にも信和総合リースからのアプローチはありました。

しかし、お客様の信用を背負っている私たちが、手数料目的で付き合う必要はないという判断をしています。

それはそれとして、少しお金がかかっても、専門家に相談する。このことを痛感する事件が起きたということでしょう。

そして、税理士さんにも、安易な相談には乗らない戒めになったことだと思います。

地味なのが一番良いのです。

会社が静止する日

当社では毎年元旦に岡本より新年度の『経営方針』が届けられます。わざわざ元旦にです。

受け取る私の気分としては『ミッションインポッシブル』

わざわざ元旦に見たくないのでそっと机の上において置きました(笑)

世界は今、『100年に1度』の経済危機を迎え、物価が下落しても需要が拡大をしない『デフレスパイラル』の恐怖が日を追うごとに現実味を帯びてきました。

そこで現在国会では、定額給付金やら減税規模1兆円の税制改正を審議していますが、肝心な税制改正の中身はカラッポです。

そのような経済環境にあって弊社の本年度のキーワードが決まりました。

『不況のおかげ』

これが当社が事業を通じて一年間突き詰めていくテーマです。

このテーマのもとマネージャはそれぞれの部門の経営計画を策定し、岡本に提出、話し合います。

いうまでもありませんが、不況期というのは基本的には無理に売上げをあげることはできません。

そこで経営計画の基本スタンスは『減収増益』という形になります。

減収増益という話をすると単純に『リストラ』とか『経費削減』と言う方がいらっしゃいますが話しはそう単純ではありません。

自社のビジネス構造を客観的に分析し、経営にもっとも影響を及ぼしているコストを計画管理することです。

しかし、コストコントロールだけではこの不況期を乗り切ることはできません。当然、販売戦略も考えなければなりません。

経営でもっとも大切なのはトータルでバランスがよいということです。

よく「経営計画を立ててもどうせ予定通りにいかない」と経営計画に批判的な経営者も見受けられます。

確かに経営計画を立てたからと言って直ちに利益があがり、金繰りが良くなることはありません。ではなぜ経営計画が必要になるのか?

人間の心と体は何も負荷をかけなければ常に楽な方に向かって行きます。

これは経営においても同じです。

経営計画をつくり心の準備(マインドセット)をしなければその経営は「放漫経営」となり必ず行き詰まってしまいます。

ちなみに当社の経営計画の作り方は驚くほど綿密です。弊社で税務顧問をさせていただいているお客様とは毎年経営計画を作成するセミナーを行っています。

今年、みなさんの会社ではどのような心の準備をしましたか?

まだの方は、年頭にあたって経営計画の見直し又は作成を行ってみてください。

タイトルから皆さんご推察のとおり『地球が静止する日』という映画を観て来ました。

ところで、キアヌ・リーブス主演の『地球が静止する日』がロバート・ワイズ監督による作品のリメイクだったことを正月に岡本より知らされ驚きました。

映画では瀕死の状態にある地球を救うために、宇宙人のキアヌ・リーブスは人類の消滅を決断します。しかし、人間はキアヌ・リーブスに対しこう懇願するのです。

「人間は環境に合わせて変化することができる生き物だ。」

「しかし、人間は瀕死の状態になるまで変わろうとはしない・・」

今、私たちは瀕死の状態にあるのでしょうか?そして、本当に変化することができるのでしょうか?

変化なくして、この歴史的な経済危機の中『会社が静止する日』を回避することはできません。

勘違いしていませんか?

私の妻は税理士ですが、以前に彼女とこんな会話をしたことがありました。

妻 「50歳には辞めようね」

私 「そうだね、まぁ許されても55歳かな?」

今からこんな話をしていいものか・・・

二回にわたってオーナー会社における事業承継をテーマに話をしてきました。

前回に引き続き今回も特殊な株式を利用した事業承継の手法についてお話いたします。

おそらく皆さんは最近『事業承継』というキーワードをどこかしらで目にしていらっしゃるのではないでしょうか?

実は、我々税理士の間でも事業承継はビッグワードとなってきています。

これは、政府が事業承継について支援に乗り出したためです。

そこでできた法律がいわゆる『中小企業経営承継円滑化法』です。

この法律の中身は3つ。

・遺留分

・金融支援

・納税猶予

今回はこの法律の内容については話すつもりはありません。

周りの状況をみて必要と思えばあらためてお話いたします。

この法律ができた背景には廃業率が開業率を大きく上回っている日本企業の事業承継難があります。

政府は税金が足かせとなって事業承継がすすんでいないと思っているようですが、そんな企業はごく一部。

こんな法律で事業承継がすすむはずがないことは私が言わなくとも経営者ならみんな分かっています。

もちろんお客様のうち話す必要がある方には個別にお話をしていますが

メルマガで多くの方々に話す話ではありません。

日本における企業の8割が中小零細企業。

そのほとんどが事業承継に何らかの問題をかかえているのは事実だが、もっとも多いのは後継者不足。

後継者予定の息子はいるものの、経営者としての資質が備わっておらず事業承継どころではないというのがどこのオーナー経営者も持つ共通の悩み。

それでも思い切って後継者である息子に経営権を与えてみれば、糸の切れた凧のように本業も疎かに、新事業、経営革新と称して訳のわからないことを始める始末。

挙句のはてには、古参の従業員はオーナー経営者の息がかかっているため俺のいうことを聞かないと酒場で管を巻いている。

こんな後継者に事業を任せていてはどのような舵取りをするものかわかったものではありません。

そんなときに強力な役目を果たすのが、『拒否権付種類株式』通称『黄金株』とよばれる種類株式です。

この株式は黄金株と呼ばれるように最強の拒否権を持っています。

どれほど強力かというと、この株式を持つ者の承認がなければ株主総会の決定も、取締役会の決定もすべて無効となるくらいの凄さです。

つまり、拒否権付株式は、拒否権を使うことによって(後継者の)経営を監視する機能があるのです。

実際には、あらかじめこの株主の決議を必要とする事項を定款で定めておく必要がありますが、拒否権の設定によっては無敵の権限を与えることとなります。

しかし注意が必要です。

拒否権をむやみに設定しすぎると、利害関係者に対して実質的な経営者は旧経営者であるとの印象を強く与えることとなりますので、拒否権の設定は慎重に行う必要があります。

この株式によって後継者の暴走には一定の歯止めをきかせることが可能となりますが事業承継にとって本当に重要な話はここからです。

事業承継とは株式の移転や、読んで字の如く、『事業』を『承継』することと思っている方々がほとんどではないでしょうか?

それは違います。

事業承継の本質は『経営』の『承継』にこそあるのです。

事業とはビジネスそのもの。言葉はわるいですが明日からオーナーの代わりに社長席にすわって仕事さえこなせればいい話。

しかし経営の承継とは、創業から現在に至るまでの歴史、創業者の想い、お客様、変遷、苦難、喜び・・これらすべてを経営理念という言葉でまとめるならば経営理念の承継こそが本当に必要なのです。

それを、権限移譲という大義名分のもとに息子である後継者にすんなりと経営を明け渡してしまう無責任なオーナー経営者が多く目につきます。

「すべて(息子である)社長に任せてあるので・・」

私はそんな経営者を見ていつも思うことがあります。

それは、私たちの事業のすべては顧客のためにこそあるもので、後継者のためにあるものではないはずという強い思いです。

そうであるならば事業は渡しても経営権はそう簡単に手放すべきではないのです。それが起業家として事業を立ち上げたものが最後までまっとうしなければならない責務のはずです。

いつからそんなに物わかりが良くなったのですか?

すこし厳しいようですが私は事業承継の失敗によって悲しい結末を迎えた会社をいくつも見て来ました。そのほとんどが後継者による失敗です。

「松下はものをつくる前に人をつくる」

この言葉は松下電器の創業者松下幸之助が生前に語った言葉です。

私たちも事業の承継のみにとらわれることなく、経営を承継するに相応しい人づくりにもっと意識を向けたいものです。

税理士の中には高齢になられても、いや、歳をとればとるほど(頭に)冴えを見せる方もいらっしゃいます。

しかし、私はその歳になって到底そのような冴えをみせることはできないと考えています。

このような言い方をすると世の中の還暦を迎えた方に怒られてしまいますが60には60なりの仕事があると思うんです。

そういう意味からビジネスの最前線にいらっしゃる経営者の方々を相手に仕事をするべきではないと思うのです。

しかし・・この気持ちが60になったときに変わらず持ち続けていられるか・・今の私ではわかりませんが、そうでありたいと思う今日この頃です。

あなたの株が突然消える日

先日、またまた妻と映画を見に行きました。

今度は『容疑者Xの献身』

どうやら妻は福山雅治のファンでもあるらしい・・・

さて、前回はわれわれ中小企業の経営に潜む、少数株主の脅威についてお話いたしました。

その上で、株式は『分散から集中』へと変わるべきだと言わせていただきました。

そこで、いったん分散させてしまった株式を集めるために用いることができる株式が『全部取得条項付種類株式』という種類株式です。

今回は、この種類株式を使って分散した株式をすべて買い取る方法の概要をご紹介します。

全部取得条項付種類株式とは、少なくとも2種類以上の株式を発行している株式会社で、ある種類の株式の全部を会社が取得することについて定款でさだめている株式です。

そのため、まず、前提として一種類しか株式を発行していない会社の場合には、普通株式以外にもう一種類の株式を発行する必要があります。

ここでは説明上、もう一種類の株式をX株式と呼ぶことにします。

株主総会によってX株式を発行する決議を行うと同時に、既存株式について全部取得条項を付します。ただし、このときに反対する株主から株式買取請求がされる可能性がありますので、慎重に進める必要があります。

無事に、旧株式について全部取得条項を付すことができたら次は、X株式の発行を行います。このときにオーナーが全ての割当てを受けることによって経営権の集約をすることができますが、勘のいい株主によって否決される可能性がありますので、発行の経緯などやはり慎重な対応が必要です。

X株式の発行が完了すれば、あとは旧株式を会社で全部取得することによって計画完了です。

自己株式には議決権はありませんので、旧株式は急いで買い取る必要はありません。そのまま会社で持っていてもいいですし、消してしまっても構いません。

説明上、とても簡単に書きましたが実際には株式買取請求時の対応や対価の額など一定の手続きと税務リスクの検討必要となりますので、専門家のアドバイスのもとで行うようにしてください。

冒頭に書いた映画『容疑者Xの献身』ですが・・・堤さんと松雪さんの演技にやられました。はっきり言って泣きました。

松雪さんの役者としての引き出しの多さには驚きます。

いろいろと考えるところはありますが、人は生きる意味を見つけたときに生きていることを実感するものだということを改めて思いました。

『もの言う株主』という言葉が少し前に流行りましたが、中小企業における株主とは自己の利益にのみ囚われることなく、会社の永続発展のために・・・

それこそ『献身的』に尽くすくらいの気構えがいて欲しいと思います。

たかが一株、されど一株

前回に引き続き、同族会社を取り巻く自社株の取り扱いと、事業承継問題についてお話することとなっていましたが、今回は会社法によって変わった株主の権利についてお話いたします。

まず結論をお話しますと・・・

従来、自社株というと相続対策などで分散されがちだったのですが、これからは分散した株式を再び集めなければならない時代になりました。

なぜならば会社法によって、定款の書き方一つで経営方針に大きな影響を与えるようになったためです。

これが『定款自治の拡大』です。

ところでみなさんは、ご自分の会社の“定款”を見たことがありますか?

「ない」という方は論外ですが、「ある」という方でもその中身まで理解されている方はどれくらいいらっしゃるでしょうか?

定款とは、会社の目的や組織、運営などを定めた会社の法律です。

従来の商法では個々の会社ごとに決めることのできる選択肢が少なく、各会社の定款に大きな違いはありませんでした。

ところが、会社法では種類株式の発行を認めるなど、定款の作り方ひとつで会社の運営の仕方が大きく変わってくるようになりました。

それでは、身近な例をあげてみましょう。

父親である社長が古参の従業員に対して、自社の株式を渡しているケースというのはよくあります。

従来であれば社長が株式の3分の2以上(正確には議決権)を所有していれば問題がないとされていました。

ところが会社法ではちょっと注意が必要です。

何故なら会社法の施行によって少数株主の権利が強まったからです。

株主の権利として「役員の解任の訴え」と「帳簿閲覧権」というものが認められています。

そして、この二つの権利はいずれも3%以上の株式を持っている少数株主に与えられた権利です。

役員の解任の訴えとは、役員の職務の執行に関し不正の行為、又は法令若しくは定款に違反する重大な事実があり、かつ、総会においてその取締役の解任決議が否決された場合に裁判所に取締役解任の訴えを起こすことができるというものです。

そして役員の不正行為を明らかにする手段が会計帳簿閲覧権です。

この会計帳簿閲覧権では決算書のみならず、作成のもとになった元帳まで見ることができるため、会社内部の人間が元帳を見れば手に取るように不正なお金の流れが明らかになるはずです。

また、一株しか持っていない株主であっても、株主総会の開催の実態が無いなど招集の手続等が法令に違反している場合には、 裁判所に総会決議の取消しを請求することもできます。

そしてこれらの少数株主権をめぐる問題は、先代から事業を承継した二代目の経営者によく起こるのです。

会社法がかわってから熱心に勉強されている従業員さんや親族が結構いらっしゃいますので足元をすくわれないように注意してください。

では、株式を分散させないようにするにはどうすればいいのでしょうか?

そこが重要な問題です。