税務調査の現場では「取り引き」が行われることが少なくありません。

若い、経験の浅い調査官であれば、まずそのようなことはありませんが、経験豊富で、ある程度現場での判断を任されている調査官の場合、それは日常的に行われています。

調査官 : 「今回の調査で修正申告の対象となるのはこれと、これと・・・合計で5つの事項ですね。ただ、まあ今回は初めての調査ですし、故意ではないことも理解できますので、今後は気を付けていただくということで、2つの事項だけ修正してもらえませんか?この2つは重加算税の対象になりますが、残りの3つの事項につきましては目をつぶりますので。」

税理士 : 「うーん、5つの事項全てを修正すると本税が・・・約50万円と過少申告加算税10%で約55万円。重加算税の条件を飲んで2つの事項を修正すると、本税20万円と重加算税35%で約27万円か・・・どうです社長さん、重加算税の条件を飲めば納める税金は半分以下になりますよ。」

社長 : 「そりゃあ助かります、先生、それで行きましょう!」

この場合、調査官の持ちかける“取り引き”に応じれば、確かに納税額は半分以下なりますので、取り引きに応じたくなる気持ちは良くわかります。

しかし、このような取り引きに簡単に応じてはいけない、ある事実があります。

みなさんの会社は全国の税務署をオンラインでつなぐ国税総合管理システム(KSK)によって、過去の申告内容や税務調査結果の詳細等のデータを管理されています。

そしてこのKSKではみなさんの会社を次のようにグループ分けしているのです。

第1グループ:過去の税務調査の結果が良い会社

第2グループ:10年に1回位のペースで調査対象とする会社

第3グループ:過去の税務調査の結果が悪く、3~4年ごとに調査対象とする会社

通常の会社は第1グループか第2グループになります。しかし重加算税が課された場合、第3グループに分けられてしまうのです。

つまり、一度重加算税を課されると、過去に「仮装・隠ぺい」を行った会社としてレッテ

ルを貼られ、以後税務調査に入られやすくなる、とういうことなのです。

しかも、一度第3グループに入ってしまうと、そう簡単にはそこから抜け出せません。

以前このメルマガでも書きましたが、調査官は重加算税をかけられれば「不正を発見した」として、査定のポイントが上がるので、重加算税の賦課を条件にこのような取り引きをもちかけることがあります。

今回のケースで、修正する2つの事項が間違いなく重加算税の対象であるならば、残り3つの事項に目をつぶってもらえることは助かりますが、グレーどころか、そもそも重加算税の対象でないことも十分に考えられます。むしろ、重加算税の対象と言い切る法的根拠が薄いからこそ、このような取り引きを持ちかけてくることが容易に想像できます。

仮装・隠ぺい行為がないのに重加算税の賦課を認めてはいけません。

目先の納税額を減らしたいがばかりに、調査官のもちかける“取り引き”に安易に応じることのないようにしましょう。

カテゴリー: 税理士は見た

そのFacebook“あの人達”も見ていますよ

現在全世界に8億人の利用者を誇るソーシャルメディアに成長したfacebookは、個人間の交流の機会としてだけではなく、ビジネスにおける人脈形成の場として多くの企業経営者やビジネスパーソンに利用されています。

しかし、便利なfacebookですが、多くの人達から歓迎されている訳ではないということを知った出来事がありました。

それは、私が幹事となって2年程前に同窓会を開催したときのことです。

これを機に、今後の同級会の連絡にfacebookを使うことを提案し、facebook上に同級会のグループを作成しました。

多くの幹事メンバーはすぐに登録してくれたのですが、一部の幹事メンバーはfacebookの登録自体を拒否してきました。

理由を尋ねてみると、思ってもみなかった反応が帰ってきました。

「facebookに登録すると、プライベートが知られるから嫌だ。」というのです。

これは私にとっては想像もしていなかったので驚きました。

確かにfacebookは、ビジネスやプライベートの内容を綴った文章や写真が沢山でており、中には、その人の家族や交流関係までも想像させる情報が出ています。

このように、facebookは多くの人に見てもらいたい情報を自由に発信できる一方で、その情報を閲覧する相手を選ぶことができないとう大きな欠点があります。

もしも、プライバシー設定をしてしまえば、それはfacebook上での人脈形成に大きな足かせとなってしまいます。

このように、facebookはビジネスにとって有意義である一方で、自らのプライベートをさらけ出しているということも忘れてはいけません。

そして、そんな皆さんの赤裸々な情報に関心を示しているのは、こちらの思惑とは別の『招かざる客』もいるようです。

それは『税務署』です。

日本の国税の実情はわかりませんが、ベルギー国税局では、納税者を監視するためにfacebookやブログで行動記録をとっているとの情報が出ています。

日本では、公には言われていないまでも税務調査の立会いをしていると、調査官より会社のホームページについての質問や、プリントアウトしてくるところをみると、間違いなくfacebookやブログに大きな関心を寄せています。

以前に、こんな話がありました。

高級車を所有する“セレブ”として度々テレビ番組や車の情報誌で取り上げられていた会社オーナーが、国税局の税務調査を受け、社長が個人的に使う高級車数台を会社の経費で購入していたとして所得隠しと指摘され、会社はその修正申告に応じたということです。

これは、まさにマスコミ等の報道の状況から『高級車は社長の個人的なもの』と認定されたひとつの事例といえます。

貴方のfacebookやブログは国税によって情報収集の手段として監視されていると思ってください。

最初からそのように考えておけば、facebookはむしろ貴方にとって強い味方?

になってくれるかもしれません・・・。

青色申告取消!?

皆さんご存知「青色申告」。この青色申告制度が税務調査の現場において、時として調査官の都合の良い道具として使われていることがあるのをご存知でしょうか。

青色申告は法定の帳簿書類に取引の記録、保存をし、税務署の承認を受けることで、赤字を繰り越せたり、30万円未満の資産を経費にできたりと様々な特典を受けることができる制度です。おそらくこのメルマガを読んでくださっている方の会社のほとんど全てが青色申告の承認を受けているはずです。

この青色申告ですが、場合によっては承認を取り消されることがあります。

以下にその主な原因を簡単に記載します。

・帳簿書類を備えていない、又は税務職員に対して帳簿書類の提示を拒む

・隠ぺい、仮装行為がある(詳細要件あり。省略。)

・2事業年連続で期限内に申告書を提出していない

これらの青色申告取消事由となり得る項目を見ると、それが事実であれば確かに取り消されてもしかたがないかな・・・と思ってしまいます。

しかし、問題なのは税務調査の現場において存在する、決して珍しくない、以下のようなやりとりです。

調査官 「前期の申告で計上すべき売上が漏れています。しかもこれは仮装・隠ぺい行為ともとれるので青色申告の取消事由に該当する可能性がありますね。」

社長 「えー、そんなぁ!?売上計上が漏れていたことは認めますけど、わざとじゃないですよ!仮装・隠ぺいだなんて・・・青色申告取消なんて勘弁してくださいよ!」

調査官 「困りましたねぇ・・・それでは今回は青色申告が取り消されないように、今から私が言うように“申述書”を書いて税務署長宛てに提出してください。」

社長 「それで、青色の取消は勘弁してもらえるんですね!?分かりました、提出しますので、どのように書いたら良いか教えてください。」

国税庁のホームページには法人の青色申告の承認の取消についての事務運営指針が掲載されています。そこには隠ぺい、仮装行為等があり青色申告取消事由に該当する場合であっても、その事業年度前7年以内の各事業年度について(1)青色申告承認取消処分を受けていなく、(2)調査に係る不正所得金額又は不正欠損金額が500万円に満たない場合で、今後適正な申告をする旨の当該法人からの申出等があるときは、青色申告の承認の取消しを見合わせると記載されています。前述のやりとりの中で調査官はこれを“利用”したのです。

調査官がこの社長さんに“申述書”を提出させる目的は、この社長さんの為に青色申告の取消を見合わせられるようにするといった事では決してありません。実はそもそも青色申告取消事由など生じていなく、申述書など提出する必要がないケースがほとんどなのです。表向きにはそのように感じさせておいて実際には他の理由があるのです。それは“申述書”を提出させることによって、隠ぺい仮装行為を自ら認めさせる形にして、重加算税をかけることです。

詳細によりますが、売上計上漏れは、意図的な売上“除外”とは異なり、隠ぺい、仮装行為とは言えません。実際に税務調査時に見つかるものの多くは売上計上漏れであり、隠ぺい、仮装行為には該当しません。にも関わらず、青色申告の取消を“チラつかせる”ことによって、申述書を提出させ、それを証拠として重加算税をかけるのです。

なぜそんな事をするのか。理由は1つです。重加算税は調査官の評価においてポイントが高いからです。

もし税務調査において青色申告取消の見合わせを理由に、申述書の提出を求められた際には、そもそもそれが本当に青色申告取消事由に該当するような行為なのかを顧問税理士さんに確認してください。もし納得がいかなければ、弊社で行っているようなセカンドオピニオンサービス等を利用し、他の税理士の意見を聞いてみるのも良いでしょう。

いずれにしても、調査官の言うことを鵜呑みにして安易に“申述書”提出の求めに応じることないように注意してください。

お酒は、ほどほどに・・・

私「社長、今日は体調が悪そうですね。」

お客様「昨日はお得意さんの接待で、久しぶりに飲み過ぎちゃって・・・。」

取引先との飲食や、お中元・お歳暮のやりとり。

そのような行為が、今後の商売の潤滑油となることもあるでしょう。

これらは税法上『交際費』として、一定の制限が設けられています。

■ 年間600万円までしか経費として認めない

■ 600万円までについても、10%は経費として認めない

なぜ制限が設けられているかというと、このような接待行為は、商売との直接的な因果関係をもたない冗費(むだな費用)であり、贅沢な支出であるからです。

つまり、税法的な視点からも「お酒は、ほどほどに・・・」ということです。

(参考)

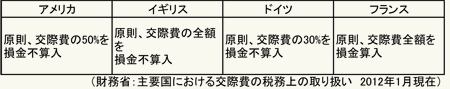

各国の交際費の制限について

そんな交際費について、H25年度税制改正大綱において拡充案が提出されました。

改正の内容は次の通りです。

■ 年間600万円の経費限度額を800万円に

■ 限度額までの支出について、「10%は経費として認めない」の廃止

つまり、800万円までであれば、全てが経費として認められるということです。

国のねらいは、交際費の限度額を拡充することで、(飲食費等が増え)飲食店を中心に街を活性化させる、ということです。

しかしながら、このようなインセンティブが有効に機能するのか、甚だ疑問に感じます。

「よし、交際費の枠が増えたので、これからはもっと取引先と飲みに行くぞ〜」

果たして、このような思考をする経営者がいるでしょうか?

「あの取引先を接待すれば、確実に売上向上を見込めたのだが、枠があったせいで我慢していた。これからはもっと戦略的に接待ができる!」

確実に成果を期待できたのであれば、枠に関係なく、実行していたはずです。

つまり、国が意図しているような結果(枠が増えた事により、接待行為が増え、飲食店等が潤う)にはならず、偶然、600万円を超えて交際費を使っていた会社の納税額が減る、という話にしかならないのです・・・。

この改正を受けて、持つべき思考はただ一つです。

「交際費の枠が増えたから、もっと飲みに行くぞー」ではなく、この改正によって、「いくらのキャッシュを捻出できたか」を理解する事です。

支出交際費別にみるキャッシュ捻出額は次の通りです。

支出額によっては僅かなキャッシュかもしれませんが、今までと何も行動を変えず、税制が変わっただけで、“棚ぼた”的にキャッシュが捻出できるのですから、これを理解した上で、そのキャッシュを有効に活用していきましょう。

「交際費拡充のおかげで、×××円キャッシュが浮くから、前年は予算の関係で見送った、〇〇投資を具体的に進めてみよう。」

新規設備、人材、社内インフラなど、様々な投資活用があり、それらの支出に充てる事で、(それこそ)国の望んでいる経済の活性化へと繋がっていくわけです。

一昔前までは400万円だった交際費限度額が600万円となり、これからは800万円になろうとしています。ただし、国の勧めるままにお酒を飲んでしまっては、法人も“体”を壊すことになってしまいます。

あくまでも「お酒は、ほどほどに・・・」

税務調査では・・税理士をよく見てみましょう

顧問先「先生~、このまえ税務署から電話があって、来月の下旬に税務調査になっちゃいましたよ~」

先日伺った、顧問先での会話です。

顧問先と言っても、当社とはセカンドオピニオンサービス契約での顧問契約ですので、 当社に通知は来ません。

私「そうですかー。もう5年くらい経ちますものねぇ」

「ところで、顧問の先生にも連絡は行ってるんですよね?」

顧問先「いえ?来てないって言ってましたよ?」

私「え?そんなはずは・・・」

みなさん、なぜ私が驚いたかおわかりでしょうか。

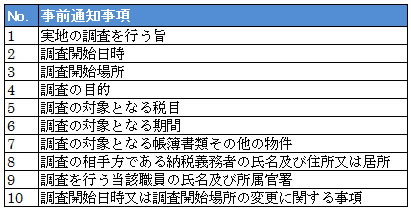

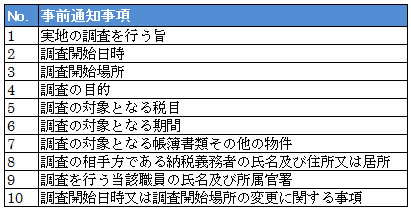

実は平成25年1月から税務調査の手続きが変わりました。

変わったというより、不明瞭であった部分が明確になった、

というのが正しいでしょうか。

税務調査がある場合には、税務署から納税者と税務代理人に対して

事前に通知することが明文化されました。

文字通り、納税者(会社)と税務代理人(税理士)に税務調査がある旨を

通知しないといけないわけです。

これまでも、一般的にはそうされてきましたが、

実はそれを規定するものは存在していませんでした。

また、これまでは事前に伝えられなかった事項についても、

事前に通知されるようになりました。

1実地の調査を行う旨

2調査開始日時

3調査開始場所

4調査の目的

5調査の対象となる税目

6調査の対象となる期間

7調査の対象となる帳簿書類その他の物件

8調査の相手方である納税義務者の氏名及び住所又は居所

9調査を行う当該職員の氏名及び所属管署

10調査開始日時又は調査開始場所の変更に関する事項

11事前通知事項以外の事項について非違が疑われることとなった場合には、

当該事項に関し調査を行うことができる旨

全部で11項目。

これだけの項目が事前に通知されることになっています。

「こんなに聞かないといけないの?」

そんな声が聞こえてきますが、御心配はいりません。

顧問税理士等の税務の代理人がいる場合には、

「通知の内容は代理人を通じて聞きます」

と申し出れば、上記の1以外の10項目については直接聞く必要はありません。

また、上記の2の調査の開始日時については、従来通りその変更は可能です。

すべて、税務代理人である税理士に任せればいいのです。

もし、税理士に任せずにご自分で聞きたい、という場合には、

最初から上記の11項目のリストを作っておいて、順に聞きながらメモを取る、というのがよろしいでしょう。

さて、冒頭の「調査の事前通知の来なかった顧問税理士」は

その後どうしたのでしょうか。

特になにもせず、そのまま当日の税務調査に立ち会うようです。

おかしなことをしている税務署に対し、『ちょっと待て』とモノイイできないのでしょうか。

それが正当な行為ではないでしょうか。

本来であれば、なぜ代理人である自分に通知が無いのかをはっきりさせるべきでしょう。

仮にそのまま税務調査が行われた場合には、その調査の有効性自体が問われることになるかもしれません。

もしかすると、こういう先生の場合には実際の税務調査の時にも

その悪影響が出ているかもしれません。

例えば、本当はケチのつけられないような正当な経費に対して、

調査官「これって、税務上の寄附金じゃないですか?」

顧問税理士「ん~・・そうかもしれないですねぇ・・」

というようなやり取りで、追徴税額を払わされたりしてはいないでしょうか。

税務調査ではある意味、「税理士の真価」が問われるといえます。

あなたの顧問税理は大丈夫ですか?

弊社では、「セカンドオピニオンサービス」も行っています。

・こうならないために事前に準備したい

・税理士は替えられないが、ちょっと頼りない

・第二の税理士を使って、万全を期したい

などのご要望にお応えします。

ご興味がある場合には、当社までお問い合わせください。

あなたの顧問税理士は・・・本当に大丈夫ですか?

アポなし調査はお断り!?

「ごめんください。」

「はーい、いらっしゃいませー!」

「○○税務署法人課税部門の柴沼と申します。」

「はぁ、税務署の方?」

「はい、株式会社○○の代表者の△△さんですか?」

「はい、そうですが・・・」

「本日は株式会社○○の法人税の調査にお伺いさせていただきましたので、ご協力ください。」

ある日突然、皆さんのお店に税務署職員が調査に来ました。さあ、皆さんならどう対応しますか?

—————————————————–

平成23年度の税制改正により国税通則法の改正が行われました。なんと約50年ぶりの改正です。

国税通則法とは国税に関する基本事項、共通規程を定める法律なのですが、法人税法や所得税法などの税法と比べて馴染みは薄く、その存在を知らない方も多い法律です。

さて50年ぶりの改正の中身ですが、その1つとして税務調査に関する規定が法定・明文化されました。(2013年1月から施行)以下にその内容を記載しておきます。

・納税者に調査開始日時、場所、目的などを事前に通知する。

・納税者から合理的な理由があって調査日時などを変更するよう求められたら、税務署は納税者と協議する。

・調査の適正な遂行に支障を及ぼす恐れがあれば、事前通知は必要ない。

税務調査は納税者に調査日時・場所、目的などを事前に通知し、納税者の合意を得て行うのが原則です。税務調査を受けた事のある方なら、ご存知だと思いますが、税務調査日の約2週間程度前に顧問税理士に連絡が入り、日程調整をするのが一般的です。

この流れは調査の現場では、ほぼ定着していますが、今までは法定されておらず、今回確認の意味で明文化されたものです。

あれ!?でも、うちの会社の税務調査は通知なしに突然来たぞ!

こんな経験をお持ちの方は、きっと飲食店等の現金商売を営む方に多いはずです。

飲食店など現金商売の業種では事前通知なしで税務調査に来ることが少なくありませんが、今回の改正で、事前通知することにより違法又は不当な行為を容易にし、調査の適正な遂行に支障をきたす恐れがあれば、通知なしの税務調査も可能であることが明文化されてしまいました。しかし、同時に合理的な理由があれば日時変更が可能である旨も定められたのです。

所轄税務署による通常の税務調査は任意調査ですが、いくら任意とはいえ正当な理由なくして拒むことはできません。しかし、事前通知なしの税務調査については、業務に支障をきたす恐れがあったり、仕事・私的な用事を問わず予定があれば、その旨を伝えて日時を変更してもらいましょう。今回の改正において明文化されているように、それで全く問題ありません。

ある日突然、店先や自宅に税務調査官が現れたならば、まずは落ち着いて顧問税理士の先生に連絡を取り、できれば電話を代わってもらい調査官と直接話してもらってください。

その間、調査官には玄関や応接室等へ通すなどして待っていてもらいます。何か聞かれたり、資料の提示を求められても、顧問税理士の先生に連絡を取るので待って欲しいと伝えましょう。強制調査であれば別ですが、任意調査であれば、調査官は納税者の許可なく帳簿書類等に触れることはできません。

皆さんにとって大切なのは税務調査ではなく、お客様です。通知なしの税務調査に対応するために、お客様に失礼があったり、業務に支障をきたすようなことがあってはなりません。改めて日程調整のうえ税務調査に応じる旨を伝え、ひとまずお帰りいただきましょう。

日程調整については、顧問税理士の先生に希望日を伝え、交渉は任せてしまいましょう。

繰り返しになりますが、そもそも所轄税務署による一般的な税務調査は任意調査です。任意にも関わらず、現金商売だからという理由だけでの事前通知なしの税務調査が認められるのであれば、もはやそれは任意調査ではありません。

法律の名前も条文も覚えなくて大丈夫です。予告なしの突然の税務調査は、正当な理由があれば日時の変更が可能。これだけ覚えておいて下さい。

住宅駆け込み特需に変化あり!?

消費税率アップによる、住宅の駆け込み特需ですが、どうやらその様相が変わってきました・・・。

消費税はH26.4月に8%へ、H27.10月に10%へ、と増税されます。

住宅取得への影響はとても大きいため、特例として、半年前(H25.9月)までに契約を済ませれば、完成自体がH26.4月以降だとしても、旧税率である5%が適用されます。

住宅取得を考えている消費者であれば、なんとしてでもH25.9月までに契約を済ませたいところです。

つまり、5%で取得するためのリミットが1年を切っており、(消費税増税が内定されてから、すでに多少の動きはありますが)住宅業界にとって本当の特需がこれから始まるのです。

「H25.9までは受注で忙しくなり、H26.4までは完工のオペレーションで忙しくなる。しかし、その後は・・・、どうなるのだろう?」

そのような思考が業界の常識だったのですが、そんな特需に“待った”をかける動きがあります。

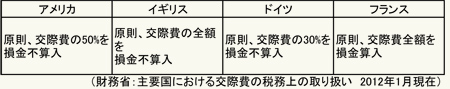

国土交通省は9月に提出した『平成25年度税制改正要望』において、消費税増税の対応として「住宅取得に係る総合的な対策が必要」と記載し、前回の3%から5%へと増税になった時の経済的悪影響を説明しています。

「5%導入の特需として、平成8年における住宅着工は、対前年比+10%となったが、翌年は対前年比△17.7%、翌々年は対前年比△12%、と経済的悪影響を及ぼした。一時の税負担による影響を平準化するため、十分な対策を講ずる必要がある。」

本要望において具体的な対策案は明記されておりませんが、メインとなる対策は『住宅ローン控除』の拡充であり、(現行では2014年に縮小される予定ではありますが)どうやら反対方向に舵を切りそうな気配があります。

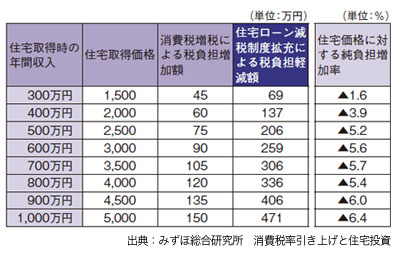

そのような動きを受け、みずほ総合研究所は、10月に『住宅ローン控除』の拡充と消費税率アップを天秤にかけた試算を行いました。

消費税率アップ後に住宅ローン控除が拡充される、という前提で試算を行い、年収500万円世帯で、消費税率アップによる影響が△75万円、住宅ローン控除拡充による影響が+206万円となり、トータル△5.2%の負担増(つまり、得するということ)

年収1,000万円世帯では、消費税率アップによる影響が△150万円、住宅ローン控除拡充による影響が+471万円となり、トータル△6.4%の負担増(同じく、得する)としています。

つまり、消費税率が上がることによるマイナスよりも、住宅ローン控除が拡充されることによるプラスが上回るため、むしろ、購入は待った方がいい、ということです。

ただし、前提となる住宅ローン控除の拡充条件が、

■対象借入残高の上限:4,000万円(現行3,000万円)

■減税期間:15年(現行10年)

■当初10年間の控除率:2%(現行1%)

■最大限税額:過去最大の1,000万円

となっており、どこまでの実現可能性があるのか疑問に思う部分もあります・・・。

また、年収500万円で住宅の取得価額2,500万円、年収1,000万円で取得価額5,000万円という前提を置いているので、そのような購入を決断される方は、弊社代表岡本が言うところの“マトリックスのあちら側の人”であることは間違いありません・・・。

ただし、すべての条件が揃えば、シミュレーションのようになることは間違いありませんから、今後の税制改正の動向を静観する必要があります。

まずは、今年も12月に公表されるであろう『平成25年度税制改正大綱』を待ち、消費税率アップと住宅関係の税制改正がどのような結末に至るのかを見守りましょう。

あなたはこの改正を信じますか?

『税務調査が新しくなります!』

ちょっと爽やかに言ってみましたが、実は中小企業にはとても恐ろしい話です。

一度でも税務調査を受けたことがある社長であれば、例え、何も見つからなかったとしても、あの精神的な苦痛と疲労は二度と味わいたくないと思うのが、税務調査ではないでしょうか?

その税務調査手続きが、昨年末の改正により、それぞれ次のように改正されました。

1.事前通知

従来、税務調査を行う場合の通知の取り扱いについては『事務運営指針』等の税務署内部の決まりに基づき実施されていましたが、以下の事項について事前に通知することが定められました。

これらの通知は『電話』によって口頭で行うこととされており、また、『○日以上前に通知する』ということが決められているものでもありません。

極端には、前日の連絡であっても『事前』であることには変わりありません。

さらに、所轄税務署の法令の運用上のルールを定めた『通達』において、調査日時の変更についての『合理的な理由』の例が示されており、それ以外の理由での調査日時変更が認められない可能性も考えられます。

2.無予告調査

今回の改正によってもっとも影響が大きいのが、『無予告調査』が正式に法令に定められたことです。

『調査の適正な遂行に支障を及ぼす恐れがあると認められる場合』には税務調査についての事前通知を要しないこととなっており、さらに、その『理由』について私たちに開示されるとは規定されておりません。

つまり、法令に無予告での調査の必要性が規定された以上、極端に言えば、調査官が『怪しい』と思えば、堂々と無予告調査ができるようになりました。

3.反面調査

反面調査に対する直接の規定はなく、よって、反面調査についての事前通知を規定したものもありません。

また、従来は『帳簿書類を検査することができる。』となっていたところから、『帳簿書類その他の物件を検査し、又は当該物件の提示若しくは提出を求めることができる。』と、その範囲が拡大しています。

4.物件の留め置き

調査官は必要があるときは、調査において提出された物件を留め置くことができることとされました。

これまでにも、調査官が調査において、社長の許可を得て帳簿書類を税務署に持ち帰るということは行われていましたが、税務署に持ち帰られると、大勢の目で、ゆっくりと資料を見られることから、否認事項がみつかる可能性が高く、断ることが多かった。

しかし、今後は、『必要がある』と言われた場合には、実質、持ち出しが断れなくなりました。

5.同一事業年度の『再調査』

従来は、一度、税務調査が行われ場合には、その事業年度については新たに調査対象となることはないと考える向きがありました。

しかし、今回の改正によって、『新たに得られた情報に照らし非違があると認められるとき』には、すでに調査が終了した事業年度について、再調査を行うことができることが明確に規定にされました。

これによって「前年までは調査が終わっているから大丈夫!」は無くなりました。

以上、中小企業の税務調査において特に関係するところだけをピックアップしてご紹介いたしましたが、今回の改正の問題はこれだけではありません。

『平成26年1月から記帳義務』の対象者が大幅に拡大され、事業所得、不動産所得又は山林所得がある方は、『白色申告者』であっても記帳義務が課されました。

国税や一部の専門家の間では、今回の改正は、『納税者の権利を守る』改正として、歓迎する向きもあるようですが、その実態は、税務署が税金を取りやすくするために、自分たちにとって都合のよい『税務手続』だけを『法令化』した感が拭えません。

みなさん、今後の税務調査の動向には十分ご注意ください。

経理軽視が行きつく先は・・・

お金を借りた覚えなんてないのに、決算書には何故か役員貸付金という文字。

しかも決算書を数年分並べて見ると・・・うん!?毎年増えている???

おまけに利息まで取られているではないか!

そんな社長さんはいらっしゃいませんか?

こうしたことは、経理処理を会計事務所に記帳代行という形で丸投げしていて、現金出納帳すらつけていないというような会社に起きがちです。会計事務所に記帳代行をお願いしている方は一度、決算書に役員貸付金(借入金)等の勘定科目が無いか確認してみてください。

もちろんご本人が認識している一時的な貸付金や借入金であれば問題ありません。

では何故、記帳を丸投げしている会社に、ご本人が認識していない役員貸付金(借入金)が多いのでしょうか。そして何が問題なのでしょうか。

会計事務所に記帳代行を依頼すると、会計事務所は、預った領収書を会計ソフトに入力していきます。その際、会計事務所は経費にできない金額を代表者への貸付金として処理します。そして、その確認・説明をきちんとしてくれていれば良いのですが、そうとも限りません。もちろんきちんと確認・説明のうえ処理している会計事務所もあるでしょう。しかし、記帳代行業務で、こうした会社の経費にならない領収書がしょっちゅう入ってくれば、貸付金として処理することが当たり前になり、特にいちいち確認・説明をしなくなりがちです。こうして数年もすれば役員貸付金は、どんどん増えていきます。

記帳代行を丸投げしている会社の決算書を拝見すると、ほぼ例外なく、そこには役員貸付金(借入金)があります。そしてその内容を確認しようと社長さんに質問すると、これまたほぼ例外なく、ほとんどの社長さんはこう言います。

「わかりません。全てお願いしていた税理士さんに任せていたもので・・・」

私が過去に見た、他の会計事務所から移ってきたお客様のケースではこんなことがありました。直近の決算書を見せていただくと役員借入金が、なんと2億3千万円!!

社長さんに尋ねると、「わかりません、そんなに貸せるほどの大金、持っているわけがありません・・・」とのこと。その会社は1年に1度、申告時期になると1年分の書類を税理士に送って、記帳・申告を丸投げしていました。結局、どうしてそのような処理になっているのか解明することはできませんでしたが、長年にわたって事実と異なる処理が繰り返し行われてきたことは間違いありません。

こうなると決算書でもなんでもありません。財務戦略なんて練れるはずもありません。

そして、こうした経理を軽視している会社の経営は、まず例外なく崩れていきます。

そりゃそうです。自社の1年の成果を示す“現実”をきちんと見ようとしていないのですから。

さて、ここで実は新たな問題が発生します。それは前述の会社のように代表者からの多額の借入金がある場合です。当たり前ですが、代表者本人側から見たら貸付金になります。つまり資産です。

では、この貸付金、代表者に万一のことがあった場合にはどうなるでしょうか。

そうです、この会社への貸付金、くどいようですが代表者個人にとっては資産ですので、遺族にとっては相続財産となってしまうのです。

本人も認識していないところで積み上がった代表者から会社への貸付金であればなお、多くの場合、会社は返済能力がありません。にも拘わらず、相続財産になってしまうという事は、遺族は返してもらえるあてのない資産を相続する為に、場合によっては相続税を支払うことになってしまうのです。

このような場合、代表者が債権放棄し、会社で債務免除益を計上する、借入金を資本金に振り替えるなど、何らかの対策を早めに打つ必要が出てきます。

記帳代行等、経理の丸投げは、いつかこうした弊害を生み出しかねません。

しかし、人材確保の問題等、様々な理由により、やむを得ず会計事務所に記帳を委託せざるを得ないこともあるでしょう。

そのような場合であっても、月初には前月分の資料を会計事務所に渡し、必ずその月中に前月の損益を報告してもらい、自社の財務状況がどうであるのか、しっかり把握するように努めて下さい。

・決算書に把握していない役員貸付金・借入金がある。

・会計処理についての確認・説明がない。

・資料を渡しても、財務状況等の説明・打ち合わせに来るのが1月以上あとになる。

・試算表を送ってくるだけで説明・打ち合わせ等がない。

記帳代行を委託している会計事務所ついて、2つ以上があてはまった場合は要注意です。

気付いた今が替え時かもしれません・・・

ダブルインカムが中小企業経営者のスタンダード!?

先月から今月にかけて、社会保険について驚くニュースが2つ入ってきました。

ひとつは、厚生労働省が年金保険料等を長期間滞納している悪質な業者に対する強制徴収の権限を国税庁へ委任したというものです。

世間的には、AIJによる厚生年金基金の損失隠しで騒いでいますが、実は、すでに破たんしている基金はほかにもたくさんあり、AIJは氷山の一角に過ぎません。

厚生年金基金は一部の大企業の問題で、わたしたちの年金とは無関係と思ってはいませんか?

年金制度についてここで詳しくお話をするつもりはありませんので、結論だけお話いたしますが、この国の年金制度はとっくに破綻しています。

おそらく私たちが今払っている年金保険料は戻ってこないでしょう。

もともと日本の年金制度は積立方式ではありませんのでそれも仕方がありません。

それでも、私が、年金保険料を支払っているのは、年金制度が国民皆年金になった段階で、年金制度は、現代における『徴兵制』だと諦めっているからです。

この国に住む以上、制度に文句を言ってもはじまりません。

すこし過激な言い方をしましたが、今回の報道が社会保険の未加入事業所に対する警告である可能性もあります。

事実、今回、厚生労働省が強制徴収を委任した案件は『1件』だけです。

「たった1件?」と思われるかもしれませんが、国税庁に強制徴収を委任するには厳しい要件があります。

その要件とは・・・

(1)2年以上の保険料等を滞納している

(2)財産を隠蔽しているおそれがある

(3)厚生年金保険料等の滞納合計額が1億円以上

(4)滞納処分等を受けたにもかかわらず,納付に誠実な意思を有すると認められない

つまり、『1億円以上の保険料を滞納しながら、開き直っている会社』ということです。

一般の中小企業が税務署から保険料の滞納について強制徴収されるようなことは、今はまだありません。

しかし、年金事務所(むかしの社会保険事務所)が年金保険料の強制徴収を強化する可能性は高いと思います。

少し前の話になりますが、国民年金保険料を滞納していた経営者の個人口座を簡単に差し押さえて来たことがありました。

以前にもどこかでお話したことがありますが、“国は本気になれば何でもできる”ということを忘れてはいけません。

もうひとつのニュースは、『年金保険料の負担を逃れるため社会保険の加入を届け出ない事業所の名前を公表する方針を政府が決めた』というものです。

この件については、今段階では報道以上の情報がありません。

新しい情報が入り次第、何らかの方法で皆さんにはお知らせをさせていただきます。

ただ、強制徴収のように、相当規模の未加入事業所だけを公表するのかどうかわかりませんが、そもそも、強制加入が前提となっているのだから『公表』なんてまどろっこしいことをせずに、国はすべての未加入事業者から強制徴収をすればすむ話です。

しかし、それをせずに公表などという方法をとるのは、国もすべての中小企業に対して、社会保険を適用した場合には、雇用が維持できないことを知っているのです。

未加入事業所のすべてが社会保険に強制加入させられるようになったら、法人の数は激減することになるでしょう。

どのような法律ができても、必ずその逃げ口に向かっていくのが、人間の本能です。

そうなれば、法人の事業目的を縮小し、表向きとしての『法人』と、実態としての『LLPや個人事業』というダブルインカムがこれからの中小企業のスタンダードとなる可能性もあります。

これから法人を設立しようと考えている方は慎重に対応してください。