いろいろなことがあって、約4年もかかってしまった本が、ついに出版されました。

原稿のやり取りは、3回も繰り返し、その都度に中身も大幅に変わるという大変な本になりました(著者のワガママでしかありませんが・・)。

本のタイトルは、『実学 中小企業のパーフェクト会計』です。

この本のあとがきは、以前、どこかで

転載させていただいたことがありますが、

この本の根幹になる考えが入っていますので、

一部を読んでいただこうと思います。

******************************

(あとがき)

この本の執筆が終わった直後に、キューバを旅する機会を得ました。

現代史における有名な事件やブエナ・ビスタ・ソシアル・クラブの成功などたくさんのコンテキストを想起させるこの国は、単なる南国の島を超えた魅力的なところでした。

キューバの旅の最中に、馬車でヘミングウェーの別荘へ行くことになりました。タクシーで20分くらいと聞き、突然行くことに決めた予定外の行動でしたが、タクシーで目的地に向かおうとタクシー乗り場に行くと、馬車でも40分で行けると聞き、馬車で目的地に向かうことにしました。

しかし、馬車に揺られて1時間。まったく目的地らしきところにも着きません。ハバナを午前中に立たなければならないことになっていた私たちは焦りました。「後、どれくらいで着くのか?」と質問すると、馬車の運転手は「15分」と回答しました。すでに乗ってしまった馬車です。15分の我慢は仕方がないと諦めました。

ところが、15分後に同じ質問をすると、再び「15分」との回答・・。日本ではあり得ない話ですが、海外旅行では誰もが経験するであろうアクシデントの一つだと思います。

南の島の社会主義国では、私たちの国と比べると時間がゆっくり流れています。しかし、その南国の景色は、日本にもある。私はそう思います。

中小企業の経営者の中には、自社のROAや労働分配率、ひどいケースでは自社の売上げや利益さえわからないという人がいます。こうした景色と「15分」を言い続ける馬車の運転手に違いはあるでしょうか。

違うことがあるとすれば、キューバでは、「15分」と言い続けることができても、日本ではそれが無理だということくらいでしょう。

ヘミングウェーの別荘に行った私たちは、結局、別荘を見学する時間がなく、早々と再び馬車で戻りました。現地でタクシーを捕まえることができず、再び1時間半ほどの時間を要するしかありませんでした。

往復40分の予定時間は約3時間と4.5倍の時間に化けました。そして、ホテルのチェックアウトの最終時間に遅れ、タクシーの待ち合わせ時間にも遅れることになりました。

本書は、中小企業や自営業者のために実務的な会計の本を作ろうという考えから制作されました。本書内で紹介している数値管理は、実際に、私が主宰するエーアンド・パートナーズ税理士法人にて中小企業経営者の方々に提供させていただいているものです。

・・・・・・・・・・・・・・・

******************************

キューバーでは必要のない「15分」の概念は、

日本では絶対に必要なものです。

その「15分」の概念を

たくさん、ねじ込んだ本が『実学 アクション会計』です。

出版になりましたら、ぜひともご購入ください。

中小企業会計のバイブル本ですので、価格は少々高いですが、お役に立つと思います。

カテゴリー: ビジネス万有引力の法則

値下げという圧力

皆さんの会社は、“値下げ”という圧力に悩まれていないですか?

競合会社との値引き合戦

デフレという世間的な値下げの波

取引業者からの単価引き下げのお願い etc.

値下げ圧力に抵抗するのはかなり難しいはずです。

仮に、この圧力を無視すれば、売上が“ごそっと”消える場合もあります。

ですから、ほとんどの会社は、値下げを受け入れざるを得えません。

これを跳ね返す事が出来るのは、競合がいないブルーオーシャンをひた走る企業か、一時的な売上減少をものともしない優良企業だけ。

結局、値下げ圧力に屈するしかない企業は、売上の減少に拍車が掛ります。

だからこそ、コストを下げない限りは生き残れない・・・。

「リストラなら、出来る事は全てやっているよ」

皆さん、そうお考えのはず。

ですが、いわゆるリストラではなく、本来の意味の『リストラクチャリング』を実行するのが本来取るべき手段になります。

つまり、ビジネスモデルの『再構築』。

そこで、今回は税理士業界で起っている値下げ圧力のお話をします。

最近、お客様からの新規問い合わせ理由で一番多いのが、“税理士報酬を減らしたい”です。

なぜ、税理士報酬を減らしたいのか?

「売上が下がって利益も出ない。

そんな状況で、適切なアドバイスもしてくれない税理士に

この顧問料は高いと思う」

確かに、皆さんのお話を聞く限り、税理士の仕事と報酬が一致していません。

これを適正な水準にしようと、比較的ムダだと思われがちな税理士報酬に値下げの圧力が掛っています。

この値下げ圧力に対してこの業界が取っている対応は、報酬の引下げと引き換えに、仕事の質量を単純に引下げるという方法です。

ここに、お客様の満足度は考慮されません。

お客様の側も、報酬が下がるなら構わないというような姿勢です。

しかし、一度そのお客様との付き合い方を変えた場合、仮にお客様側の状況が変化しても、税理士事務所側のやり方が変わるのは中々難しい・・・。

つまり、柔軟な対応が出来る税理士事務所は数少ないのが現状です。

そして、その不幸な関係のまま付き合いが浅くなり、数年後に税理士が変わるという流れです。

こうなると、柔軟な対応を考える税理士事務所は、やり方を変え、コストを下げ、お客様の満足度を満たしつつ、顧問料を“相対的に”下げる方法を提案するしかありません。

それこそ、ビジネスモデルのリストラクチャリングが求められます。

ちなみに、常に柔軟でありたいと考えている当社では、下記のシステムを導入しました。

http://www.isllight.jp/jp/

簡単に言えば、パソコンの遠隔サポートシステムです。

導入理由は、お客様への訪問時間・回数の短縮による時間効率を高めつつも、コミュニケーションレベルは下げないためのツールとして有効と考えたからです。

税理士事務所のコスト構造は、分析するまでもなく人件費比率が圧倒的に高い。

また、労働集約的なビジネスのため、どのお客様にどのくらいの時間を割くかの管理が重要になってきます。

そのため、時間効率を高める事が、報酬を相対的に下げるための必要条件となります。

このようなシステムを用いれば、事務所内にいながらお客様の会計データ等を直接サポートする事が出来ます。

さらに、メールや電話では上手く伝わらないお話の時に、資料をPDFでメールしつつ、その資料を画面共有で“ペンを入れながら”説明も出来ます。

近年、会計ソフトのWEB化の導入期でもあり、効率性を重視する税理士事務所が積極的に導入を進めています。

ただ、効率性だけを考えたモデルですと、LIVE感のない機械的な仕事になりがちなので、それを嫌がるお客様もいらっしゃいます。

当然、税理士事務所側の仕事の精度も落ちます。

当社は両方を扱っていますが、今のところお客様の反応が良いのが、会話しながらお客様のパソコン画面を共有する遠隔サポートシステムでした。

私個人としては、お客様の現場に立つという事を重視しているので、遠方でも訪問して仕事をしたいという気持ちもあります。

しかし、その方法だけにこだわっていては、新しいモデルを取り入れる事が出来ません。

結局、当社も『税理士事務所のコスト構造』からどのように柔軟に脱却するかを考えながら、リストラクチャリングを模索しています。

この模索が、新しいビジネスモデルの創造につながると考えているからです。

そういう意味では、近年のような値下げの圧力をビジネスモデル変更のシグナルと捉えている企業は、次の圧力の波を乗り切れるかもしれませんね。

いずれにしても、値下げの圧力に為すがままの状態では、潰れゆくのが見えていますから・・・。

え・い・か・い・わ~の・・・。

またまた潰れてしまいました。

英会話学校が・・・。

一昨年の最大手NOVAに続いて、これまた大手のジオスです。

「もう、英会話学校にお金を払わない!」

という方が続出しても、おかしくはありません。

そして、英会話学校に限らず、前受金ビジネスを展開している中小企業の皆様にとっては他人事ではありません。

「倒産が怖いので、解約します! 返金してください!」

このように言われたとき、即座に対応出来ますか?

英会話学校の場合、NOVAの件の後は解約による返金を受け付けているようです。

しかし、ある大手予備校のWEBサイトを確認したら、通常解約による返金は不可能との事でした。

これは、前受金ビジネスについて統一的なルールがある訳ではなく、業界や企業毎に対応が異なっているから当然です。

ここで、英会話学校を取り巻く現在の状況から、きっと誰もが“あそこは大丈夫か?”と思うであろう、大手校のイーオンについても調べたくなりました。

ちなみに、イーオンは上場企業ではないので、財務諸表は公開されていません。

そうしましたところ、WEBサイトに【安心して学べる英会話学校】とうたって、下記内容が掲載されていました。

ちょっと長いので、段落を分けつつ転載します。

*****************************************************

通常、多くの英会話学校は、大学や専門学校と同じように生徒様から授業料を前納していただくことで、クラス編成や教師配置の計画性を高め、学校運営を安定させていく経営方法を取っています。

*****************************************************

↑

真っ先に、お金を前納してもらう理由を掲げています。

確かに、計画性が保てないビジネスは相対的に経営リスクが高いのは間違いありません。

間接的にですが、前納してもらう事によってサービス料金を低く抑えていると言いたいのだと考えます。

*****************************************************

イーオングループ会社も一部のコースを除き授業料は前納制ですが、その前納された授業料のうち、未経過分(前受金)の50%を 通常の運営資金から切り離し保全するために、みずほ信託銀行株式会社との間で分別信託制度を導入しています。

在籍している全生徒様と、今後新たに入学や更新をされる全生徒様の入学金、授業料、システム管理費の未経過分が対象となるこの「前受金分別信託制度」は、授業料等の支払いにまつわる生徒様の不安や疑問を解消し、安心して受講していただくためのものです。

*****************************************************

↑

この分別信託制度を簡単に説明すると、お客様に返金する可能性があるお金を通常の運転資金とは分けて、信託銀行に別口で預けるという事です。

つまり、まだもらう権利がないお金は使えないようになっているのです。

NOVA の場合、分別信託制度を取ってはおらず、預かっているお金のほとんどを運営資金に使っていたため、お客様に返金する事は出来ませんでした。

ちなみに、保険会社に支払っている、積み立て型の保険料も同じような仕組みです。

*****************************************************

過去において業界の大手校が経営破綻した時、多くの受講者が前払いした授業料が返還されないという事態が生じました。未経過授業料の50%を信託保全することにより、将来的に万一弊社グループ会社の事業が継続困難になった時でも、この保全額相当分は確実に生徒様全員に返還保証されることになります。

さらに、分別管理後におきましても、保有する手元流動性資金(現金、預金、有価証券等)で、前受金の全額を十分まかなうことが可能です。弊社グループ会社はかねてから業界内では良好な財務体質を誇っております。

*****************************************************

↑

イーオンが倒産する事になっても、未経過分の50%は確実に返金出来ますと伝えています。

また、残りの50%も、十分に返金出来る程の資金力があるので安心してください、とアピールしています。

以上、イーオンの財務諸表を確認する事が出来ないので真偽は分かりませんが、大抵の人はある程度納得するでしょう。

いかがでしょう?

イーオンの手法はあくまで選択肢の一つです。

しかし、このように会社の方針を明確にアピール出来れば、お客様から不安の声が上がった時に、現場スタッフでも速やかに説明出来ます。

当然、イーオンも“NOVA&ジオス”ショックでダメージを受けているでしょうから、厳しい経営環境には変わりません。

ただ、上記のような“抑止力”としての手段は講じています。

そして、NOVAから事業を引き継いだジー・コミュニケーションも、支払方法に月謝制を導入し、お客様の不安を取り除こうと懸命です。

月謝制は、お客様にとって前納よりも単価は高くなりますが、倒産によるリスクはグッと下がります。

思い起こせば、子供の頃に通っていた書道教室やそろばん教室は月謝制だったはず。

それがいつの間にか、サービスの多様性とともに月謝制よりも前納が主流になり、その分料金も下がりました。

これから当分の間は、もっと倒産企業が増える事が予想されます。

その度にお客様はビクビクし、企業側もビクビクします。

前納なり、月謝なり、財務諸表の公開なり、分別管理なり etc.

お客様に、選択肢と明確な説明を与える事が出来る企業が、生存の可能性を高めます。

今まで通りのビジネスモデルが通用するのは、今日までかもしれません。

他社の倒産劇から学ぶべき点はたくさんあります。

単なるニュースで終わらさず、その都度立ち止まって考える事をお勧めします。

投資の世界と経営

当社では、“なっちゃって・シリーズ”という専門家を少々愚弄するかもしれない「セミナー」を時々行っています。

そして、今年の“なんちゃって”は、『投資』について行いました。

題して、『なんちゃって投資セミナー』

ファンドマネージャーでもない私が、

投資について“なんちゃって”する。

そして、“投資”の知識を経営に活かすというのがテーマでした。

大学時代から株で運用を行い、

(今では、普通のことでしょうが、1980年代に大学生が株をやっているというのは、かなり異様なことでした)

社会に出てからは、国債のディーリングの黎明期に現場での経験をしてはいますが、今のような複雑化している投資の世界では、素人も素人。

イッタイゼンタイナニヲハナスノ・・という感じです。

しかし、専門家では見えないものが、門外漢からは見えたりするのが面白いところ。

特に“投資”の世界は、経営の世界での応用余地がたくさんあります。

そもそも、投資の世界における常識の一つである、

多くの無知な生け贄の存在があって、一部の勝ち組が良い思いをする構造は、経営の世界でも同様でしょう。

多くの無知な生け贄が、最もやられてしまうのは、

“新市場”とか“新技術”という言葉が踊る時と決まっています。

私は、新しいものに振り回されることを

「サンバを踊る」と言っていますが、

今も多くの人たちが“新しい”に引っ張られて、

サンバを踊っています。

しかし、実際に長く儲かっているのは、

地味な会社と決まっています。

財務的には、保守的で、

新しいことをやりたがらない。

むしろ、コアにこだわる。

そういう会社は、“投資”的にも、

おいしいことが多いのですが、

地味なために、注目はされないのが相場です。

しかし、この“当たり前”のことが

わかっていても、

私たちは、新しいものに振り回されます。

地味なことに飽きるからか、

得体の知れない恐怖心からか

何かにすがるような行動を取ってしまいます。

また、

相場の動きをフラクタルと考えたマンデルブロの研究なども

実務で応用できる知恵だと思います。

彼の研究の一つに、

事象の長期記憶についての研究があります。

正直、理系の人でないと難しくて理解に苦しむものですが、

それを、私たちの実務経験を踏まえて読み解いてみると、

とても面白い発見があります。

投資の勉強をちゃんとしておけば、

騙されることもなくなりますし、

いくらかは損をする機会は減るはずです。

したがって、本来は、

絶対に学習しておくべき知識でしょう。

しかし、経営者が、

投資の世界について基礎から知ろうとすることは

普通ありません。

でも、経営と関連づけて学んでみると、

“投資”という世界から離れた面白さがあります。

無知な生け贄にならずにすむだけでなく、

経営に活かすこともできるのですから、

ぜひ、基本的なところから紐解いていくことをお勧めします。

会計やマーケティング、戦略、組織・・などの

カテゴリーだけが経営の重点項目ではありません。

伝説の・・・。

皆さん、舞ちゃんの指導は受けられましたか?

『伝説のキャバ嬢コンサルタント 舞ちゃんの世界一たのしい社長の教科書』

こんなコンサルタントが実在して欲しい(笑)

そこで、今回はこの本のエピソードの一つに出てくる

【内部留保】のお話をします。

当然、経営者の方々は“内部留保をしなければ!”とお考えですよね?

皆さんご存じの通り、内部留保の方法は二つ。

A.会社でより多くの利益を出し、税金を支払った後に残るお金を会社で貯める

B.役員報酬を適正な金額よりも多く取り、生活費を除いた部分を個人で貯める

経営者のみならず、誰もが税金を払いたくないもの・・・。

特に中小企業はその傾向が顕著で、極力Aを回避します。

ですから、9割以上の経営者は、結果的にせよ意識的にせよ、Bを選択されています。

Bの具体的な方法については、

『あなたの会社にお金を残す 岡本式「戦略帳簿」のススメ』で詳しく説明されていますので、興味がある方はご覧ください。

ここまで露骨に書かれている本は、他に目にした事がありません

(苦笑)

また、節税保険等もあるとお考えの方もいらっしゃるでしょうが、これは解約したときに課税されるので、内部留保とは違います。

課税の先送りにすぎません。

原則として、内部留保とは税金を支払った後のものです。

以上、内部留保の方法は単純明快で、当然にその必要性も理解されています。

では・・・。

皆さん、内部留保の使い方についてはどうお考えでしょうか?

「使い方と言ったって、“いざ”という時の為に貯めておくのだから、“いざ”という時に使うに決まっているじゃないか!」

では、“いざ”という時とはどんな時でしょうか?

ケース1. 危機的資金不足時

これは、潰れるか否かの瀬戸際なので当然です。

ですが、本当の危機的状況時に、個人レベルの内部留保で足りるはずはありません。

せめて数か月延命させるのがやっとです。

その内部留保を投入せざるを得なくなる前に、撤退を含めた判断が必要になります。

ケース2. 戦略的投資のタイミング

問題は投資です。

意外と理解されていないのが、持続的な成長軌道に乗っている会社の多くが、内部留保をテコに積極的な投資を行っているという事実です。

個人で内部留保した資金を、増資や貸付という名目で会社に再投入し、その資金を投資に充てています。

運転資金に充てるためではありません。

あくまで投資用です。

ほとんどの経営者の方は、内部留保はそのままに、通常の営業活動の中で徐々に売上高を上げ、会社を大きくされようと考えます。

ただ、節税を絡めて個人に内部留保を移転している状態で、それが可能かどうか・・・。

極端な話、余程の高収益を叩いている会社ではない限り、資本金1,000万円、役員借入金ゼロのままの会社に残されている内部留保は限られているのではないでしょうか?

そうであるにもかかわらず、業績が伸び悩んで・・・とおっしゃるのは、少し意味が違うように感じます。

もちろん、拡大路線が良いという事ではありません。

拡大を目指さないのであれば、個人で内部留保し続けるのが正解です。

ですが、拡大を目指している企業にとって、“内部留保という名目”でお金を貯めつづけなければならないという思い込みは、成長の足枷になるのではないかと考えます。

また、ではどのように投資していけばいいのか?という話になると、中長期的な視点からの企業戦略を検討する必要があります。

例えば、3年後のビジョンを考えると、“今”何に投資を行う必要があるのか?という視点です。

毎年の経営計画を立てている会社は多いですが、中長期ビジョンに基づく戦略的投資計画を考えている会社は多くありません。

当然、どのような会社が成長する可能性が高いかと言えば、やはり戦略的投資計画を立てられている企業です。

もちろん、その分リスクが高いとも言えますが、これは成長か現状かの選択の問題です。

今回は、あえて内部留保という“絶対善”に対して、別の角度から光を当てました。

せっかくの内部留保も、明確な意図を持って行わなければ意味がありません。

特に、個人で内部留保を行っている場合、会社に再投入するのは意外と大きな決断が必要です。

この辺も、舞ちゃんみたいに“ビシッ!”とした指導で、背中を押してくれるアドバイザーがいると頼もしいですね。

会計という単純作業

有料メールマガジン『週刊 岡本吏郎』の原稿に、

ウィリアム・ジェームズの言葉を引用した(配信はこれから)。

引用した文章の一部を・・。

***************************************************************

毎日、ほんの少し、無益なエクササイズをすることで、

自分のなかの努力家の部分を眠らさないようにしておきなさい。

すなわち、不必要な小さなことにおいてながら、

体系的に英雄的でありなさい。

毎日、あるいは、一日おきに、特に意味のない、

やるのが困難だと思うだけの課題を実行しなさい。

そうすれば、緊急事態が近づいたとき、気力を失ったり、

訓練不足で慌てたりせずに、試練に耐えることができます。

保険料を払うのは気分の良いものではないし、

何の役にも立たないかもしれません。

・・・・・・・・・

***************************************************************

「会計」というと、

なんやら難しいことのように感じる人も

いるけれど、

要は、

単純作業の繰り返しを土台に成り立っている。

昔のように、

伝票や元帳の記入は必要なくなり、

その作業は、ずいぶん軽減されたけれど、

細かな単調な作業がなくなることは絶対にない。

そして、

まったく意味があるんだか

ないのだかわからない積み重ねの

先に、経営を語るいろんな世界がある。

はっきりしていることは、

この単純な作業を

適当にやっていると、

どんなに立派なことを

言っていてもお寒いことになることである。

しかし、

それは会計だけのことではない。

実は、

会計が・・ではなく、

単純作業が・・なのだ。

ウィリアム・ジェームズの言葉がそれを表している。

人が農業を始めた時重要になったのが、

識字力と計算力というスキル。

その後、

産業革命で、これに忍耐力が加わった。

その状況は、

今になっても何も変わらない。

今も必要なモノは

この3つ。

成功法則は必要ない。

世の中は、

ますます不況色を強めていくと思われる。

そして、

この3原則はますます光を放つ。

今ほど、

基礎能力が試されている時代はない。

会計はその一つである。

過去に、

円が360円の時、

沖縄だけは、120B円だった(“B”と入っているのは間違いではありません)。

沖縄の多くの企業は、

超円高の為替政策で潰れていった。

しかし、

潰れたのは全ての企業ではない。

生き残ったところはある。

そして、

その差は、会計という単純作業にあった

ことがわかっている。

当たり前の話だけれど、

この当たり前を強調しておきたい・・。

ボーナスの最低は月給の1ヶ月分!?

先日、お客様からこんなご相談をいただきました。

この時季にはよくあるこの冬のボーナスをいくら支払ったらいいでしょうか?

というものです。

多くの経営者のみなさんが頭を悩ましている経営上の課題です。

そこで今回は決算書をつかった人件費のマネジメントについてお話いたします。

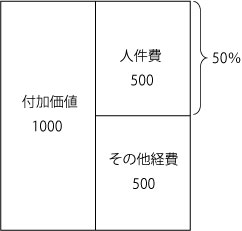

まず、次のような決算書があったとします。

すでに皆さんは、付加価値や労働分配率という言葉はご存知のことと

思いますので説明は省略いたします。

この会社の労働分配率は50%です。

根拠はありませんが、世の中で一般的に『目安』と言われている数値です。

付加価値のうち人件費に配分される割合が高くなれば、家賃や利息、その他の

経費に 当てるための付加価値がなくなってしまいます。

そうなると、借入金の返済も困難となり、広告費など営業活動に必要な経費も

十分に使えなくなってしまいます。

そこで、労働分配率を管理することによって人件費を総額で管理するという

思考が必要となってきます。

つまり、先程の決算書で付加価値が800に減少していた場合には労働分配率

50% を維持するために人件費の総額は400となります。

これによって、他の経費を捻出することができるようになるということです。

そんな話を知ってのことでしょうが、比較的若手の経営者様とお話をする中で

よくこんな会話がでてきます。

経営者:「先生、ボーナスの額について従業員が納得する説明をしたいんです。」

経営者:「例えば、『今年は利益が○○なので、あなたのボーナスは○○に

なりました。』というように・・」

私にはそのようにお話をされる経営者のお気持ちがよくわかります。

しかし、この説明にはまったくといっていいほど説得力がありません。

従業員はそのような説明には興味がありません。

冒頭で申し上げましたが、ある企業様から冬のボーナスの相談を受けていました。

決算書を見るまでもなく付加価値が減少していることがわかっていましたが

それでも、私は「1ヶ月分の給料を目安としてください。」とすぐにお答えしました。

「エッ、そんなにですか?」と驚かれる社長様のために、私は一緒に動向

していた弊社の若手スタッフに次のような質問をしてみました。

私:「君は、ボーナスは最低でも1ヵ月分位は出るものだと思っているだろう?」

スタッフ:「そうですねーその位は・・」

これが一般的な従業員の答えです。

お恥ずかしい話ですが会計事務所のスタッフでさえ本気でそんなことを

思っているのです。

ボーナスの最低が月給の1ヶ月分などという答えにはエビデンスはありません。

しかし、この国には年齢給とか年功序列といった生活保障的な給与の考え方が

根強く残っているのが事実です。

そのため、従業員が最低期待しているボーナスを支給しなければ、

その後の従業員の士気は低下し、労働力の低下につながります。

そのことは労働分配率の計算の仕組みから見ることができます。

一般的な労働分配率の計算は次のとおりです。

この計算は次のような方法でも求めることができます。

この計算式から、人件費を維持し労働分配率を上げないためには、付加価値を増やすか、従業員数を減らすしかないことがわかります。

しかし、この労働分配率を次のように前向きに考えることはできないでしょうか?

一人一人の給料をアップすることにより、従業員の士気が高まりその結果、一人当たりの付加価値が増加し、結果として労働分配率を維持することができた。

これが労使ともにWINWINの関係です。

言葉で言うのは簡単ですが、私が言いたいことは利益が少ないから人件費を

減らすという思考ではなく、人件費を下げないために必要な付加価値を獲得する

手立てを従業員とともに考えていただきたいということです。

道徳的になってしまいましたが、これこそが経営において経営者が従業員と

話しあって行かなければならないことではないでしょうか?

財団法人日本生産性本部の調査(『生産性白書2009年』)によれば、2008年度に労働生産性が伸びた企業の要因として「従業員数や総労働時間の減少」が1位となりました。

売上の確保に苦しむ企業が人件費などの固定費の削減によって利益を確保する傾向は今後も強まっていくでしょう。

従業員数や労働時間の減少によって生産性を高めるのではなく、売上増加、利益率アップによって生産性を高めるようにこころがけたいものです。

これってインチキ?設備生産性は簡単に上げられる方法

前回は、設備に対する生産性について話をしました。

これからお話することは前回の続きになりますので忘れてしまった方はこちらから

バックナンバーをお読みください。

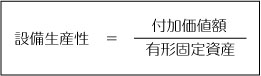

もう一度確認しますが、設備生産性を測るための計算方法は次のとおりでした。

この算式から、設備生産性を向上させるためには、分母である有形固定資産(設備)を減らすか分子である付加価値額を増加させるほかありません。

しかし、会社では付加価値の向上を目的として設備を導入しようというのですから分母である有形固定資産を減らすというのは本末転倒です。

ところが、設備投資をしてから数年後、つまり減価償却が少なくなってきてから設備生産性が上昇するというのは中小企業に限らず起こってきます。

つまり、分子である付加価値額の計算には設備投資による減価償却費は考慮されないため、減価償却がすすみ分母である有形固定資産の帳簿価額が減少することによって生産性は向上するというのです。

そこで次のようなケースについて考えてみます。

設備導入の時期も内容も類似しているA社とB社という2つの会社があります。

この2社の違いは設備投資の方法にあります。

A社はすべての資産を購入しているのに対して、B社では半数以上の資産をリースによって賄っています。

平成20年4月より新たなリース会計基準が導入され、大企業はリース取引についてはその大部分が売買処理に変更されましたが、中小企業については引き続き賃貸借処理が認められることとなりました。

そこで、リースを利用した場合には、オフバランス(バランスシート外)取引となり、バランスシートはスリム化されるのです。

バランスシートがスリム化されることによって設備生産性は向上し、有利子負債の圧縮にもつながり、その結果、経営指標も向上します。

これは決算書上だけの数字のトリックであって、これによって生産性の評価が変わるというのは明らかにおかしな話ですが、決算書の数値のみから計算をする経営分析では起こりうる話なのです。

この矛盾を解消するためには、オフバランスとなっているリース取引をすべてオンバランスに修正し計算することもできます。

しかし、リース会計基準が導入されたときに、私はこの矛盾をある都銀の融資担当者に聞いたところ、そのような修正は現在行っておらず、また、現段階では今後修正を行うという情報もないとのことでした。

「リースと購入はどちらが有利ですか?」

これは、わたしどもがよくいただく質問の一つですが、最近では税金面だけではなく、資金繰りや経営面での有利不利のアドバイスも必要となっています。

生産性分析は会社の業績評価のために用いられるべきですが、その一方で、金融機関の格付け等にも利用されるということも覚えておく必要があります。

今回は話が長くなってしまいますので、もう一つの生産性分析については次回に回すことといたします。

“数字のこだわり”というメンタル

2004年に出版した『裏帳簿のススメ』が、

題名や内容の一部変更をして新書で再発されます。

その新しい本の一部に、こんなことを書きました。

**********************

勝海舟(かつかいしゅう)は、

もともとの仕事は何だったろうか?

じつは、砲術士(ほうじゅつし)だった。

砲術士で出世した人はほかにもいる。ナポレオンだ。

これは偶然ではない。彼らは数字に強かったのだ。

(中略)

幕末に猪山成之(いのやましげゆき)という人がいた。

もともとは加賀藩の御算用者(おさんようもの)だった。

御算用者とは会計処理の専門家であり、

経理のプロという仕事である。

当時、猪山成之は経理のプロとして仕事をしていたが、

ソロバンに優れた人材は希少だったため、

兵站(へいたん)事務が主な仕事になっていった。

兵站事務というのは兵隊の食料、宿の手配からはじまり

武器の手配など、後方事務のことだ。

幕末は、こういう仕事をする事務官僚が

絶対的に不足していたらしい。

そして、加賀藩で兵站事務をしていた猪山成之は、

新政府からヘッドハンティングされることになった。

「ローマ人はロジスティクス(兵站)で戦争をした」といわれる。

後の日本は、このロジスティクスを軽視して太平洋戦争に負ける。

しかし、幕末の戦争では、軍務官大村益次郎(おおむらますじろう)は

ロジスティクスを重視した。

そして、加賀藩で帳簿づけから兵站事務までこなした猪山成之は

大村益次郎に抜擢(ばってき)され、

戊辰(ぼしん)戦争の兵姑事務をまかされた。

近世社会が成熟するなかで身分制度は崩れていく。

この変化のきっかけとなったのは、

国や軍隊が世襲制から能力制になっていったことが大きな

原因であるといわれる。

そして、そういった能力制度が積極的に導入されたのが「数字」が

かかわる仕事だった。この一事からも、いかに「数字」が重要かわかる。

・・・・・・・・・・

*************************

中小企業は一般的に、兵站が苦手です。

兵站は、成り行き任せ・・という中小企業は

たくさんあります。

これでは、戦争に勝てるわけはありませんが、

現実の戦争とは違い勝敗がはっきりつかない商売では、

お粗末な兵站の影響は見えずらくなっています。

さて、不況色は一段と強まってきています。

マスコミからは、景気の回復的なアナンスもされていますが、

中小企業の現場は、それどころではありません。

しかし、その中で調子の良い中小企業も

あります。

不況になると兵站の差は、

はっきりと業績に表れるようになります。

今、順調なところはどこも、

数字に対してこだわりの強い経営者が

経営する会社です。

差は、戦略だとかマーケティングということよりも

“数字に対するこだわり”というメンタルな部分から

ついてきています。

再度、自社の兵站の見直しに注視する時期です。

本を出すと・・

株式市場では、

社長が本を出したら、

その株は売りという法則(?)があります。

統計を取っているわけではないので、

全てがそうかの確認はできませんが、

私が知りうる限り、この法則は有効です。

ところで、

ビジネス書の凋落という環境の中で、

今でも、出版を希望する中小企業の社長と

時々出会います。

上場企業の場合、

株価が落ちるのですから、

中小企業の場合でも

あまり良いことには思えないのですが、

出版希望の人に、

そんな水をさすことも言えません。

もちろん、本を出すことで

本業の売上げに直結する場合は、

私が何だかんだと言う必要もありませんが、

売上げの直結しないような

自己満足系のものは案外多いのです。

ところで、

ビクター・ニーダホッファが目を付けたのは、

引っ越しでした。

上場企業が、世界最高のビルに入った後の

株価を追いかけました。

彼の作った統計を見ると、

みごとなくらい、引っ越し後の企業の株価は、

ダウ平均に対して、マイナスになっています。

引っ越しは、基本的には、

少し背伸びをするのが正解です。

少し広め、少し良い場所にすることは

企業にとって成長を即す要素にもなります。

私は、引っ越しの相談を受けると

勇気をもって、広い場所に行くように

アドバイスさせていただくことが多いです。

そして、

結果的に、その方がコストが安く納まるようです

(もちろん、全部ではありません)。

しかし、

世界最高のビルとなると、

身の丈を超えているのでしょう。

さらに、こんなものもあります。

ホールインワンの法則です。

私が20代の時に見つけた法則です。

左前の会社の社長は

ホールインワンを出しやすいという

ものです。

会社が、大変な時に、

社長がホールインワン。

それだけにしておけばいいのに、

ホールインワンのパーティーをやってしまうという法則。

周りが悲壮な時に、

背伸びをしたパーティーは

最後の宴を感じます。

ただし、

ホールインワンを出す社長の会社が左前というわけでは

ありませんから誤解しないでください。

後ですね~・・・・・。

あんまり書くとショックを受ける人がいると思うので

こんなところにしておきましょう・・。