法案が通れば、赤字国債が発行できて、予算を執行できる

資金繰りという表現がぴったりの事態になりました・・・。

皆さんご存知のように、国の予算執行が遅れています。

赤字国債を発行できないため財源を確保できないからですが、如何に薄弱な根拠で日本という国家が運営されているということに改めて気づかされます。

企業で表現すれば、

前年並みであれば、金融機関から借金できて、社員に給料を払える

という根拠で経営を行っているのと同じです。

経営者であれば、想像しただけで気が滅入るのではないでしょうか。

しかし、このような根拠で経営されている中小企業は決して少なくありません・・・。

法案が通る見込みも、前年並みに推移する見込みも、誰も保証はしてくれません。

その保証がないにもかかわらず、希望的憶測で組織を運営する危険性は、規模が違っても国も企業も変わりありません。

執行できない予算など、画に描いた餅と一緒です。

皆さんの会社の予算は無事執行できていますでしょうか?

企業にも、“経営計画という名の”予算があります。

本来、経営計画とは数値計画や行動計画が統合されたものですが、中小企業の経営計画の現実は、実績に基づいた予測をベースにした費用計画に、前年並み+αの売上げ予測が合体したものです。

企業の財源は売上げですが、売上げが保障されている企業などほとんどありません。財源は保障されていないにもかかわらず、人件費や設備費を中心とした予算の執行は待ったなしです。

このように考えると、経営計画の根本的な問題は、予算の精度を上げることではなく、その裏付けとなる財源確保の精度をどのようにして上げていくかということになります。

しかし、経営計画を立てたことがある方であればお分かりになるかと思いますが、経営計画作成に掛ける時間のうち、その多くは予算の作成(費用の予測化)に充てられています。

財源たる売上の計画を立てようにも、内部要因たる仕組みや人の問題、外部要因たる景気やライバル企業の問題等、変動要因が大きすぎるために放置されるケースがほとんどです。

そして、「固定費がこれくらい発生するから、財源としてこのくらいの売上げが必要だ」、「当期はこのくらいの売上げだから、来期はこのくらいかな」、というような見込みで必要売上高が決められ、それがそのまま売上げ計画となっていきます。

つまり、根拠が薄弱な、財源確保の精度が低い経営計画の完成です。

「経営計画なんか立てたって、その通りなんかいきやしない!」

そうおっしゃる方は多いですが、それは財源確保の精度を上げる計画を立てていないからですよということになります。

国の財源は税収です。ですから、税収を上げるための施策を取ります。当然に増税という行動も取りますが、景気対策を行って企業や個人の所得が上がるようにもします。

まあ、国の財源確保の施策が上手くいっていないから、“法案が通ったら、赤字国債が発行できる”なんてことになってはいるので、日本も企業も予算の計画より、財源確保の精度向上のための計画が足りないという結論になります。

皆さんの会社のことを一番分かっているのは皆さん自身です。

どの業界にも、財源たる売上げにつながる先行指標があります。まず、その先行指標を増加させるための計画が必要です。そして、その先行指標から売上げにつなげるための計画が必要です。最後に実際に売上げる計画が必要です。

誤解を承知で単純化すれば、集客→プレゼン→契約あたりになるでしょうか。

何も特別難しいことではありません。普段実際に行われていることを、より計画的に行い、財源確保の精度を少しでも上げるということです。

一度立てた計画は修正できますが、計画が立てられていなければその場の対応で終始してしまいます。

ちなみに、中小企業金融円滑化法が来年3月で期限を迎えます。

企業の財源たる売上げがダメだったら、次の財源を金融機関に頼るというのも簡単にはいかなくなりますので、来年以降の経営計画はより精度を上げていく必要があります。

予算を執行するための財源がないという日本政府のようにならないために。

「財源を制する者は経営計画を制す!」

カテゴリー: ビジネス万有引力の法則

いかに固定費を削減するか

昨年9月から、ほとんどの事業者の固定費が『0.177%』増加しています。

それも、経営者の皆さまが知らない間に・・・。

『0.177%』とは、どの程度のインパクトなのか考えてみましょう。

平均年収400万円の従業員が10人いる会社の場合、年額で約70,000円の増加となります。

従業員が50人いる会社の場合には、年額で約350,000円の増加となります。

その金額を多いと思うか、少ないと思うかは人それぞれですが、何もしていないのに、しかも、知らない間に固定費が増えているというのは、いい気がしません・・・。

昨年9月から増えている固定費の正体、それは“厚生年金保険料”です。

厚生年金は、平成16年より、毎年9月に0.177%(雇用主負担)ずつ増え続け、平成29年には(平成16年から比べると)、累計2.36%も増えることになります。

2.36%のインパクトは、先ほどの例に当てはめると、従業員10人で944,000円、従業員50人では4,720,000円にものぼり、もう無視できる金額ではなくなります。

“社会保険料は毎年上がる”、ということを知っている経営者の方はたくさんいらっしゃいますが、皆さん「微々たるものでしょ?」という認識を持っています。

確かに、単年でみた増加率は僅かなものなのですが、だからこそ、『茹でガエル』のように茹でられていることが認知できず、いつの間にか・・・、という事態になってしまいます。

そうならないよう、私たち専門家は皆さまに情報をお伝えしていくのですが、皆さまも、情報には敏感でいるよう、アンテナは常に張っておいてください。

さて、法人の固定費を考えた場合、社会保険料同様、年々増えていくものの代表格は“広告宣伝費”です。

「CPOが昨年よりも跳ね上がった!」と言われても、それは当然のことで、市場は、“うまくやっている”ものを見逃しはしません。

成功している広告であれば、当然ながら、他者に真似をされ、その結果、オリジナルが同じことを続けていれば、顧客獲得単価は上がってしまいます。

このように、主要な固定費(人件費や広告宣伝費など)は、毎年上がっていくものです。

にもかかわらず、そのような認識を持たずに経営計画を立案されている経営者の方々が、世の中には非常に多いように感じます。

「固定費はそんなに変わらないから、据え置きで。」

そのようにして立案した経営計画は、計画でも何でもなく、単なる、今年度のカーボンコピーでしかありません。

主要な固定費は増加する・・・。

しかし、売上がそう簡単に上がる時代ではない・・・。

でも、ある程度の利益は確保したい・・・。

となると、考えなければいけないものは、他の固定費の削減です。

固定費の削減を考えた場合、まず意識しなければいけないのは、有名な『パレートの法則』です。

「80対20の法則」と呼ばれることが多く、“全体の大部分は、ごく一部の要素が生み出している”、という説です。

例をあげるならば、主要顧客の20%が、売上の80%を生み出している、とか、社員の20%が、80%の効果を生み出している、といったことになるのですが、これは固定費を考える際にも当てはまります。

もともと僅かしかない経費を、どれだけ煮詰めて削減しようとしても、さほどの効果は望めません。

そうではなく、重要な20%の経費を財務諸表から抜き出して削減計画を策定する。

そして、実績が予算に対してどのような進捗になっているかを管理することで、随分と無駄は省けるものです。

繰り返しますが、大切なのは、“重要な20%部分”を意識する、ということです。

弊社代表岡本の著書『実学 中小企業のパーフェクト会計』においても、『パレートの法則』を用いて、固定費削減の方法が説明されています。

ご興味のある方は、是非ともご一読ください。

なぜ老舗食堂はなくなったのか?

わたしの実家は県内では少しは名の知れた観光地にあります。

久しぶりに家族を連れて実家に帰ると、近所の食堂が廃業していました。

おそらく、この当たりでもっとも観光客が入っていた食堂です。

もちろん地元にも多くのファンをもつ『老舗の食堂』。

斯く言う、わたしもファンの一人であり『鍋焼きうどん』のダシは秀逸でした。

その老舗食堂が廃業していました。

聞くところによると、廃業の理由は、店主であるオーナーの病だといいます。

一見すると、致し方が無いように聞こえる話ですが、その本質は『後継者不在』という 多くの中小企業が抱えている問題そのものにあります。

このような事態に直面したとき、中小企業の経営者がとりうる選択肢は二つしかありません。

一つは、今回の食堂オーナーがとった『廃業』という方法

そして、もう一つが『M&A』です。

この食堂のオーナーがM&A という手法を知っていたかどうか分かりませんが、もっと早くからM&A を検討していれば、廃業をする必要はなかった筈です。

そこで、今回は『会社の売り時』について話をさせていただきます。

これから話をさせていただく事例は、実際にあったある会社のお話です。

ただし、守秘義務がありますので、業種と金額についてはデフォルメいたします。

その会社は東京方面にある総合建設業の会社です。

業歴が古く、特殊な技術を持っていることから、優良な得意先を数多く持っていました。

しかし、経営者の高齢化と後継者不在を理由にM&A を決断されました。

従業員は社長を入れて15名

後継者が不在であったことから、経営者は積極的に設備投資をしておらず、設備は

老朽化が進んでおり、新規の従業員も採用しないことから、従業員の平均年齢も55歳となっていました。

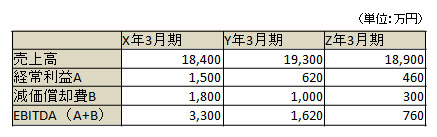

この会社の損益計算書と貸借対照表は以下のとおりです。

業績の推移をみてみると、売上げは過去3年間でもっとも高い値を示しているものの、その中身は主要取引先である大口の売上げが3年連続で減少し、その分を、新規の小口売上げがカバーしているという状況です。

ところが利益は、逆に3年連続で減益となっていました。

しかも、設備投資は行っていなかったため、減価償却費は毎年減少しています。

つまり、『売上げは増加しても、利益は増えていない』とう最悪の状況にありました。

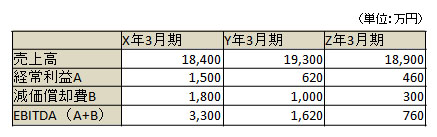

次に、財産の中身をみてみると、総資産は15000 万円で総負債は6000 万円、その結果、純資産は約9000 万円となっていました。

さらに詳しく見ると、資産の中には、ゴルフ会員権とゴルフ場の預託金が5000 万円と、遊休地が2000 万円ありました。

これらの資産は、買い手にとっては意味の無い資産であるため、通常は話し合いにより、売り手オーナーに現物退職給与として、引き受けていただくことになります。

その結果、この会社の純粋な財産価値は、2000 万円(9000 万−(5000 万+2000 万))となってしまいました。

会社の価格の計算方法には何通りかの方法がありますが、中小企業M&A においてもっとももちいられる方法は、『時価純資産価額+暖簾代』です。

このうち時価純資産価額については、それぞれの時代の時価を反映しますので、特に売り時ということはないのですが、『暖簾代』については、例外なく、右肩上がりの時に売ることをオススメします。

なぜならば、暖簾代とは、会社が生み出す儲けの値段のことだからです。

一般的には、この暖簾代は『経常利益の3年分』というのが相場です。

しかし、この3年分という数字は、会社の業況や業界の動向によって大きく左右される金額なのです。

つまり、業況がよければ、この暖簾代は、5年分にも10 年分にもなることがあるのです。

その逆に、業績が右肩下がりの場合には、最悪、暖簾代はゼロ評価ということもあるのです。

事例の会社も業績が右肩下がりで、かつ、十分な設備投資も行っていなかったことから、暖簾代についてはゼロ評価となってしまいました。

しかし、この会社が3年前にM&A を考えていれば、暖簾代は少なくとも3年分の3000 万円はついたはずです。

このように、M&A のタイミングを間違えると、結果は全く違うものとなってしまうのです。

そのためM&A について、一番よく聞かれる質問が「会社はいつ売ったら一番いいですか?」というものです。

私は、この質問にいつも決まって同じ答えをします。

「それは、皆さんが一番売りたくないと思っていらっしゃるとき、あるいは、M&A など考えられないと思っているときです。」

ご安心ください。

いくら私がそのように話しても、直ぐにご自分の会社を売ろうとする経営者に出会ったことはありません。

今は、それでも結構です。

しかし、いざという時に、あなたの会社はM&A ができるのか?

会社が売れるとすれば、その金額がいくらなのかを知っておく事は経営判断をするうえでとても重要なことです。

この食堂のオーナーが、それさえやっていれば、万が一オーナーが変わったとしても、この食堂は今まで通り、この地域で営業をしていたに違いないと、私は確信しています。

ペイ・アズ・ユー・ウイッシュ方式の会計的思考

『2007年10月9日、イギリスのロックバンド、レディオヘッドはある実験を始めた。 10曲入りの最新アルバム「イン・レインボウズ」の値段を、各自が払いたいと思う額にしたのである。

マネージャーがこのアイディアを持ち寄ったとき「彼はおかしくなったと、僕ら全員が思ったよ。」とボーカルのトム・ヨークは正直に語っている。』

参考文献:スマート・プライシング(ジャグモハン・ラジュー/ジョン・チャン)

数年前、レディオヘッドは「ペイ・アズ・ユー・ウイッシュ(あなたが払いたい額を払ってください)」方式で、アルバムのダウンロード販売をしました。

通常、2,500円くらいの固定価格で販売されているものを、「代金は自由です」としたわけですが、どう考えても、このような方式で販売することは非合理に思えます。

なぜならば、大多数の人が0円で購入する可能性があるからです・・・。

本書によれば、180万人以上がダウンロードをし、そのうち40%の人がお金を払い、その支払い平均額は2.26ドルだった、とのことです。

果たしてこの数字は、ビジネスとして、成功なのか?失敗なのか?

本書においては、『ペイ・アズ・ユー・ウイッシュ』方式による販売は、(次のような理由から)成功だったと結論付けられています。

■通常の価格・販売経路を使って、何層もの仲介業者を介して販売するよりも、多額の利益をバンドにもたらした。

■革新的な価格設定をしたことで、多くのメディアに取り上げられて無料で宣伝してもらうことができた。

■一流アーティストは、アルバム販売の取り分は小さいが、ライブチケット販売の取り分は大きい。 録音された音楽は、それ自体の売上よりも、ライブチケット販売を促進する手段として位置する。

つまり、メディアに取り上げられたことで無料の広告宣伝効果があり、それがライブチケット販売のフロントエンドとして十分に機能した、ということなのですが、そもそも、このような思い切った販売方式に踏み切れたものは何なのでしょうか?

———————————————-

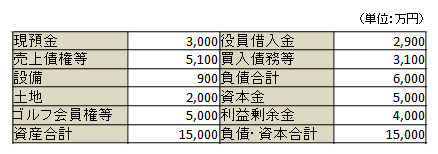

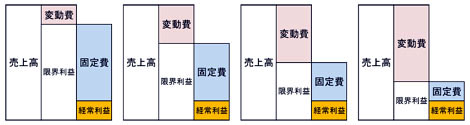

会計的に思考すれば、それは『限りなくゼロに近い変動費』ということになります。

オンラインでの販売にかかる変動費はほぼ0であるため、極端な話、1円でも売り上げになれば、それはイコール、限界利益の増加になります。

確かに、10曲を作るまでにはものすごい時間と、コストがかかります。(例えば、プロミュージシャンのスタジオ代は1時間云十万・・・!)

これらのコストは、売上を上げるために発生したコストであるため、広義な意味での変動費?と思われるかもしれませんが、今後売上が増えれば、それに伴って増加するコストではないため、変動費ではありません。

つまり、完成してしまえば、制作や開発に要したコストは“サンクコスト”であり、商品が売れようと売れまいと、既に支出したコストには何の影響もありません。

完成をゼロ地点とし、その時点での市場動向等をみて、最適な価格設定を選択することが必要であり、「投資コストを回収するためには、単価×××円で、×××セットを必ず売らなければならない!」といったような思考は、むしろ足枷になってしまいます。

もしも、市場から弾かれて全く売れないような状況に直面したときは、勇気を出して、その商品・事業から撤退することも必要になります。

「まだ投資資金を回収していないから、もっとプロモーション費用をつぎ込もう」という発想では、「買った本が役に立たない本だ」と気付いたにも関わらず、「もったいないから最後まで読もう」と思い、無駄な時間を浪費することと同じです。

話が、“サンクコスト”へとズレてきましたので、“価格と変動費”へ戻しましょう。

経営を行っていく上で、価格戦略はとても重要なものです。

価格設定を行う際には、1円か1,000,000円か、という両極端で選択するわけではなく、あくまでもグラデーションの中で、『価格×販売量』が最大値となる地点を探っていくわけです。

その下限となるものが『変動費』(変動比率)です。

例えば、出張先のビジネスホテルを探すときに、2・3日先の宿泊(つまり、宿泊日が近々)の値段が、大幅に下がっているプランを見かけます。

そのビジネスホテルだって、固定費+目標利益を、平均の限界利益率(例えば20%とする)で割り算することによって、「標準価格(例えば10,000円とする)」を算出し、普段はその金額で商売をしています。

例として、6月27日という特定の日の直前になっても、空き部屋があった場合、「標準価格が10,000円だから」といって、いつまでも予約が入らず空き部屋にするよりも、変動費2,000円以上の金額で予約が入れば、それを超える部分はすべて限界利益の増加につながるため、安売りをするわけです。

(注)価格と変動費の関係を説明するモデルとして便宜的に使用しただけであり、本来は、ブランディングや、経常的低価格への移行懸念など、他の影響を考慮したうえで、戦略を策定する必要があります。

———————————————-

レディオヘッドの場合は、無料の広告宣伝効果や、ライブへのフロントエンドである、という確証があったため、このような実験に出たわけですが、それでも基盤となったものは、『限りなくゼロに近い変動費』です。

経営においては、業種・業態・商品別によって、変動費と固定費の割合は様々です。

ファブレスなどで、身軽にしている、つまり固定費をあまり持たない企業もたくさんありますが、反対に、内製化すれば、(リスクを抱える分)割安になり利益は増えます。

つまりメリット・デメリットはそれぞれなのです。

それぞれなのですが、何より重要なのは、自社、または自社製品がどのタイプに属しているかを把握し、それに適した戦略をとっていくことです。

今回は、皆様の経営に生かせるであろう“価格と変動費”の事例をいくつか紹介いたしました。お役に立てれば幸いです。

バタフライ・エフェクト

「極めて小さな差がやがては無視できない大きな差となる現象」を、バタフライ・エフェクトと言うことは広く知られています。

「ある場所での蝶の羽ばたきが、そこから離れた場所の将来の天候に影響を与える」というのが由来ですが、日本では「風が吹けば桶屋が儲かる」と言った方が早いでしょうか。

あらゆる行動が一定期間を経て、予想外の結果を招きます。

テレビ事業が8年連続の赤字・・・。

液晶事業の赤字が解消されず・・・。

売るごとに赤字が出る“逆ざや”が続く・・・。

日本企業は3月決算が多く、今の時期は前期決算についての発表が相次ぎますが、ソニー、シャープ、任天堂等、日本を代表する企業の赤字が注目を集めました。

どの企業も、一世を風靡した事業が一転して足枷となり、業績を大きく崩しています。

これらの企業は今後どのように回復を模索するのでしょうか?

来年の決算発表が注目されます。

この点、岡本の『実学 中小企業のパーフェクト会計』でも、「初期条件に対する鋭敏な依存性」として別角度から触れています。

長いですが引用します。

「“初期条件に対する鋭敏な依存性”と科学の世界で呼ばれる現象は、経営の世界でも当てはまります。特に会計においては、その依存性は決定的のように思われます。」

~中略~

「こうして多くの中小企業と自営業者は、財務的に起きた初期の過ちを埋めることができずにあがくことになります。また、本書で提案した数値管理をもってしても、経営の回復がすぐにできることはありません。」

~中略~

「しかし、ここで一言申し上げます。初期の過ちを補正する方法は、この本に書いてあるもの以外にはありません。あくまでも財務的角度からの方法でしかありませんが、こうした財務アプローチなしで、戦略やマーケティングだけで回復を目指しても無理です。

くどいようですが、財務的な過ちは、どんな方法を使ってもすぐに修復することはできません。それはダイエットに似ているともいえましょう。過去に行った行為の結果が自社の目の前の財務です。一枚の貸借対照表は、一つの企業の創業期からの地層です。この地層の変革は並大抵ではありません。

これが最も重要な『見たくない現実』でしょう。」

『実学 中小企業のパーフェクト会計』P326~P328

最近、財務改善のご相談を受けることも多いのですが、大抵は初期の過ちを放置していたことが原因で拡大悪化しているというのが実態です。

事業年度が替わるごとにリセットされる損益計算書と違い、貸借対照表は事業年度が替わってもリセットされないため、そこにフォーカスする習慣がないのも要因です。

そして、これをカバーするのは戦略やマーケティングだという固定観念に囚われているため、財務的アプローチはおざなりにされます。

特に、中小企業は前期の結果検証を十分行わず、経営計画を作成しても「とりあえずこんな感じだな・・・」と目標ベースで新年度の開始を迎えるケースが数多く見受けられます。

このような行動を行うから、こういう結果が起こるという予測をもとに経営計画を立てられる企業は数少ないのです。

つまりは、行動計画を立てていないということになります。

ただし、行動計画を立てても、このような行動を行うから、こういう良い結果を得るはずだという期待予測を行うのは危険です。

どこで何が起こるかが分からないのがバタフライ・エフェクト。

これを少しでもコントロールしようとすれば、地道な計測と、その結果を基に補正を継続することが必要です。

上場企業は決算報告とともに新年度の施策を発表しますが、中小企業も社内で担当者に発表させるような機会を設けるのがよいのではないでしょうか?

これを経営者だけで行っていては、初動や初期条件について検証する機会が失われてしまいます。

また、失敗を初期の段階で認めなければ、何年も苦しむことになります。

今、この瞬間に何を羽ばたくか?

バタフライ・エフェクトは今もどこかで発生しています。

年収と手取り

厚生労働省の「賃金構造基本統計調査」によれば、女性の憧れの職業の代表格であるCA(キャビンアテンダント)の平均年収は440万円だそうです。

この数字を見て、皆さんはどう感じたでしょうか。

「え!?そんなもんなの?」と感じた方が、おそらく多いのではないでしょうか。

皆さんご存じのように、給与からは健康保険料、厚生年金保険料、雇用保険料、所得税、住民税が引かれますので、年収が440万円で扶養0人の場合、通常、手取り額はざっくり350万円程度になります。

ここからが本題です。平均年収440万円のCA。

もちろん個人差はありますが、どういう訳か、年収と手取り額がほとんど変わらないCAがいらっしゃるようです。

仮に手取り額で440万円取るには、各種税金を逆算すると年収では550~600万円近くになる計算になります。

では、年収440万円で手取り額も440万円ほどのCAは、社会保険料も所得税も住民税も納めていないのでしょうか?

いえいえ、そんなことはありません。しっかり給与から徴収されています。

それでは何故、年収と手取り額の差がないなんてことが起こるのでしょうか。

答えは日当がつくからです。

CAの場合、パーディアムと呼ばれる乗務手当がつきます。航空会社によってその金額は異なるようですが、だいたい乗務時間1時間につき700円程度が平均のようです。

1日8時間の乗務で1年の約半分の180日乗務したとします。

すると700円×8時間×180日で1,008,000円の日当がつくことになります。

するとどうでしょう、年収440万円だと通常、各種税引き後の手取り額が350万円ほどであるはずが、日当を加味すると手取りが450万円となり、なんと年収を超えることとなるのです。

しかもこの日当は労働の対価ではなく、出張に伴って発生する食事代等の従業員の負担を会社が負担する性格のものであるため、給与の額面には含まれません。そう、つまり課税されないのです。

結果、年収は440万円なのに手取り額は年収550~600万円の人と変わらないという現象が起きるのです。

大企業や役所では、当たり前のように使われている日当ですが、中小企業では日当を支給している会社は少ないようです。

中小企業であっても「出張旅費規程」作成し、この規程に基づいて役員や従業員に日当を支払うのであれば、何の問題もなく会社の経費とすることができます。

繰り返しになりますが、しかももらう側に税金はかかりません。

役員であれば、従業員よりも日当を高額に設定することもできます。

日当で支給してもらう分と同程度の金額、役員報酬を下げれば、会社として経費に計上できる金額を変えずに、社長さん個人の税金を減らして、社長さん個人の手取り額を増やすことができます。

ただし、出張といっても近距離の日帰り出張に対する支給や、不相当に高額な支給は否認されてしまいますので注意が必要です。

県外などへの出張が多いにも関わらず、まだ出張旅費規程を作成していない社長さんがいらっしゃれば、是非作成して会社から日当を支給してもらいましょう。

逆選択とリストラ

『有期契約社員が同じ職場で5年を超えて働いた場合、本人が希望したら、正社員にしなければならない。』

このような改正案が盛り込まれた労働契約法が閣議決定されたことを受けて、経済評論家である池田信夫氏は自身のブログにおいて次のように語っています。

「これがどういう結果をもたらすかは中学生でもわかるだろう。企業は契約労働者を4年11か月で雇い止めするだけだ。」

政府は、このような改正をすることで、社会的立場の弱い契約社員が減って正社員が増え、“皆が安心して暮らせる社会の構築”を意図しているはずですが、おそらく結果は異なったものとなるでしょう。

5年経ったら正社員として雇用しなければならない(=人件費の増加を招く)ため、同氏の指摘するとおり、企業は4年11か月で雇い止めをし、契約社員はまた1から職を探さなければならなくなる・・・。

つまり、政府が意図する“皆が安心して暮らせる社会”とは、真逆の社会が構築されてしまうことになります。

—————————————————

このように、主宰者の求めていることとは真逆の結果を生み出す代表的な例として、『保険業界における逆選択』が挙げられます。

※※※※※※※

保険会社××生命は、(適正な利益を確保するために)保険料を引き上げました。

健康体のAさんは、そんなに高い保険料を払ってまで保険に入る必要がないため、××生命の保険を解約します。

残るのは高い保険料を払っても元がとれると考えている不健康体のBさんと、超不健康体のCさんです。

××生命は不健康体の人だけが契約者として残ったため、保険金を支払う事由が増えることに備え、(適正な利益を確保するために)また保険料を引き上げます。

不健康体のBさんは、「そんなに保険料が上がるなら・・・」と思い、××生命の保険を解約します。

その結果、最後に残るのは超不健康体のCさんです。

当然ながらCさんは、保険金支払い事由の発生する可能性が最も高い、××生命にとっては招かざる客です。

つまり、保険会社は、適正な利益を確保しようとすることで(=従業員の生活を守る、社会に貢献する)、最も集めたくない客だけを集めてしまう、というジレンマに陥ってしまうのです。

(現在は、加入時の告知や医師の診断等で保険料が調整されるため、かなり是正されてきています。)

—————————————————

経営者である皆さんは、このような社会的仕組みを理解し、経営へと応用していかなければなりません。

※※※※※※※

○△株式会社のCEOである甲さんは、利益を確保するために、人件費を抑えることにしました。

甲さんは、特定の人をリストラすると恨まれそうで怖かったため、皆の給料を一律10%カットしました。

「み、みんなで、痛みに耐えて、不況を乗り切ろう・・・!」

優秀な社員である乙さん、丙さんは、給料カットに腹を立てて退職しました。

乙さん、丙さんは優秀な社員であるため、再就職先も引く手数多。

退職することになんの躊躇もありませんでした。

優秀な社員を失った○△株式会社は、売り上げが急降下・・・。人件費を抑えたにも関わらず、大赤字へと転落してしまいました。

自らの経営判断が意図せざる結果を招いたことで、甲さんは大変後悔しました。

「一律10%カットなどせずに、勇気を出して、問題のある社員からリストラすればよかった・・・」

このようにして、○△株式会社からは辞めて欲しくない優秀な社員が去り、他に行くあてのない(=痛みに耐えるしかない)社員だけが居座り続ける結果となってしまいました。

これはもちろんフィクションです。

しかしながら、このように手法を一つ間違えると、集めたいモノが集まらず、逆に、集めたくないモノが集まることになってしまいますので注意しましょう。

移動年計の効用

先般、お客様から、既存客数や既存客売上高が

低下しているという相談がありました。

そして、過去3年間の既存客数などの統計を頂きました。

確かに、頂いた数値を検証していると、

数値は低下傾向にあるように思えましたが、

私は、移動年計のグラフを項目ごとに作るようにお願いしました。

移動年計については、過去の私の本で説明していますし、

今度ダイヤモンド社から出版される本でも詳しく解説をしていますので参照いただければと思いますが、

簡単に言ってしまうと、

毎日または毎月、1年間の売上げや顧客数を見ていく方法です。

たとえば、

2010年11月の数値を見るとすると

一般的には、11月単月の数値や期首から11月までの累計の数値を計測するのが一般的です。

移動年計では、「年計」というように、

2009年12月から2010年11月の合計の数値を見ていきます。

つまり、決算書の売上高の数値を毎月見ていくわけです。

こうすると、季節要因などが排除できて、

長期的な傾向が見えてきます。

また、2年合計を半分に割って、

1年合計と比較することで、

短期、長期の傾向値比較も可能です。

毎月、1年間の合計を集計していくということは、

それほど数値に大きな変動がないように

思うかもしれませんが、

実際は、かなり大きく揺れるのが一般的です。

つまり、その「揺れ」が

分析に値する事象です。

相談いただいた方の年計グラフを見ていても、

グラフが低下トレンドになる時と

上昇トレンドになる時が

明確に分かれていました。

毎月の一年計を出しているだけなのですが、

こうした傾向が現れるのが中小企業です。

つまり、

企業のちょっとした動きの違いが

敏感に繁栄されているのです。

そして、

それぞれのトレンドについて

その時何があったかを追いかけていきます。

こうすることで、

意外な発見があります。

ぜひとも試してみてください。

2010年も、もう少しで終わります。

小売業の方々は、これからクリスマス、年末商戦。

特に、インターネットでは、

年々、クリスマス商戦が盛り上がっていますので、

息の抜けないところです。

小売業や飲食業以外の方々は、

そろそろ来年の戦術などの整理の時期だと思いますので、

年末にでも、年計分析を実行してみてください。

もちろん、年末が忙しい小売業などの方々は、

商戦が終わった以後にぜひとも実行してみてください。

会計は、思想である

ダイヤモンド社から2011年9月に出版した本は、久しぶりに会計の本です。

この本では、最後の章で、小さな架空の物語を書きました。

会計を知らない家族が、ビジネスをはじめ、ライバルの出現と共に会計に翻弄されていくお話です。

この架空の物語で、何を明らかにしようとしたかを一言で言えば、経営には、思想が必要だということかもしれません。

そして、経営に必要な思想はいろいろあるけれど、会計も思想であると言いたかったように思います。

実際、この本の第二章では、思想としての会計をテーマにしています。

そして、次のような文章ではじめています。

******************************

第二章は、一般的な会計の本の文脈から考えると少し特殊なトーンが

あるもしれません。

なぜならば、これから「会計」という道具を使う「思想」について考えて

いこうとしているからです。

そして、会計を利用するひとつの「思想」から会計とは何かを明らかに

してみようと思います。

会計の思想を語るというのは少し生意気かもしれません。ここで言う

「思想」は会計専門の学者や官僚が法律などを策定するときに拠り

どころとするようなものではありません。

中小企業経営者が、会計という道具を利用する際に必要な「思想」です。

「思想」などと大上段に構えることなく、単に「アイデア」と言い切ることも

できないこともありませんが、あくまでも「アイデア」とは違います。

ひとつの「思想」というものは、誰もが受け入れられるものではありません。

また、思考に飛躍がある可能性もあります。しかし、現在の中小企業の

会計に足りないものは「思想」だと思うのです。「思想」がないために、

混乱しているのです。

企業経営を上手に運営している経営者には、思想があります。通常、

そうした経営者の経営における思想は巷間に多く流布していますが、

彼らには会計に対しても思想があります。そうしたことを明らかにし

ながら、目指すべき会計=思想を考えていきます。

******************************

この考えは大きな分岐点になります。

会計を単なる技術と考えている限り、会計は武器になることはありません。

もちろん、多少はなるでしょうが、限界があるのです。

会計の専門家が、時折、おかしなアドバイスをしてしまうのは、彼らが教科書通りのことをするからです。

つまり、技術としての会計に焦点を当ててしまうところに、失敗があります。

しかし、会計を思想と考えてみると、まったく違う世界が現れます。そして、いろいろな数値管理の手法が浮かんできます。

経営に占める会計の役割は数パーセントとおっしゃる方もいますが、それは大きく間違っています。

そういう方は、単なる技術としての会計について言っている。つまり、会計が何かをわかっていないのです。おそらく、会計は分析レベルのものと思っているのです。

しかし、思想としての会計を考えるならば、その位置づけは、40%以上は占める重要なものに変わってきます。

思想としての会計を考える時、別に私の新著を読んでいただく必要はありません。

自分は、どういう数字にしたいのか・・が明確ならば、それはもう思想です。

それを単なる希望とか目標と思うからいけないのです。

ちょっとした言葉の違いですが、このちょっとした言葉の違いはとても大きいと思います。

タバコ増税にみる参照価格

「いっそのこと、1,000円になれば禁煙するのに・・・」

喫煙者から良く聞こえてくるセリフです。

10月1日、タバコ税の引き上げにともない、タバコの値段が上がりました。

過去10年間で、3度の増税がありましたが、いずれも値上げとして反映されたのは20円程度。

今回のように100円以上の値上げは初めてのことで、業界関係者の不安は募る一方です・・・。

タバコの値段と禁煙意思との関係について、京都大学の依田教授が興味深い研究を行っています。

2007年に発表された『禁煙意思に関するコンジョイント分析』は、今回の値上げに際し、政府税調も参考にしたとか、してないとか。

調査に際し、研究チームは喫煙者に「タバコの価格がいくらになったら禁煙しますか?」というアンケートを実施しました。

結果はつぎのとおりです。

縦軸は喫煙継続率、つまり、「その値段になってもタバコを吸います。」という数値です。また、3本のグラフは回答者のニコチン依存度を示し、依存度別に価格と禁煙意思の相関関係を測っています。

当時の価格300円でも継続率が100%を下回っているのは、「価格が変わらなくても、いつでも止めたいと思っている・・・」という意思の表れです。

お決まりのセリフ、「いっそのこと、1,000円になれば・・・」を検証してみると、確かに1,000円になれば、依存度にかかわらず、ほぼすべての人が禁煙を試みるようです。

さて、今回の値上げ水準である400円を見てみましょう。

依存度の高い人の約10%、中位の人の約20%、低い人の約35%がタバコをやめようとします。

実際には喫煙者のニコチン依存度が平均的に分布しているわけではない、という前提はありますが、仮に単純平均してみると、全体の22%、およそ5人に1人がタバコをやめようとするはずです。

・・・でも、あれ?皆さんも周りを見渡してみて下さい。5人に1人もいますか?タバコをやめようとした人。

ニコチンには依存性がありますので、実際に禁煙した、ではなく、禁煙を試みた、で構いません。それでも私の実感としては、10人に1人いるかどうか・・・。

京都大学の研究結果とのズレはどこから生まれたのでしょうか?

違いは、今回の値上げについて、いくらを『参照点』として認識しているか、というところにあります。

消費者はモノの価格を判断する際に、基準となる『参照点』からの距離で価格の良し悪しを判断しています。

そのモノがもたらす有用性・経済的価値を冷静に判断し、0地点から価格を判断することなんてあり得ません。

京都大学の研究において、対象者は、当時の価格300円を基準に価格を判断しました。

今回の値上げでも、300円を基準に判断したはず・・・、なのですが、値上げに至るまでのノイズがかなりありました。

平成22年度税制改正に向けて、当時の長妻厚労相はテレビ放送で「600円をめどに」とコメントしていましたし、他の方面からは「欧米並みの1,000円を基準に」との声もありました。

喫煙者は無意識的に、これらの高価格帯を一度は覚悟したはずです。

それを基準にすれば、今回の400円なんてたいしたことはありません。

・・・少し気になりませんか?

そういった雑音が自然発生的に起こったものなのか、意図的に起こされたものなのか。

政府は、今回の値上げについて「国民の健康増進のため」との御旗を掲げていますが、税収が厳しいのは周知のとおり。ホンネを言ってしまえば、税収を確保したかったはずです。

(ちなみに依田教授の研究によると、タバコ税の増加と、喫煙者の減少により、タバコ税収自体が減少に転じるクロスポイントは600円と予測されています。)

また、JTにしても、

「値上げ反対!400円反対!」と言って400円に落ち着くよりも、

「値上げ反対!1,000円反対!」と言って400円に落ちついた方がいいわけです。

・・・真偽のほどはわかりませんが、・・・こういったノイズ、いろいろなところで使えますよね。