近年、経営環境の不透明さから、大多数の中小企業は“抑え気味の”経営計画を立てています。来年の消費税の増税も考慮すれば、先を読むことなど不可能なのも事実・・・。

また、前年度の計画と実績の差が大きく開いた企業ほど、次の年度の経営計画は抑え気味になります。これは、経営者が“計画通りに行かない=企業の状態が悪い”と認識するからです。その結果、“差”が出ないような無難な計画が立てられます。

つまり、現実路線の経営計画ということになるでしょうか。

もちろん、現実路線の経営計画が悪いという訳ではありません。達成可能性の低い計画を立て続け、無謀な行動の果てに破綻する企業もあるくらいです。

しかし、現実路線の計画を立て続ける企業はどうなるでしょう?

結論から申し上げると、

“縮小均衡に陥ります”

“現実路線の”計画を立て続ける企業が縮小均衡に陥り、経営者自らの手で自社の成長を抑制してしまう。これは経営計画のダークサイドと言えるかもしれません。あくまで結果としてですが・・・。

ですから、もし、成長を図るために経営計画を立てているのであれば、現実路線での計画は再考が必要になる場合があります。

また、ここで一つ明確にしておきたいのは、

“経営計画と業績予測は全く違うという点です”

現実路線で立てている計画というのは、1年早い業績予測を行っているのと同じです。業績の予測可能性を高め、精神衛生上の安全性を確保しているだけ・・・。

そういう意味では、やはり背伸びをした経営計画というのは必要です。

背伸びをした経営計画を立てれば、簡単に達成する事は出来ないでしょう。しかし、計画と実績の間に“差”が生じる事が重要です。

計画通りに行かないからといって現実路線の計画を立て続けていては、有効な『差異分析』が出来ません。計画事業年度がスタートした後、『差異分析』を含め、徹底した業績管理を行う事が重要なのです。

しかし、“差”が生じる計画を立て、実績との『差異分析』を行うにしても、大きな問題があります。

例えば、“8月”の試算表で、売上高が計画通りに行っていないと“9月”に把握した場合、その原因の検討と対応策の実行を早急に行ったとしても、それが反映され始めるのはどんなに早くても“10月”。そして、その把握が“11月”・・・。

しかも、第一四半期辺りでは、「まだ事業年度が始まって3カ月くらいだから、これから取り戻せばいいよ」と、様子見の企業が圧倒的に多いのが現実です。

一月一月の差が雪だるま式に増加し、差を取り戻す対応策を実行するのにも時間が掛る・・・。これが、計画通りの実績を残せない根本的な原因です。背伸びした計画が悪いというよりも、軌道修正までに時間が掛る事が問題なのです。

これが、売上高や利益等の財務数値による『遅行指標』での『差異分析』の弱点です。

では、『遅行指標』による管理が遅いのであれば、どうすればよいか?

“『先行指標』による管理を行うしかありません”

『先行指標』とは、財務数値に先行して動く指標の事です。一般的には、景気の先行指標として新規求人数や製造業の設備投資、在庫状況等が用いられます。企業経営においては、行動や技術といったパフォーマンスドライバーが『先行指標』にあたります。

ここでお伝えする『先行指標』による管理とは、売上高や利益という結果が出る前に、関連する特定の行動(先行指標)で『差異分析』を行い、“売上高や利益の結果を変える”という事になります。つまり、最大のメリットは、軌道修正までの時間短縮です。

先程の例えでいえば、“8月”の試算表(遅行指標)が出る前に『先行指標』での差異分析を行えます。ビジネスモデルによっては数ヵ月先に行う事も可能です。

ただ、『先行指標』による業績管理の難しさは、売上高や利益のように、全企業共通の指標が存在しない事です。業種業態、規模、ビジネスモデルにより管理すべき指標が異なり、これが『先行指標』による業績管理の普及を妨げています。

実際には、売上高という『遅行指標』につき、契約数という『先行指標』で管理されている企業は多い。これは、納品(=売上高=遅行指標)よりも契約(=行動=先行指標)が先行するという取引上の流れなので、当然といえば当然です。

しかし、契約より先の見積書提出数、アポイント数、更には反応率等、先の先まで管理している企業となると数少ない。仮に、実績値の集計はされていらっしゃっても、

“その先行指標の計画値まで作成されている会社は少ない”

もちろん、自社の行動の起点となりそうな先行指標全てについて管理するのは大変です。しかし、どの会社にも、いくつかの『キラー先行指標』というものがあります。ですから、『キラー先行指標』を見つけ、この指標だけでも計画を立てて管理する事が重要になってきます。

繰り返しになりますが、

“財務数値だけの管理では、計画の達成は困難です”

そのため、財務数値以外の『先行指標』の計画数値を作成する必要があります。

“独自フォーマットによる『先行指標』=『行動数値』の計画”

+

“共通フォーマットによる『遅行指標』=『財務数値』の計画”

これが、経営計画の本来あるべき姿になります。

カテゴリー: ビジネス万有引力の法則

経営分析の功罪

経営分析に幻想をいだいている経営者はたくさんいらっしゃいます。経営分析を行えば、自社が良くなるという幻想に・・・。

当然の事ですが、経営分析を行っただけでは何も変わりません。

特に、経営分析を自ら強く希望する方ほど、分析結果をお渡しした後の反応が薄いというのが現実です。そこには、経営分析をすごい魔法のように期待していたのに、フタを開けたら現実しか見えなかったというような感じさえあります。

現実が見えると、否定的な言動が多くなるというのが常なのでしょうか。しかし、経営分析による結果は、現実しか見えません・・・。

経営分析結果をお伝えしたときの経営者の反応は以下の二つに分かれます。

(1) 「へぇー」

(2) 「じゃあ、どうすればいい?」

■「へぇー」の経営者との会話

「へぇー。経営分析ってこんなものか・・・」

「そうですね。どの辺がこんなものとお考えですか?」

「これだけ見せられても、どうすればよいか分からないよね」

「例えば、貴社は限界利益率が他社に比べて低くなっております。この辺はいかがでしょうか?」

「他の企業と比較する事に意味ってあるの? やり方だって全然違うんだし・・・。ウチは大手の下請けだからどうにもならないんだよね」

とはいえ、目標経常利益率は10%だとおっしゃる。その数字も、過去の企業の経営分析から導き出されている数字ですよ・・・。

■「じゃあ、どうすればいい?」の経営者との会話

「なるほど。これがうちの分析指標だね・・・。」

「はい。いかがでしょう? 何か気になる点はございますか?」

「うーん。難しくてよく分からないが、限界利益率が他社に比べて低いのが気になるな。これを上げるにはどうすればいい?」

「一般的には、売上単価を引き上げる。仕入外注単価を引き下げる。限界利益率が高い商品の構成比率を高める。限界利益率が低い商品の構成比率を低くする。高付加価値商品を取り扱う。不採算事業から撤退する。等の方法がございます」

「君から見て、ウチは何を行うのが一番効果が高いと思う?」

このような経営者は、何を行えば良いのかをご自身で感覚的に分かっていて、なおかつ、このように聞いてきます。

さらに、“じゃあ、どうすればいい?”を何度も繰り返します。

■経営分析の現実と功罪

上記、二パターンの経営者の反応は極端なものですが、方向性としてはこのように分かれます。

繰り返しますが、経営分析は特別な結果を導き出すものではありません。単なる会計上の指標です。

ですから、会計の専門家ではない経営者にとって、経営分析指標が難しいものであるのは当然です。従って、その結果を見て、何かを思いつかなければならないと考える必要はありません。

“じゃあ、どうすればいい?”と、専門家との会話によって、ご自身の判断を行うためのヒントを引き出せばよいだけなのです。これは、社員との会話でも同じことです。

また、「経営分析って役に立つの?」と、経営分析を否定的に捉える方からご質問をいただくことがあります。

確かに、“役に立つか?”と言われれば、ケースバイケースですが、役に立たないという程のものではありません。教科書的なお手本しかない企業経営において、いわゆる通知表とも言える経営分析指標くらいしか、自社の状況を判断する材料がないのが現実だからです。

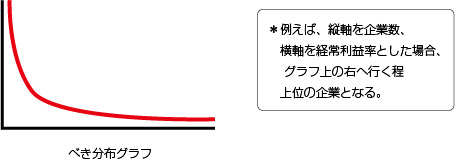

また、平均データと比較する事についての是非もあります。本来であれば、各業界の個別企業のデータを収集し、べき分布グラフにおいて、自社の業界内でのポジションを示すのが、真の意味での比較になります。

ここで勝ち負けが明確になれば比較する事の有効性も理解されるのですが、詳細な財務データが公表されている大企業と異なり、中小企業ではサンプルデータを集める事は非常に困難です。

とはいえ、平均データと比較しても意味がないと言い切れるのは、平均から大きく逸脱しているイレギュラーな企業のみです。平均付近に位置する企業は、平均を大きく超える事を目的に比較するという視点が重要と考えます。

もちろん、分析結果を基に状況判断をする事だけが正しい訳ではありません。また、経営者の直感は、良い意味で分析結果を裏切ります。ゲリラ戦略的な経営を行っている企業に、通常の経営分析指標など参考になりません。

分析指標は、使い方によっては大きな武器にもなりますが、分析指標を絶対視する事によって、自社の状況判断を誤らせる場合もあります。

あくまで手段であって、使う者、使い方によって、180度結果が異なる点において、功罪両面を併せ持つのです。

ちなみに、平均を20年、30年と続けると、いつの間にか優良企業に化けている場合があるという事実をご存じの方は多くはありません。

最後に、経営分析とは、以下の三段階で成り立っています。

(1) 収益構造や財務状況を構成比や比率で表し、自社の状態を把握する

(2) 構成費や比率で表した指標を、業界企業や同規模企業の指標と比較する

(3) 指標の比較結果から、改善する指標や全体のリバランスについて検討する

そして、当然ですが、経営分析を上手く使ったと言えるのは、三段階を経た後の改善行動をすぐに行う企業のみです。ちなみに、すぐに行動に移す経営者は、“じゃあ、どうすればいい?”の経営者の中ですら、2割しかおりません。

適正規模とは-その2-

このまま大きくなるのが良いことか?

「売上高も社員数も毎年増えている。しかし、利益が出ない。このままで良いのだろうか・・・」

これは、設立5年から10年くらいの若い企業に多い現象です。会社は大きくなっているのに、借入金に頼る構造からは抜け出せない。しかも、増加する運転資金で精いっぱいで、設備投資資金を借り入れる余裕がありません。

構造でいえば、『社員数 = 売上高』のモデルであるとしても、『社員数 = 利益』または『売上高 = 利益』のモデルではないということです。

この問題も企業の規模と密接に関係しています。経営者にしてみれば、利益が出ないのは何かの規模がおかしいのではないかという疑念が生じてくるからです。

では、何がおかしいのでしょうか?

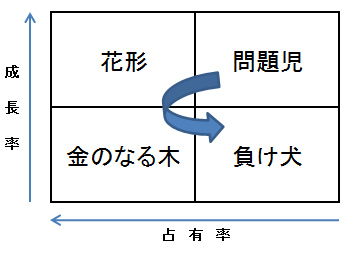

問題を単純化するために、プロダクト・ポートフォリオ・マネジメント(以下、PPM)で考えてみます。

ご存じのように、PPMの図で利益を上げることが出来るのは、「金のなる木」のポジションです。しかし、売上高や社員数が増加しているにもかかわらず利益が出ない企業というのは、「花形」のポジションにいることになります。

もちろん、今は「花形」にいるけれども、もうすぐ「金のなる木」のポジションに突入出来るという場合は問題ありません。

しかし、『社員数 = 売上高』となっている企業というのは、「花形」からいつまでたっても抜け出せないのです。そして、社員数が減少に転じると、いきなり「負け犬」のポジションに向かってしまいます。

本来、「花形」で投入する費用は、広告費等の変動費性が高いものです。ダメだったら他に振り向けるだけ。ですが、このような企業の場合、社員を投入しているため、ダメだったら他に振り向けるということも出来ません。

企業の要は人材ですし、社員数を増やすことは必要です。ですが、社員は利益を押し上げるために増やすのであって、売上高を押し上げるために増やすのは避けなければなりません。

以上、ここまでお伝えすると、このような企業は社員数の規模がおかしいという結論に達します。しかし、『社員数 = 売上高』となっているため、同時に売上高の規模もおかしいということにもなってしまいます。

ですが、本当は社員数や売上高の規模自体よりも、企業の規模に対しての“仕組みの規模”が問題だということに気づく必要があります。

つまり、戦略、マーケティング、社員の人員配置や業務の進め方等、裏側の仕組みの規模が適正ではないのです。

こうなってくると会計だけでは解決出来る問題ではないので非常に難しいのですが、このままではいつまでたっても利益体質にならないということは容易に想像が出来ます。

従って、表向きの売上高や社員数、利益等の規模が適正か否かを検討すると同時に、その裏側の仕組みの規模についても適正か否かを意識しなければなりません。

極端な話、お金を使えば、どんな企業でも「花形」にはたどりつけます。しかし、「金のなる木」にたどりつける企業は、仕組みの適正化が全てです。

また、その企業にとって、経営者が目指したい規模と本来適正な規模が異なってきた場合、企業の収益構造にまでズレが生じて崩壊する可能性があります。

「自分の経営者としての器は、この会社の規模にとって適正なのか?」

これは、今までで一番印象を受けた二代目経営者の言葉です。この方がこのように自問自答されている限り、おかしな方向に向かう可能性は少ないでしょう。ですが、これが経営者の本音かと衝撃を受けました。

企業にとって、経営者にとって、社員にとって・・・。適正な基準というのは人それぞれですが、リスクが高い中小企業の経営者にとって、常に意識しなければならないことの一つであるとは考えます。

適正規模とは-その1-

自社はどの程度の規模であるのが良いのか?

経営者の方がご自身に問い掛けることが多い問題ではないでしょうか。

規模という概念は抽象的になりがちですが、具体的に例を挙げれば下記のようになります。

1. 売上高はどのくらいが良いのか?

2. 社員は何人が良いのか?

3. 役員報酬はどのくらいが良いのか?

4. 借入金はどのくらいが良いのか?

5. 内部留保はどのくらいが良いのか?

もちろん、これらの質問に正解はありません。

「一般的に・・・」、「業界平均では・・・」という尺度はありますが、企業ごとに状況が異なるため、これらの尺度で納得される方は多くありません。

そして、適正な規模という問い掛けも、一つの質問では成り立たないのが現実です。

例えば、売上高5億円の企業の経営者から、「適正な社員数を知りたい」という質問があった場合、以下のような質問を返さなければなりません。

「経常利益はどのくらいで計算しますか? 役員報酬はどのくらいで計算しますか?」

なぜなら、その前提として売上高、経常利益、役員報酬等が“適正”でなければならないからです。関連要因の変数を固定しない限り、適正な社員数は求められません。

仮に、今の売上高は5億円だが通常は7億円ということになれば、適正な社員数も変わります。また、変数の基準は企業ごとに異なるので、売上高が同じ同業者でも適正な社員数は異なります。

つまり、適正な規模というものは、“この条件であれば”という仮定の下に、初めて成り立つものなのです。

“この条件であれば”という明確な基準指数は、自社の経営計画数値であることが好ましく、適正な規模というものも毎年変動し続けます。

それでも知りたい・・・。

自分の役員報酬は適正なのか?

中小企業の経営者にとって、切っても切り離せない問題が役員報酬です。業績、税金、社員とのバランス、同業他社の役員報酬等、考慮すべき事項が多いことが問題を複雑にしています。

ですから、適正な役員報酬というものが機械的に算定出来るのであれば、皆さん大喜びするでしょう・・・実際に算定結果を見るまでは。

以前、当社のWEBサイトに「適正な役員報酬」の簡易算定ソフトをアップしました。実際に算定された方はご記憶にあるかもしれませんが、おそらく想像以上に低い役員報酬が算定されたかと考えます。

もちろん、これは算定方法の一つとして提示させていただいたものですが、このようなものを参考にしつつ、企業ごとに適正と考える額を決めていくしかありません。

しかし、この役員報酬は、他の指標の適正性を検討する時と決定的に違う点があります。それは成長性と投資という視点です。

例えば、拡大路線をひた走る売上高200億円にまで成長した企業(A社)と、売上高10億円前後を維持されている企業(B社)があり、ともに役員報酬が1億円と仮定します。

このB社の役員報酬1億円は、一般的な基準では高いといえます。しかし、考慮すべきは一般的か否かではありません。B社が何を重視しているかという点です。

結論からお伝えすると、B社にとって役員報酬は変動させるべき要因であり、売上高と経常利益は維持すべき要因です。逆に、A社にとって役員報酬は維持すべき要因であり、売上高と経常利益は変動させるべき要因です。

つまり、A社は余剰利益を投資に振り向け、売上高を増大させるという方針を徹底しており、役員報酬が適正か否かという質問自体に意味がないのです。ですから、役員報酬を1億円から変更する必要性がありません。

逆に、B社は余剰利益を役員報酬で吸い上げるという方針が明確です。売上高を維持するための投資は毎年定期的に行っており、必要以上に経常利益を出す意思がないため、必要な利益を上回る部分は役員報酬に振り向けます。それが現時点で役員報酬1億円となったというだけです。

このように、役員報酬が適正か否かは、企業の方向性をどのように考えているかで、その基準が変わります。

中には、「投資するお金がないのだよ!」と騒ぐ経営者の方がいらっしゃいますが、そのような企業に限って、役員報酬を必要以上に取っているケースが見受けられます。

これなら答えは簡単です。

「貴社の経営の方向性から考えると、役員報酬の規模が適正ではありません」

△値引きと販売促進

着々と準備が進んでいます・・・。

消費税の引き上げの前に、消費税の価格転嫁についての法案が国会に提出されました。

報道されているとおり、この法案の趣旨は主に小売業界が仕入先の中小企業に消費税分の値引きを押し付けないようするためのものです。

法案の柱は、「消費税還元セール」の宣伝禁止ですが、消費税増税分を次回以降の来店時の購入分に使えるポイントに還元することも認めないそうです。

小売業界としては、消費税の増税に伴う需要減少に対応するための起爆剤として「消費税還元セール」の準備を行うはずが先制攻撃を受けました。

消費税率が3%から5%に引き上げられたときは還元セールのオンパレードでしたから、小売業界は販売促進策の再検討が必要とのこと(業界関係者談)。

仮に「消費税還元セール」を行うとなると、5%から8%への増加分3%が値引きされるということになりますが(大盤振る舞いすれば、消費税率8%分)、日常的に行われているセールでの値引きとどれだけ差があるのか分かりません。

とはいえ、イメージは重要ですから、日常的に3%の値引きがなされていても、名目上「消費税還元」と変えるだけで購買意欲が上昇するのが消費者心理・・・。

また、「消費税還元セール」が仕入先への値引き圧力になるとはいえ、いつもどこかで見かける光景と構造は同じです。

「決算セールを行うから、今月は値引きで協力してくれないか?」

「お客様謝恩セールを行うから、安く卸してくれないか?」

というやり取りは、業者間では日常的のはず。

また、近年は「業績が厳しいので、単価の切り下げに応じてくれないか?」というのも増加しています。

ですから、いくら消費税還元だけを止めても、値引き圧力があまりにも日常的すぎて、意味がないのではないかとも考えます。

そして、これらはあくまで値下げを要求されるケース・・・。

では逆に、皆さんの会社が“自ら”値引きを行っているということはないでしょうか?

先日、私はあるwebサイトで税金関係の商品を購入しました。決済をしようとすると、ポイント表示がされて、その分値引きをしてくれるとのこと。

以前に別の商品を購入した際に付いた5%分のポイントのようです。

(おー、日常的な消費税還元ポイント!!)

その商品はそこの会社が製作した物なので代替品はなく、ましてや税理士事務所向けの専門商品です。値引きをしようがしまいが買う人は買う。

一般消費者であればラッキーと思うのかもしれませんが、経営サイドの視点で考えると、「・・・なぜ?」。

このように代替性のない商品・サービスを提供し、また、その会社を信頼して取引をしているのに、自主的に値引きをしたり、還元ポイントを付けたりするのが本当に必要なのかについては再検討する必要があります。

販売促進策としての値引きと、自主的に行う単なる値引きは明らかに違います。

また、職業柄、私は毎月お客様の会社で請求書(売上げも仕入れも経費も)に目を通しますが、よく『△値引き』の文字を見かけます。

値引きをされる方からすれば良いことですが、値引きの理由は一体何なのでしょうか?

お客様からの要求?

クレーム対応?

商慣習?

それとも、お客様が「高いと思うだろう・・・」と推測して、必要もないのに勝手に値引きをしている?

この最後の値引きは心理的なものですが、一番厄介なのは皆さんもお気付きのはず。

また、値引きとは逆の『値上げ』は、中小企業にとって重要な価格戦略です。例え1%でも値上げは検討すべきです。しかし、どうしても値上げができないという場合、「高いと思うだろう・・・」というイメージで行っている値引きをなくすだけでも、会社に残る利益は変わります。

端数を切る値引きも、積もり積もれば大きな金額になります。

当然、値引き以前に、自社しか提供できない商品やサービスを取り扱っているのにもかかわらず低価格で売るというのは論外です。

最後にもう一度・・・。

皆さんの会社は、日常的に『△値引き』を行っていませんか?

値引きをしていないと皆さんが思っていても、現場では行われているかもしれません。

それも勝手に・・・。

見えないコスト

「コスト削減」に取り組んだことのない会社はないでしょう。しかし、多くの場合それは「見えるコスト」の削減にとどまり、結果として思うような効果を得ることができないばかりか、従業員の士気を下げてしまっただけなどということが少なくありません。

ここで言う「見えるコスト」とは損益計算書上に計上される消耗品費や接待交際費などの販売費及び一般管理費と呼ばれるものです。

これに対して「見えないコスト」とは損益計算書上に載ることのないコスト、一言で言うと「ムダ」です。つまり「見えないコスト」の削減は複雑で非効率的な業務をシンプルにしたり、または思い切って業務自体を無くしてしまうことにより「ムダ」を削減し「見えない人件費」を減らそうとするものです。

私たちが行っている業務の一つに経理事務の効率化のお手伝いがあります。弊社にいただく新規の顧問契約についてのお問い合わせの中には経理事務の効率化を求めていらっしゃる方も、そうでない方もいらっしゃいます。そうでない方の中には、既にしっかりとした効率化された事務を行っている会社と、非効率的な事務を行っているが、それが非効率的であることに全く気が付いていないといった会社があります。

そして、実際に経理事務の中身を見せていただくと、非効率的な経理事務を何年もの間、何の疑問も持たずに続けている会社が少なくないことに正直驚かされます。

例えば非効率的な事務の一つとして“経費精算”があります。経費精算についてルールが定められておらず、毎日のように経費精算を現金で行っている中小企業も珍しくありません。はっきり言ってムダです。この毎日の経費精算、年単位で考えると経理担当者が割く時間はかなりの量になっているはずです。これこそ「見えないコスト」の典型であり、今すぐ削減すべきです。

まず、経費精算は原則として月1回にします。また、その精算方法は現金ではなく給与と一緒に振り込みにします。方法は簡単です。社員には毎月1回、月末締めで、領収書を貼付した経費精算書を提出してもらいます。経理担当者は1ヶ月分の経費をまとめて確認し、給与と一緒に振り込めばそれで終わりです。

経費精算を月に1回にすると、経理担当者の業務を減らすことができるのと同時に、誰が毎月何にいくら使っているのかがはっきりするため、ムダ使いを発見することができます。

従業員が一時的に経費を立て替えることの金銭的負担について心配する経営者の方もいらっしゃいますが、実際に1ヶ月分の経費を立て替えることができないと言って、従業員が不満を漏らしているといった話は、ほとんど耳にしたことがありません。

ただし、遠方への出張などで立て替え金額大きくなってしまう時には、ルールを決めて、仮払いしてあげるなどの措置を採ってあげるようにしましょう。

他にも使用する預金口座の本数を減らす、ネットバンキングを利用して実際に銀行に足を運ぶといったことを無くす、など「見えないコスト」の削減チャンスはあちこちにあります。預金口座をたくさんもっている会社は本当に多いのが実態です。経費の引き落としがいくつもの口座に分散されていれば、毎月残高を気にして、資金移動する時間と手間が本当にムダです。

確かに預金口座を1本にできない様々な理由があることはよくわかります。しかし、その場合でも、できるだけメインで利用する預金口座を決めて、売上の回収と支払を集中させてください。そうすればメインの預金口座を見れば会社のお金の流れが一目で分かるようになります。前月に比べてお金が増えているのか減っているのか、儲かっているのか、そうでないのかが帳簿を見なくても分かるようになるのです。

経営において最も重要と言っても過言ではない“キャッシュ”が通帳を見るだけで、ある程度把握可能となるのです。

今回ご紹介した「見えないコスト」の削減例はほんの一部ですが、中小企業にはムダな業務、非効率的な業務が多く、特に経理などの管理部門にはムダも人員も多いという会社が少なくありません。

今まで疑問を持つことなく行ってきた業務についても、もう一度ムダがないか検証してみましょう。中には業務をシンプルにするだけで見えないコストを削減することが可能なものがきっとあるはずです。

価格は適正値に向かう

平成26年4月から8%へと上がる消費税ですが、増税前の駆け込みとして代表的なものが住宅の購入です。

(新政権によって、消費税増税自体が凍結される可能性もありますが・・・)

3,000万円の住宅を増税前に購入すれば、得する金額は90万円です。

(3,000万円×(8%-5%)=90万円)

ただ、果たしてそのような表層的な部分だけを見て、住宅のような大きな買い物をしてもいいのでしょうか?

住宅の特需が起これば、その分、反動もくるため、国土交通省は、“住宅ローン控除”の拡充を中心に税制改正の要望を上げ、増税前後での住宅購入の平準化を図ろうとしています。

また、何も税制のような難しい話をする必要もありません。

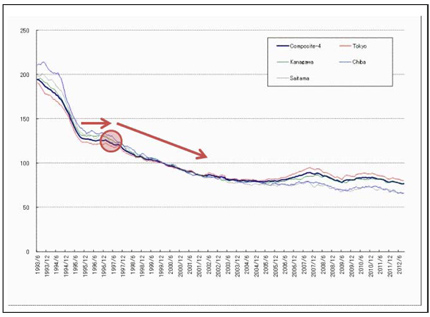

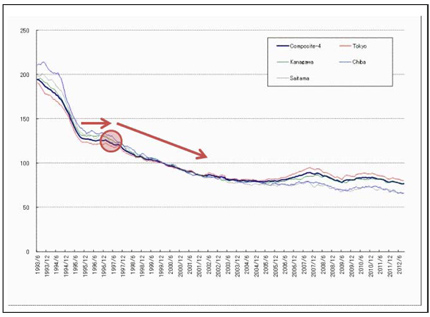

次の表は、東証の住宅価格指数です。

住宅価格が、踊り場から緩やかな下り坂へと転じたのは、消費税が3%から5%へと増税されたタイミングです。

「消費税が上がれば、住宅は今までの価格では売れなくなる。消費者のニーズに沿った価格まで値下げしよう・・・。」

市場のメカニズムはそのように働き、価格は適正値に収斂されていったのです。

平成26年の消費税率アップを例にすると、3,000万円の住宅が、2,917万円に値下がりすれば(2.77%の値下げ)、増税前も増税後も購入価格は変わらないことになります。

(3,000万円×1.05=3,150万円、2,917万円×1.08=3,150万円)

このような話は、世の中にいくらでもあります。

■消費税増税前に金(きん)を購入し、増税後に売却すれば、消費税率分儲かる?

(→増税後に売りが集中することで価格自体が下がり、税率分の売却益はなくなる)

■エコポイントが切れる前に液晶テレビを買った方がお得?

(→価格ドットコム等で値段推移を見れば、エコポイントが切れた後の値下がりは一目瞭然)

■車を購入するなら、エコカー補助金が締め切りになる前?

(→「エコカー補助金が切れても、当社はエコカー補助金分の値下げを保証します。」というメーカーが出てきたくらい・・・)

つまり、すべての価格は需要と供給の作用によって適正値へと向かっていくため、『お得』というものは基本的に存在しないのです。

人の採用に関してもそうです。

弊社代表の岡本は、著書『稼ぐ 超思考法』において次のように述べます。

『よく、「良い人材が集まらない」と嘆いている人がいますが、それは高い給料を出さないからです。 ~中略~ 人件費にも市場価格があり、その市場価格に合わせた人がいつでもどこにでも存在しているわけです。』

「すべてが適正な市場価格!」と盲信してしまっては詐欺にあいますが、目の前の90万円に飛びつくような経営も避けたいものです。

御社の金利、本当は何%かご存知ですか?

銀行から融資を受けている経営者の方であれば、他社はいったいどれ位の金利で融資を受けているのか?そもそも今支払っている金利は適正なのか?ひょっとして払い過ぎてるんじゃないか?等々、低金利時代とはいえ、会社にとって削減したい固定費の代表格ともいえる金利について考えたことのない方はいらっしゃらないでしょう。

皆さんの会社が支払っている金利が適正額かどうかは個々の会社の状況等によりますので、ここで判断することはできません。しかし、支払っている金利が表面上の金利ではなく“実質”どれくらいであるかを皆さんが計算、把握することで、銀行との金利交渉が有利に運ぶ可能性があることを、今日は知っていただきたいのです。

皆さんの会社が融資を受けることが決まると、銀行の担当者が約束の日時に現金を持って現れ・・・などということはありませんよね!?

そう、約束の日に預金通帳に数字が書き込まれるだけです。もし、その口座のお金を皆さんが全く使わず置いておいたとすれば、銀行は全くお金を動かしていない、つまり貸していないのと同じことになります。

もう少し具体的に考えてみましょう。

皆さんの会社が金利2%で3000万円の融資を受けたとします。そのうち2000万円は新商品の仕入れに使い、残った1000万円が預金口座に残っています。

ということは、前述の考え方によれば皆さんの会社が実質的に融資を受けている金額は3000万円から預金口座に残っている1000万円を引いた2000万円ということになります。

さて、では皆さんの会社が払っている本当の金利はいくらなのでしょうか?

便宜上、細かい計算は省略しますが、支払っている利息は3000万円×2%で60万円です。

残った1000万円を預金口座に入れていることによって、受取利息が発生しますが、少額ですので、ここでは無視します。

すると皆さんの会社は実質的に融資を受けている2000万円に対して60万円の利息を支払っていることになります。そう考えると、つまり60万円÷2000万円=3%の金利を負担していることになってしまいます。

金利2%で借りたはずが、実は3%で融資を受けたということになってしまうのです。

この実質的な融資の金利を「実質金利」といい、計算式は次のようになります。

実質金利=(支払利息-受取利息)÷(借入金-預金)

ちなみに当たり前のことですが、預金残高が多ければ多いほど実質金利は上昇します。

銀行の担当者から「得意先からの売掛金入金口座をうちの銀行に指定してくれませんか」と言われたことありませんか?

その理由の1つがこの実質金利です。銀行サイドに立ってみれば、融資を実行していても自行の口座に多く預金してもらっていれば、実質貸していない部分に対しての金利をも受け取ることができる、すなわち実質金利を高くすることができるのです。

こう考えると、途端に損している気になってしまいがちですが、事業を円滑に進めるためには必要最小限のキャッシュではなく、多少のゆとりをもったキャッシュを確保しておくことが不可欠です。そのため、ある程度の「実質金利」の負担は「保険料」として割り切る必要があります。

しかし、この「実質金利」を把握することが、銀行との金利交渉において具体的な根拠として役に立つのです。

「契約上の表面金利は○%だけど、うちは取引先からの入金口座を○○銀行さんに指定しているから預金残高も多いですよね?そうすると実質金利は○%くらいのはずです。もう少し金利を下げてはもらえませんか。」といった具合です。

業績不振であったり、すでに適正金利で融資が行われている場合は交渉の余地はそれほどありませんが、業績好調にも関わらず1ヶ所の金融機関のみから、高い金利で融資を受けている場合等には積極的な金利交渉による適正金利への引き下げが可能になります。

適切な知識武装をすることで、皆さんを悩ます固定費の1つを占める金利を下げることができるかもしれません。

是非、皆さんの会社の実質金利、計算してみてください。

モラトリアム終了後の世界

「今まで返済を猶予しておりましたが、明日から約定どおりに返済してください。」

来年の4月以降、金融機関から、このようなセリフが聞こえてくるかもしれません・・・。

経営状況の厳しい中小企業に対して、返済を一定期間猶予する『金融モラトリアム法』が、来年の3月で期限切れとなります。

今まで猶予を受けていた中小企業にとって、返済の再開は死活問題であり、『円滑化法終了後の出口戦略』が様々な媒体で取り上げられています。

しかし、モラトリアム法が切れた途端に、金融機関が約定どおりの返済を求めてしまっては、中小企業の倒産件数が急増してしまいます。

そのような懸念を受けて、金融庁は11月初旬、「返済を猶予されていた中小企業でも、経営改善の余地があれば、その企業向けの融資を不良債権とは見なさない。」との見解を公表しました。

不良債権として見ない、ということは、金融機関サイドからすれば貸倒引当金を積む必要がない(または、多額に積む必要がない)ため、経営が圧迫されず、無茶な貸し剥がしには走らない、ということです。

望みがあるのであれば、ギリギリまで支援し、少しでも損失を抑えたい、というのが金融機関の本音でしょう。

「これで、猶予されていた中小企業もひと安心だ・・・。」

・・・とはいきません。

あくまでも、経営改善の見込み、が条件ですから、それを担保するため、金融機関は必ず『経営改善計画』の提出を求めてきます。単なる数字遊びの経営計画では通用しません。

私も仕事柄、金融機関と経営者との『経営改善計画』策定の会議に、取引のない第3者として、オブザーバー出席を求められることがあります。

やはり返済猶予を受けていた経営者だからでしょうか・・・、金融機関とのやりとりを見ていても、具体性に欠ける答弁が続きます。

金融機関「人件費の削減計画を教えてください。」

経営者「人件費は年間で10%カットいたします。」

金融機関「10%と言っても、どのようにして?」

経営者「パート従業員の仕事繰りを改善し・・・。」

金融機関「もう少し、具体的に・・・。どのように改善するのですか?」

経営者「厨房で余っている人間を、清掃担当にし、掃除のスピード化を図ることで(担当する人は増えますが)総人件費を下げます・・・。」

金融機関「いつからですか?」

経営者「・・・まだ体制が整っていませんので、それが整備でき次第・・・。」

金融機関「そうですか・・・、それでは体制が整いましたら、具体的な計画を教えてください。」

私「ちょっと待ってください。体制が整っていないとは?」

経営者「掃除の人間を増やすということは、新しい掃除道具が必要になります。それが揃い次第、ということになります。」

私「社長、掃除道具は今日買って帰りましょうよ。高価なものではないのですから。」

経営者「・・・まぁ、そうですね。」

私「それで、明日にでも、新しい人への掃除のレクチャーと担当割をリーダーが行い、実際に時短になるのか測定してくださいよ。」

金融機関「そうですね、1週間後の面談の際に、結果を教えてください。」

大前研一氏は、著書の中で、「問題解決手法(イッシュー・ツリー)の最終段階は、人の手の下せる、しかも効き目のたしかなものになっていなくてはならない」と述べます。

(参考文献:企業参謀)

これは当然のことであり、具体性に欠ける計画など、それこそ単なる数字遊びでしかないのですから・・・。

来年の4月以降、中小企業、及び、(我々も含めた)その周辺ブレインの真価が試されます。

モラトリアム終了後の世界がどのように変わるのか、注目していきましょう。

成長均衡

キャッシュを得るために成長を目指すのですが、

キャッシュがないと成長できない。

なんとも皮肉な話です。

~『実学 中小企業のパーフェクト会計』P281より~

これは、岡本の『実学 中小企業のパーフェクト会計』、成長均衡の項目の最後に書かれている文章です。結論からお伝えすると、企業はキャッシュをコントロールしない限り成長が出来ない構造だという事になります。

もちろん、イー・アクセスに続き、米携帯電話3位のスプリント・ネクステルまでをも買収したソフトバンクのように、金融機関からの調達により一気に“成長”を図るという選択肢もあります。

しかし、中小企業がキャッシュを外部調達する主な動機は、「赤字になったから穴埋めとして借りる」、「借入金の返済により預金残高が少なくなったから借り換える」等、大部分がマイナス要因を補うためのものです。

おそらく、売上高増加のための成長資金として必要なキャッシュを見積もって借入れを行っている中小企業はごくわずかでしょう。基本的には、どの中小企業も売上高増加に必要なキャッシュは内部留保でまかなうつもりでいるはずです。

量的な“成長”が良いのか否かは、

企業ごとに慎重に判断する必要がありますが、

実際に、内部留保でまかなうべき、成長に必要なキャッシュとはどのように見積もるのでしょう?

ここを押さえておかないと、いつまでたっても「おかしいな・・・」と疑問を持ち続けることになってしまいます。

そして、その見積もり方法が、『成長均衡』。

営業キャッシュフローによって支える事が出来る成長率

成長均衡を簡単に説明するとこのような表現になります。つまり、借入れ等に頼らずに留保利益だけでどれだけ売上高を増加させる事ができるかという考え方です。

それでは、成長均衡をステップに基づいて計算してみます。

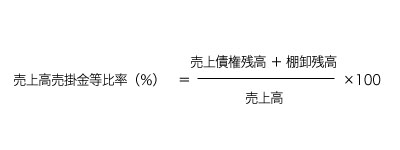

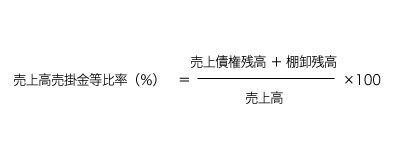

【ステップ1】売上高売掛金等比率を計算する

ほとんどの企業には売掛金と在庫があります。その結果、売上高を上げる前に在庫を用意する必要があり、売上高を上げた後にもすぐには現金化されません。つまり、このサイクルのため、売上高というプラス要因が、キャッシュにマイナスの影響を与える事になります。

この影響を算式化すると以下のとおり。

ここで算出されるパーセンテージが、売上高を増加させるときに必要なキャッシュの割合を示します。例えば、売上高売掛金等比率が20%だとすると、売上高を1万円増加させるために、事前に2千円の運転資金が必要になるのです。

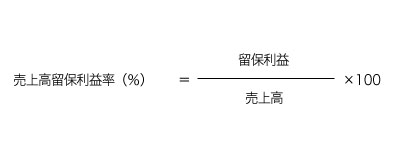

【ステップ2】売上高留保利益率を計算する

留保した利益から成長のためのキャッシュを捻出するのであれば、売上高に応じてどの程度の利益が留保されるのかを確認する必要があります(ここでいう留保利益は税引き後利益)。

これを算式化すると以下のとおり。

ここで算出されるパーセンテージが、売上高に応じて留保される利益の割合を示します。

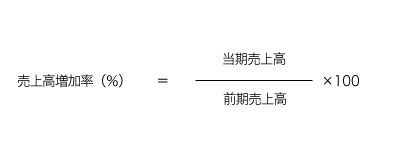

【ステップ3】売上高増加率を計算する

成長均衡は、売上高の増加率に応じて決まってくるので、ここが最も重要です。

これを算式化すると以下のとおり。

ちなみに上記算式は当期の実際の増加率を求める場合となります。増加率を将来の予測として計算する場合は、単純に10%というような決め方で問題ありません。

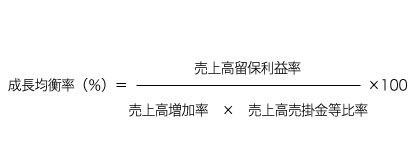

【ステップ4】成長均衡を計算する

最後に成長均衡の算式は以下のとおり。

上記1から3までのステップの結果が、以下のとおりであったと仮定します。

・売上高売掛金等比率 20%

・売上高留保利益率 1%

・売上高増加率 10%

これを上記算式に当てはめてみると、成長均衡率50%となります。

この成長均衡率50%の意味するところは、売上高を10%増加させるのに必要な資金のうち、留保利益では半分しかまかなえないという事です。つまり、売上高の増加率は5%が限度となります。

これが、“キャッシュを得るために成長を目指すのですが、キャッシュがないと成長できない”という成長均衡のジレンマです。

もちろん、営業キャッシュフローに与える要因はこれだけではありません。仕入債務や前受金等のプラス要因もあります。しかし、留保利益を全て運転資金に回せる企業などほとんどありません。むしろ、借入金の返済に大部分が消えてしまうのが現実です。そういう意味でも、成長均衡率については最低限100%を超える状態にしておく必要があります。

ここで、成長均衡率を改善するための手段は以下の3つになります。

・売上高増加率を下げる(=安定した運転資金水域まで抑制する)

・売上高留保利益率を上げる(=より多くの利益を残す)

・売上債権残高、棚卸残高を下げる(=回転率を高める)

売上高増加率を下げるという伝え方は語弊がありますが、キャッシュフローを重視して無理に売上高を増加させないという意味で捉えてください。これにより不良債権や不良在庫が増加してしまったら余計キャッシュフローが悪化してしまいますので。

売上高留保利益率を上げる点と、売上債権や棚卸を下げる点については、成長均衡にかかわらず常に改善すべき点になるので問題はないかと考えます。

そういう意味では、成長均衡を改善させるにつき何か特殊な事がある訳ではなく、当たり前の改善活動が成長を考慮したキャッシュフローにも好影響を与えるという事になります。

また、成長均衡を検討する上での注意点は以下の3つです。

・売上高が増加していない時には成長均衡は問題にならない(別の問題)

・節税によって留保利益率が下がっている場合はその分も考慮する

・過去の留保利益により多額のキャッシュを保有している場合には無視できる

成長均衡というくらいですから、衰退産業等のように今後の成長が見込めない場合は、成長に必要な資金という側面においてはあまり意味がないお話にはなります。

また、大きな節税対策を行っている場合、売上高留保利益率は本来あるべき姿よりも低く算定されます。中には、多額の役員報酬で節税しておきながら、「うちの会社にはお金がない! 運転資金が足りない!」とおっしゃる経営者がいらっしゃいますが、このような中小企業においては節税後のキャッシュを随時会社へ投入する事が求められます。

そして、成長均衡にかかわらず、過去の留保利益により多額の余剰資金を抱えている中小企業にとっては、「計算すると厳しいが、お金がたくさんあるので困らない」という状態になります。ですから、このような中小企業にとってもあまり意味がないお話になります。

利益が出ていればキャッシュが回るはずだと短絡的にお考えの方は少ないと思いますが、複雑化したキャッシュの流れを把握するのに困難を極めるというのも事実です。

「この会社、つい最近まで勢いがあったのに、何故急に伸び悩んだのだろう?」と財務諸表を分析すると、単にキャッシュが行き詰ったという笑えないケースも少なくありません。

成長均衡のみならず、キャッシュフローが悪いばかりに経営状態が改善されない中小企業が数多く存在します。キャッシュフローが複雑であるのならば、一つ一つをひも解いて原因を分析していく姿勢が、いち早く理解を深める事になると考えます。

どのような企業でも、最終的には、経営はキャッシュにつきますので。