27年1月。

増税が予定されている税金があります。

ちなみに、消費税ではありません。

23年の税制改正では廃案となり、24年の税制改正では政局優先のために見送りとなる。

そう、相続税です。

実際に27年1月からの増税が実現するかは現時点で不明ですが、25年、26年、27年の税制改正と3回の機会があります。

政権が変わっても、財務省が基本路線として決めている増税のため、既にカウントダウンが始まっている点では消費税と変わりません。

相続税の発生が予定されている方、準備は進めていらっしゃいますか?

というのも、相続税ほど“取り扱い注意”の税金も珍しいのです。

毎月源泉徴収される給与所得税や住民税、年に一回ある法人税や個人確定申告所得税とは異なり、多い方でも一生に2回程度の経験(つまり両親からの相続)。

そのため、対策が後回しにされる税金の筆頭格です。

そして、実際に相続税を突き付けられたときに驚くというのがお決まりのパターン。

また、税理士によって相続税の額が変わりやすいというのも特徴です。

「あなたの会社の法人税を取り戻します!」

という税理士はもともと見かけませんが、

「あなたの相続税を取り戻します!」

という税理士が多いという事実はあまり知られていません。

それだけ専門性が高い税金であり、どの税理士にも気軽に頼んでよいものではありません。

そうであるにもかかわらず、『大相続税時代』の夜明けは間近に迫っています。

過払い利息返還請求バブルに踊った弁護士や司法書士を羨んでいた税理士が、手ぐすね引いて待ち構えているのが『大相続税時代』。

しかも、相続税に弱い税理士ほど、「増税」に期待しています・・・。

普段扱わない仕事の売上げが見込めますから。

では、どうするのがよいのか?

相続税は、まず相続が発生した時点で勝負の半分が決まり、税理士を選択した時点で残りの半分が決まります。

つまり、相続が発生する前に各財産に対する基本方針を決めて対策を行い、税理士は事前に選択しておくというスタンスが必要です。

それでもご心配であれば、複数の税理士にセカンドオピニオンを依頼するというのも有効です。

結局は『事前準備』という一言につきてしまいますが、これ以外ないのです。

先程、相続税の還付ビジネスがあるとお伝えしましたが、還付で取り戻せても30%から50%近くを成功報酬で取られてしまいます。

事前に準備しておけば、税金も成功報酬もムダに取られる必要がありません。

それが相続税という税金の世界です。

とはいえ、27年から増税が“予定”されている相続税に対して、なぜ今このようなことをお伝えするのか?

それは、増税が決まってからの事前準備と今からの事前準備では、相続税の額も変わってくるから。

これもシンプルな結論です。

また、相続財産の中でも特に注意をしなければならないのが、『不動産』と『中小企業の自社株』になります。

理由は、皆さんお察しのとおり以下の二つです。

・換金が困難

・評価額が専門家によって変わりやすい

逆を言うと、事前対策を行うべきなのもこれらの資産ということになります。

当法人では、セカンドオピニオンで相続に対してのご相談も承っておりますが、あくまで自らご相談いただいた方々に対してのみにしか、この事実をお伝えできません。

とはいえ、このまま増税を待っていてよいのかというジレンマもありました・・・。

そこで、ひとまず当法人では、近年相談が多い中小企業の自社株について、専門窓口を設けることにします。

もし気になるようであれば、お申込みください。

事前対策の第一歩です。

https://www.aaps.jp/ltr/assessment.html

来るべき『大相続税時代』・・・。

電車の中吊りに、『相続税申告 1万円から!』、『過払い相続税の還付請求を行います!』という文字が並ぶような、税理士がそのような形で収益を上げるような時代を目にしたくはありません。

そうなってしまっては、税理士が専門家という時代は終わるということですから。

カテゴリー: 日本の税金アーカイブ

ホントに目立たない消費税の改正がありましたのでご注意を。

昨年末に公表された税制改正、近年あまり見なかったような、ド派手なコンテンツになっており、トップ(特に官房長官)の影響からか、ちょっと赤みを帯びて見えます。

再分配、再分配、再分配、再分配、再分配、再分配・・・。

(まぁ、政治主導の真逆をつき進んでいるわけですから、影響力なんて気のせいなのでしょうが・・・)

今回の改正は、唯一の減税策である『法人税率の引き下げ』の穴埋めのために、他の税目、特に個人関係での増税策が並びました。

「法人税が高い、高い、と経済界がうるさいから、日本国民の皆さま(特にお金持ちの方々)『ご協力』をお願いします。」が今回のコンセプトです。

そして、この『ご協力』は来年以降、大多数の日本国民の皆さまへと移行していくことになるでしょう。

さて、しばらく巷の話題から遠ざかっている感のある、消費税率アップについてはどうだったのでしょうか?

「社会保障制度の抜本改革と併せて、早急に検討を行ってまいります。」

と、何度も聞いたような記述はありましたが、具体的な話はうたわれませんでした。

今の民主党政権で、消費税率アップを掲げようものなら、即座に吹っ飛ぶことになるでしょうから、当然と言えば当然です。

(ここでは、マニフェスト通り、政治主導を存分に発揮したわけです。)

しかし、消費税について何もなかったわけではありません。

ここで、タイトルに帰還するわけです。

「ホントに目立たない消費税の改正がありましたのでご注意を。」

事業者が、消費税を納める義務があるか、ないか、は前々年度の売上高(※)が1千万円を超えているかどうか、で判断されます。

(※消費税法上の課税売上高ということになりますが、今回は簡易的に売上高とします)

つまり、開業して1年目、2年目は、そもそも前々年自体が存在しないわけですから、売上高がどのくらいあろうと、消費税を納める義務はありません。

(法人であれば、資本金1,000万円未満のケースに限ります)

しかし、今回の改正で話が変わってきたのです。

判断材料とされるのが前々年だけではなく、

『前年の上期半年で、売上高が1,000万円を超えている事業者については、消費税の納税義務を課す。』

ということになったのです。

0からスタートした開業の場合、例えどれほど精巧に経営計画を立てていたとしても、なかなか思い通りには行かず、売上げが伸び悩むこともあるでしょう。

その場合には、前年の上期で1,000万円超の売上高があるかないかという話は、さほど問題ではないのかもしれません。

しかし、『法人成り』であれば話は別です。

個人事業として開業したが、経営も軌道に乗ってきたので、そろそろ法人組織にしようか。これが、いわゆる『法人成り』です。

従来の制度であれば、法人成りした1年目・2年目は、法人としての前々年が存在しないため、丸々2年間は、消費税の納税義務がありませんでした。

しかし、今回の改正により、(法人成り1年目は、前年が存在しないため、従来と変わらず納税義務はないのですが、)2年目は前年の上期半年の売上高で判定されますので、もしもその売上高が1,000万円を超えていれば、消費税を納めなければならなくなってしまいます。

例えば、売上高1億円で、半分くらいが課税仕入で飛ばせるような業態だった場合、年間の消費税は250万円です。

売上高1億円の会社にとって、キャッシュアウトで250万円のウェイトはかなり大きいです。

この改正は、平成24年10月1日以後に開始する事業年度から適用されます。

つまり、法人成り2年目を、平成24年10月1日前に設定することで、今までどおり2年間の消費税免除を受けることができます。

具体的には、法人成りを平成23年9月に行い、平成23年9月~平成24年8月を第1期、平成24年9月~平成25年8月を第2期、と設定することがベストの選択です。

あくまでも現時点では大綱レベル(見込み)のため、実際に法施行がされる4月くらいから法人成りシミュレーションを組むことになり、また、今回の改正による給与所得控除の制限など、判断要素が増えたことで、より緻密なシミュレーションが要求されます。

今回の消費税の話は、他の改正項目があまりにも眩しすぎて、道端に落ちている石ころ程度にしか感じないかもしれませんが、関係のある方々にとって見れば、とても大きなものであり、その石ころにつまずいたら大怪我をします。

長年、法人成りについて気になっていたが、“重要だけど緊急ではない”事項として位置づけてきた個人事業者の方々、ついに、決断をするその時がきたのかもしれません。

お金持ちの方々の『ご協力』のおかげで法人税率も下がることですし。

いろいろなものの賞味期限が終わり始めた

中学受験で、子どもを有名中学に

入学させて、そのまま大学まで

トコロテン・・という方法は、

都内に暮らす中流以上の家庭が考える

有効な戦略だった。

しかし、今、この戦略で

早稲田大学系の中学校に入学し

早稲田大学に入ると

就職がどうなるかはわからない。

ここのところの就職難で明らかになってきた

事実の一つは、

卒業生が1000人以上、いわゆるマンモス大学

の卒業生の就職率が落ちてきていることである。

小粒の大学では、

就職サポートも充実しているが、

大きな大学では、サポートを享受できない

学生が多く出てしまうらしい。

もちろん、

早稲田大学の中にも

就職率の良い学部はあるし

この有名中学入学コースをたどって

別の大学に入る手もある。

また、小さい大学だから、

良いというわけでもない。

しかし、

今まで王道だった戦略の

賞味期限は終わったと見てよい。

相続対策という言葉がある。

どうやって財産を守るかの戦略が

この相続対策になる。

そして、相続対策における

目玉商品的な対策の

賞味期限も一昨年に終わりを告げられた。

そして、

昨年の税制改正大綱で、

さらに、土俵際に追い詰められてしまった感がある。

昨年は、出てこなかったが、

国税庁には、相続税の抜本改正のアイデアもあるので、

今後も追い詰められていく可能性は高い。

ぶっちゃけ、相続対策全般の賞味期限も

終わってしまうかもしれないのだ。

そして・・・・・・・・。

・・と、あらゆる対策、戦略の賞味期限が

終わりを告げようとしている

時代が変われば、政策も変わり、

私たちの対応策もかわる。

当たり前のことである。

その対応策の変更が目白押しだ。

私たちの頭は、

自分でも情けないくらい固くできていて、

賞味期限切れのものにこだわりたい気持ちもあるけれど、

ここは、一度、全てをゼロにして組み立て直しの時期である。

いろいろな意味で、難しい時代に入った・・。

申告もれが多かったそうです

もちろん、法人の税務調査のお話。

国税庁から、平成21年度の法人税等の調査実績が公表されました。

過去20年間で、二番目に多い申告もれ所得金額です。

その額は、なんと2兆493億円!

平成20年度の申告もれ所得金額は、1兆3,255億円と過去20年間で最低でした。

これはサブプライム問題から端を発したリーマンショック前後までの期間と重なるので、当然と言えば当然かもしれません。

ちなみに、平成21年度の調査件数は、前年よりも4.5%低い13万9千件(法人数全体の約5.3%)。

これは、国税庁の下記アナウンスから意図が読み取れます。

「平成21事務年度における法人税等の調査については、大口・悪質な不正計算が想定される事案に加え、社会・経済情勢の変化を踏まえつつ、無申告法人、海外取引法人、公益法人等をはじめとする波及効果の高い事案に取り組みました」

“取れるところから取る!”

国税庁は選択と集中により、効率の良い調査を行ったという事になります。

そして、気になる点は、法人全体の申告所得もれの対前年増加額が7,238億円であるのに対し、資本金1億円以上の法人(以下、「大企業」)の申告所得もれの対前年増加額は7,555億円だったという事です。

つまり、資本金1億円未満の法人(以下、「中小企業」)の調査においては、過去最低であった平成20年度よりも、更に申告もれ所得金額が減少しました。

また、平成21年度の赤字企業の割合は74.5%で、平成20年度の71%(平成19年度67%)より悪化しています。

という事は、中小企業の調査でも・・・

“取れるところから取る!”

という事になります。

当然、企業努力により黒字を確保している中小企業は、税務調査の頻度が多くなるのは間違いありません。

「ご注意ください!」

というのもおかしな話ですが、

実際、セカンドオピニオンで、黒字企業の税務調査でのご相談が非常に増えています。

税務調査一発でガタつく企業も意外と多く、その後に税理士と仲違いされます。

「何もやましい事はない!」

という経営者の方でも、“税務調査”と聞くと、一瞬ギクッとなるのは人の理・・・。

しかも、税理士による確認もれや判断ミスは、企業側ではどうにもなりません。

これは、近年、企業取引が非常に複雑化しているにもかかわらず、年配の税理士や経験が浅い税理士が、企業の動きについて行けないという事を意味しています。

セカンドオピニオンでご相談が多いのも、このような税理士が顧問の企業様です。

とはいえ、税務調査を怖がる必要は一切ありません。

また、怖がるよりも積極的に税務上の守りを固めてください。

積極的にというのは、保守的な税理士が好きな“無難すぎる”守りではなく、税制上の制度を使い倒して、無駄な税金を払わなくするという事です。

増税に、減税・・・。

廃止された税制に、新しく始まる税制・・・。

グループ法人税制という、関連会社がある企業は見逃せない制度も始まりました。

民主党政権になって、企業を取り巻く税制も大混乱する気配が漂いますが、この大混乱に巻き込まれてしまっては、無駄なエネルギーを使わせられるだけ。

一部の業界では景気の回復傾向も見られますが、補助金を含め税制上の恩恵が消えた瞬間に流れは変わるかもしれません。

さあ、今年よりも更に荒れそうな平成23年度の開始は目の前に来ています。

攻めも守りもスタートダッシュが成功するかは、年末年始の一番頭が切り替わる時期の判断に掛っているのではないでしょうか。

体は休めても、頭はフル回転の年末年始を迎えましょう。

Japan is No.1

世界において、日本が1番のものを探してみます。

インターネットで治安 ランキングを検索。

イギリス経済紙エコノミストが発表している『世界平和度指数(2010年)』によると、1位はニュージーランド、2位がアイスランドで、日本は3位にランキングされています。

日本には、銃規制があり、諸外国に比べて、移民・外国人が少ない。

また、貧富の差が他国に比べて、それほど激しくない、といったような理由から、日本の治安の良さがあるわけですが、それでも1位ではないのです。

(そう考えると、北■鮮が、ダントツ1位のような気が・・・、実際は139位)

科学技術力はどうでしょうか?

総務省の統計によると、

研究者の数は、アメリカ、中国、に次ぐ3位(総人口が随分違いますけどね)

国内研究費でも、アメリカが1位で、日本が2位となっています。

・・・これも1位ではない。

あっ、・・・ついに見つけました、日本がNo.1、ただしアイロニーなNo.1。

・・・法人税率。

日本の法人税率は約40%、先進諸国の中では最も高いのです。

参考までに、各国の法人税率は次のとおりです。

アメリカ 39%

フランス 33%

ドイツ 29%

イギリス 28%

中国 25%

韓国 24%

ロシア 20%

香港 16%

参考:JETRO

法人税率が高いことによるデメリットはいくつもありますが、

■給料や各種経費への配分が少なくなってしまうため景気が悪くなる

■ジャパンマネーが軽課税国へ流れ、また、外国企業の対日投資が減る

といったあたりが主なところです。

しかしながら、本当に法人税率を下げてもいいのでしょうか?

日本は収入よりも支出が多い国、その差額を借金で工面している、というのが現状です。

「ただでさえ少ない収入をさらに減らす?日本の財政状況はどうなるの?」といった声が聞こえてきそうです。

ここで登場する考え方が『法人税パラドックス』です。

学者やエコノミストの多くが唱えています。

『法人税パラドックス』とは、

■税率を下げることと、租税特別措置法(スポット的な減税措置)の見直しはセットで行われ、それ相当の減税措置が廃止になる。

■個人事業と法人との税バランスを考慮し、新規設立法人が増え、法人自体のパイが増える。

■税金が下がった分、設備投資や、労働分配に充てることができるため、景気の循環がよくなり、個々の法人の利益が増える。

といったようなロジックから、法人税率を下げても、法人税による税収は減らない、という考え方です。

内閣が6月に発表した『新成長戦略』においても、法人税の減税は謳われていますし、平成23年度税制改正に向けた各業界からの要望でも、法人税率の引き下げは最初に掲げられています。

また、帝国データバンクが7月に行った『法人税率に対する企業の意識調査』においても、7割超の企業が「引き下げるべき!」と答えています。(当事者なのだから・・・、それはそうでしょう(笑))

それらを踏まえると、法人税率の引き下げは、平成23年度税制改正の目玉となることは間違いありません。

さきほど『法人税パラドックス』の1つの要因として掲げた、法人の新規設立について、当社でも会社設立サポートプランをご用意しております。

新規設立を検討されている方はお気軽にご相談ください。・・・と言いたいところですが、法人税率が引き下げられることを見込んでの、安易な設立目的の方はご遠慮ください。

HP上でも詳しく触れていますが、法人の廃業数は開業数の約2倍、当社も現場を通して事業の厳しさをイヤというほど見てきました・・・。

なかには、事業としての成立が困難と判断し、会社設立自体を考え直すようお伝えしたケースもございます・・・。

会社の設立自体が目的なのではなく、本気で事業の成功を考えている方は是非ともご相談下さい。

当社も本気でサポートいたします。

国の形を決めるもの

拝啓

鳩山首相。

それは、「友愛」ではなく、「税制」です。

残念ながら・・・。

“世界一幸福な国”と耳にするデンマーク。

この国は、医療費や教育費が無料で、老後の生活も保障されていると言われます。

「不安が少ない=幸福」という事でしょうか。

当然、そのような高福祉を維持するために、税金は高額です・・・あり得ないくらい。

ですが、国民の福祉に税金を使うというスタンスが明確であり、国の方針と税制がマッチしています(その良し悪しは別として)。

さて、日本はどうでしょう?

昨年の12月22日、政府から平成22年度の税制改正大綱が発表されました。

もちろん、そこからは日本の国の形は見えません。

残念ながら。

国の形を決めるものが税制というのでは、夢も希望もありません。

しかし、それが現実です。

民主党も自民党も国の方向性を決められないので、現在のぐちゃぐちゃな税制を抜本的に見直す事を出来るはずもありません。

きっと今年の秋も、事業仕分で税金の足し算引き算を行っていることでしょう。

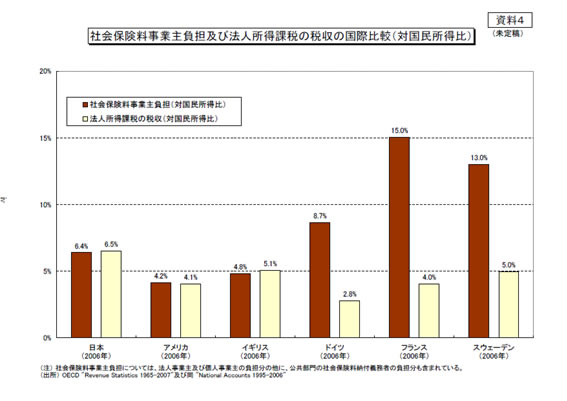

税制改正大綱に話を戻しますが、最後に参考資料としてグラフ図の掲載がありました。

100ページ以上の内容を読むよりも、このグラフ図を見るだけで政府が示唆する事が分かります。

以下の二つのグラフ図は、法人に関係のあるもののうち、企業が負担する税金と社会保険料の国別比較です。

説明文はありませんが、この表を掲載する意図は明白です。

1.法人課税の減税

2.社会保険料の事業主負担の増加

どれも自民党時代からの流れであり、目新しさはありません。

ただ、ここまであからさまに見せられて、触れない訳にはいきません。

つまり、政府はこう言いたい訳です。

「日本企業は、まだまだ社会保険料を負担してもらわないと困りますよ」

皆さんも十分ご認識の通り、この社会保険料負担の増加は企業にとって死活問題です。

しかも、法人課税の減税と、社会保険料負担の関係性・・・。

社会保険料が増えるという事は、それだけで利益は圧縮されます。

そもそも、課税される利益が少なくなるという前提があるので、そこで税率を下げても、税収に与えるインパクトは少ないのです。

ですから、法人課税の減税など、社会保険料負担増加の目くらましに過ぎません。

社会保険料負担の増加を嫌えば、企業は海外に目を向け、そして派遣社員のニーズも高くなります。

ですから、派遣社員へ流れる就業者は今後も増加する一方のはず。

にもかかわらず、製造業への派遣禁止措置・・・。

さらに、昇給がなくても人件費が自動的に上がるので、経営側からすれば、仕事が出来ない社員の給与を上げる事は出来なくなります。

つまり、現政権が掲げる格差是正は、縮むどころかさらに広がる可能性を秘めています。

「国民の生活が第一です!」と言いつつ、税制が伴っていません。

消費税の増税を先送りし続け、企業への負担増を求める。

本当にこれが日本のためになる税制かとあきれてしまいます。

とはいえ、今の日本の政治に求めても無理なので、仕方はないのですが・・・。

ただ、企業が国と同じように混迷してはいけません。

国の形が税制によって決められるように、企業の形は収支構造によって決められます。

自社が何を実現していくのか?

その実現のために、何からどのように収入を得、何のためにどのくらい支出するのか?

表現の仕方として正しいかは分かりませんが、

“理念”と“収入”と“支出”が三位一体とならない限り、思い描く経営は実現できません。

年頭から重い話ですが、1月は、企業の形とその形にマッチした収支構造を思案する絶好の機会です。

現在の日本は、ダメ企業の形の典型です。

くれぐれも、理念倒れ、売上偏重、メリハリなき支出の企業にはならないで下さい。

待っているのは破綻以外の何物でもありませんので。

本当に減税か?

現実味を帯びてきた法人税の引き下げ・・・。

政府や民主党の中で、管首相が公言していた法人税引き下げの検討に入っているようです。

平成23年度の税制改正には盛り込むとの事なので、年末には具体的な情報が出て来るでしょう。

また、管首相は、法人税の引き下げが雇用促進につながる事を念頭に置いた発言が目立ち、法人税引き下げとは別に雇用促進税制も検討されています。

この法人税の引き下げ・・・、中小企業にとって本当にプラスに働くのでしょうか?

皆さんご存じのように、法人税の引き下げについては経済界からの要望が強くありました。

いわゆる国際競争力という話です。

しかし、中小企業の99%にとって、国際競争力上での法人税率など関係がありません。

単純に考えれば、下がった分だけ内部留保に回るだけ。

あるいは借入金の返済に回そうかと考えていらっしゃるかもしれません。

とはいえ、利益が出なければ減税のメリットを受けられず、雇用の促進にもつながらない・・・。

当然ながら、雇用に関する税制も活かせません。

結局、赤字企業が圧倒的に多い現状では、実質的に減税効果を受けられる中小企業は多くありません。

しかも、強固な系列会社を傘下に置くトヨタですら、円高を理由に関連部品を韓国から輸入しようとする時代です。

減税により、大企業が良くなったら中小企業も良くなるという単純な経済環境ではなくなりました。

そうであるにもかかわらず、『目立たない税金』の方は、確実に増税が進んでいます。

つまり、“社会保険料負担”です。

例えば、厚生年金の保険料率が平成29年まで段階的に約2.2%増加します。

企業負担がこの半分なので、人件費が1億円の会社で約100万円。

当然、厚生年金とは別に、健康保険料負担の増加もあります。

社会保険料負担は『目立たない税金』であるため、負担が上がっているという“情報”と、現実にどのくらいの負担が上がっているかという“実態”につき、認識不足を起しやすいといえます。

さらに、以下のような誤認は絶対に避けなければなりません。

■年収500万円の人材を採用しよう

(1) 給与及び賞与の額 →

500万円

(2) 社会保険料負担額 → 65万円 (13%と仮定)

(3) 通勤手当他負担額 → 15万円 (仮の金額)

合 計 580万円

■人件費500万円の人材を採用しよう

(1) 給与及び賞与の額 →

430万円

(2) 社会保険料負担額 → 55万円 (13%と仮定)

(3) 通勤手当他負担額 → 15万円 (仮の金額)

合 計 500万円

この認識で異なる負担額は80万円です・・・一人につき。

ここで誤認をしては、その人材に稼いでもらうべき付加価値も誤差が出てしまいます。

これは非常に危険です。

消費税については、税込みや税抜きの表示に慣れてきました。

しかし、社会保険料については、社会保険料込みで人件費を認識する癖が徹底されておりません。

その上、負担額が年々増加しているため、その認識も毎年更新する必要があるのです。

「法人税を引き下げる代わりに、社会保険料負担が上がるのは当然だぞ!」

政府や財務省からは、日本企業の社会保険料負担は国際的に低いというアナウンスが繰り返されますが、単なる恫喝にしか聞こえません。

給与の引き下げや雇用契約の解除が簡単に出来ない現状では、社会保険料負担の増加に伴う人件費の調整も困難です。

当然、労働分配率も自然増を起しています。

以上のような状況では、減税という言葉に踊らされず、冷静に『目立たない税金』についても認識する姿勢が求められます。

税の負担は絶対的に増加しているのですから・・・。

盛っちゃいましたか・・・。

「金額が多いとは思わない」

退職金2億4,500万円を受け取った大阪府民共済の前理事長の言葉です。

(先日、5,800万円への減額が決定されました)

お手盛り退職金として騒がれたこのニュース。

新聞の社説にまで取り上げられました。

「理事長だろうがなんだろうが、共済組合という非営利団体でこの金額はないだろう!」

と誰もが突っ込んだのは当然です。

しかし、こう思われた方もいらっしゃるはず・・・。

「この前理事長、ある意味分かってんじゃん」

これは、中小企業の経営者も理解しておくべき重要な仕組みです。

ご存じの方も多いでしょうが、“お手盛りをお手盛りではなくする方法”を復習します。

今回の退職金の算定基礎となった府民共済の規定は以下の通り。

退職時の役員報酬 × 功績倍率 × 役員在職年数

中小企業において退職金規程がある企業はごく少数ですが、規程のある企業においては99%同じ文言が入っています。

また、規程がなくても、退職金の算定時には例外なく参考にする算式です。

そして、この前理事長の退職金を当てはめると以下の通り。

360万円 × 2.5倍 × 27年 = 2億4,500万円

ここだけを取り上げると、規定通りに支払われており、退職金自体はお手盛りではありません。

功績倍率というのは、役員としての功績に応じて倍率を変化させるもので、例えば以下のような倍率規定を設けたりします。

代表取締役:3.0倍 専務取締役2.5:倍 常務取締役:2.0倍

この点、大阪府民共済の理事長の功績倍率2.5倍というのは一般的な倍率であり、専門家からしても問題とするレベルではありません。

また、役員在職年数も議論の余地がありません。

では、何が問題だったのか?

ニュースで散々取り上げられたので皆さんもお気付きだと思いますが、今回問題になったのは手続き上の不備2点です。

1.加入者の代表で構成する「総代会」で議決を取らずに退職金を支払った

2.役員報酬についての算定方法を規則で定めていなかった

そして、今回の問題の最大のポイントは、2の役員報酬の算定方法が決められておらず、前理事長が独断で自分の役員報酬を決定していた点です。

つまり、退職金をお手盛りしていたのではなく、役員報酬をお手盛りしていました。

役員報酬算定について規則があり、その通り支払われていたら、退職金は5億円でも問題にならなかったはずです。

1の「総代会」の議決は、仮に事後になっても、規則通り支払われていれば承認せざるを得ないはずですから。

さあ、前置きが長くなりましたが、ここからが本論です。

結論から申し上げると、中小企業経営者の退職金や役員報酬は・・・。

“盛ってナンボです!”

この府民共済を中小企業に置き換え、この前理事長を経営者に置き換えてください。

しかも、中小企業の99%はオーナー企業。

株主総会での退職金決議にも、役員報酬の決議にも誰も異議を唱えません。

それが、中小企業の経営です。

今回、府民共済は、大阪府の立ち入り検査で違法性を指摘されました。

中小企業には、税務署という歯止めがあります。

また、府民共済の事業は非収益事業のため、法人税が課税されません。

しかし、皆さんの会社は法人税が課税されます。

ですから、中小企業の経営者は、より戦略的に役員報酬や退職金を決めなければならないのです。

実は、冒頭で示した退職金の算定方法も、あの算式が全てではなく、また、本来あの算式に縛られる必要もありません。

しかし、税務署側は、役員退職金を損金として認める根拠に、この算式を用います。

つまり、あの算式を逆手に取れば、退職金がいくらになろうが、税務署側も文句を言えません。

さらには、前理事長が主張したように、功労者について退職金を加算する特別功労加算金という奥の手も存在します。

以上、役員退職金対策というのは、法人税対策、所得税対策、相続税対策と中小企業の経営者であれば避けて通れない税金対策の問題に、中長期的な視点で戦略的にアプローチする最も有効的な手段の一つとなります。

今回のニュースで前理事長は激しいバッシングを受けましたが、中小企業の経営者はこれを活かす必要があります。

もちろん、さらに重要なのは、“盛った”役員報酬や退職金をどのように企業経営に活かしていくかという点です。

盛って終わりでは、ただお金が欲しいだけの前理事長と同じになってしまいますから・・・。

新自由主義と言われて・・

世界中の経済学の主流は、

ここ数十年、新自由主義が支配してきました。

レーガン大統領、サッチャー首相の経済政策から

具体的な運用がはじまった新自由主義の経済政策は、

批判も多くありました。

数々の批判の中で、

最も説得力があったのは、

南米の経済政策の崩壊でした。

新自由主義の主導者であったミルトン・フリードマン自身も

チリのピノチェト軍事政権の経済政策に関与しました。

日本の直接税の税率が、下がっていったのも

こうした新自由主義の流行と期を逸にします。

所得税・住民税の最高税率で見ると、

1974年から83年までは、93%(課税所得8000万円以上)

1986年までは、 88%( 〃 8000万円以上)

1987年までは、 78%( 〃 5000万円以上)

1988年までは、 76%( 〃 5000万円以上)

1994年までは、 65%( 〃 2000万円以上)

1998年までは、 65%( 〃 3000万円以上)

1999年~ 50%( 〃 1800万円以上)

細かく見ていただく必要はないでしょう。

1983年には、課税所得が8000万円を超えれば、

住民税も含めると 93%も取られていた直接税が、

今では、50%で済んでいるというわけです。

同時に、累進税率の税の刻みも、

1983年までは19段階もあったものが、

今は、6段階です(一時は4段階でした)。

個人的には、こうして税率の刻みを少なくし、

最高税率を低くしてきたことは、

良い政策だったと考えています。

経済がいつまでも成長を続けることが約束されているならばまだしも、

低成長経済下では、内部留保も簡単ではありません。

こうして、税率を下げてきたのは当然のことだと思います。

しかし、これから、こうした経過で税率が下がってきたことが、

問題になるかもしれません。

それも、新自由主義批判と同じ皿の上に乗せられての批判。そういうことも予測されます。

今回の税制改正大綱を見ていると、

国税庁自体が、それを期待している・・感じもします。

(いつものように、マスコミ操作でそういう議論を始める?)

私たちは、漫然と、いつも「税金は高い」と考えがちですが、

そうではありません。

この25年間、特に、この10年間は、中小企業経営者が稼いだお金を

しっかりと確保することができる良い時代でした。

もちろん、成長経済ではありませんから、

稼ぐこと自体大変ではありましたが、

税制は追い風でした。

しかし、そうした時代は終わろうとしています。

すでに、ここ3年は、一人オーナ会社税制という「悪税」がありましたが、

今度は、根本的な改正が待っています。

今年は、いったん、一人オーナー会社税制が廃止されました。

ですから、今年は私たちに税制がほほ笑んでくれているラストリゾートになるかも

しれません。

よき時代はあとちょっとで終わる可能性が高い・・と考えて、

内部留保に努めましょう。

民主党は気づいていないけど、私たちはもちろん気づいている・・

民主党の子ども手当。楽しみですね~。

月額2万6000円は、凄いです!

ところで、

これに伴い、扶養控除は廃止されるようです(国税のみ)。

平均的な世帯で影響は、月1400円程度だそうですが、

こういう平均的数字を言われても、正直、個人には関係のない数字です。

しかし、もらえる金額に対して、

圧倒的に少ないのは事実。

そうしますと、中小企業経営者として準備に入らなくてはならないことが

あります・・・・・。

日本では、個人の家庭的事情は、

国や地方が税金で面倒を少し見てきました。

それが扶養控除や配偶者控除でした。

同時に、

企業も面倒を少し見てきました。

それが、扶養手当や配偶者手当です。

ところが、

扶養手当については、

国が面倒を見てくれる・・というのです。

もちろん、税金面の面倒は見てくれなくなるわけですが、

そのマイナス面はごく僅か。

そうすると、

企業が、個人の扶養面の補助を必要とするか・・というと

はっきり言って必要ないでしょう。

民主党は気づいていないようですが、

子ども手当の影響は、こうした面でも出てきます。

それは、経済行為として当然のことでしょう。

報道では、子ども手当の給付は6月からだそうです。

そうすると、企業の扶養手当の停止も6月から・・となってもおかしくありません。

まだまだ、変更はあるでしょうが、

中小企業経営者の方々はご準備を!

準備と言っても簡単です。

「子ども手当の給付措置に伴う給与規定の変更について」

という文章を従業員に配り、なるべく早く説明会を行うことです。

実は、子ども手当は、

企業への扶養手当の補助にもなっていたのです・・。

民主党は気づいていませんが、これが資本主義です。

民主党、ありがとう!

ぜひ、悪法である「特殊支配同族会社の役員給与の損金不算入」の廃止も

よろしくね!