法人向けの節税保険にメスが入ったことは、このメルマガでもお伝えさせて頂きました。

あれから2ヵ月、国税庁が4月11日に公表した改正(案)によって、既契約への遡及適用はしないことが明らかになると同時に、中途解約時の『返戻率』に応じて異なる損金算入割合を適用する新ルールを示しました。

5月10日まで意見公募(パブリックコメント)を行ってから、早ければ6月にも新ルールが適用されます。

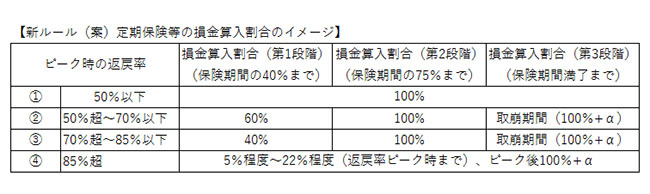

見直し案は、段階的に損金算入割合が変化する、複雑なものになりますが、イメージしやすいように、無理やり簡便的にまとめてみました。

基本的に保険期間の経過に応じて損金算入割合が変化していきます。

ピーク時の返戻率が50%以下の商品については全額損金になりますが、ピーク時の返戻率が高いほど当初保険料の損金算入割合が低く制限されていることが分かります。

そして、保険期間の経過に合わせて損金算入割合が上がっていくことになり、最終的には前半で資産計上した部分も取崩して損金に算入していきます。

理屈はこうです。

時の経過に伴い年齢を重ねるほどに死亡リスクは高まりますので、本来であれば保険料は時の経過に応じて高くなるはずです。

しかし、実際の定期保険では保険料が一定です。これは保険期間の前半に後半分の保険料を前払いしていることに他なりません。

つまり、保険期間前半に支払う前払い保険料相当額を資産計上させ、保険期間の経過に応じて損金算入を認めるという考えに基づいているのです。

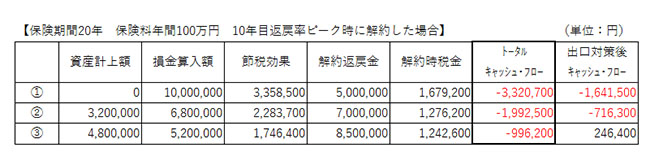

次に新ルールに基づいて、保険料を1000万円支払った時点で返戻率がピークに達し、解約した場合のシミュレーションを、こちらも簡単にしてみました。

損金算入割合が制限されることで、返戻率のピーク時に解約したとしても、キャッシュアウトの方が当然に大きくなってしまいました。

仮に解約時に何かしらの損金をぶつけて出口対策を施したとしても、③以外はキャッシュ・フローがプラスに転じることはありませんし、③は出口対策を取れればキャッシュ・フローがプラスになるといっても、その効果は少額です。

パブリックコメントを受けて、多少の調整が入ることはあり得ますが、基本的には改正(案)に沿った改正がなされるはずです。

今後、生命保険各社が新商品で抜け道探しをする可能性は高いですが、節税だけを目的にした生命保険への加入は、現状では基本的に選択肢としてなくなることになります。

節税保険には加入していても、経営者に万一のことがあった場合の必要保障額を算定したうえで、不足資金を保険で手当てし、数年おきに会社や経営者個人の状況に応じて見直しをかけるといった作業を行っている中小企業は少ないのが実情です。

今回の改正で、生命保険は本来の役割に立ち返ることになります。

生命保険に限らず損害保険もそうですが、会社の成長などに応じて絶対に随時見直しが必要です。

会社の現状に全く合わない保険に保険料を支払い続けているといったことが本当に少なくありません。

今回の改正をきっかけに、ぜひ自社の保険の総点検をしてみてください。