消費税の増税のインパクトにかき消されて、意外に注目されていないようですが、「消費税の簡易課税についての改正」が行われ、増税となっているのをご存知ですか?

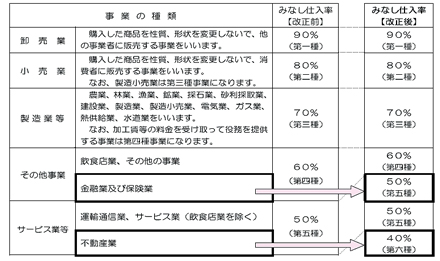

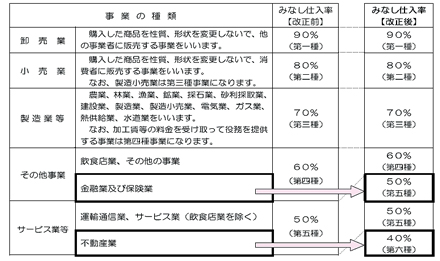

消費税額の計算方法には原則的な課税方式のほか、課税売上高が5,000万円以下の比較的小規模な事業者の場合には、この「簡易課税方式」という計算方式の適用が、その選択により認められています。

この度の改正で、H27年4月1日以後に開始する事業年度から、一定の業種については実質増税されることになりました。

国税庁「消費税法令の改正等のお知らせ」より

結論から言えば、上記のように、「金融及び保険業」がこれまでの第四種から第五種へ、「不動産業」が第五種から新設の第六種へ改正されることになり、結果として、みなし仕入れ率の減少による実質的な増税となります。

したがって、これらの業種に該当し既に簡易課税の適用を受けている方や、これから適用の検討をされる方は、その見直しが必要になってきます。

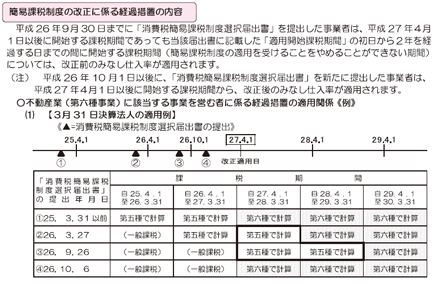

さらに、この改正に伴い経過措置も設けられています。

国税庁「消費税法令の改正等のお知らせ」より

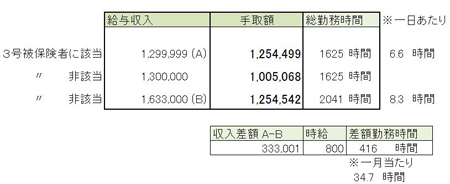

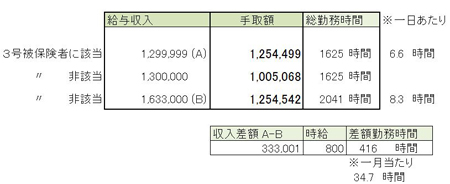

上記の様に、平成26年9月30日までに、新たに「簡易課税選択届出書」を提出した場合には、その後の二年間は改正前のみなし仕入れ率が適用され、増税による負担を回避することができます。

本来の届出の期限は、適用したい事業年度の開始の日の前日・・すなわちその前の期の最終日までに届け出ればよいことになっていますので、上記の例で言えば、H27年3月31日までに届け出れば簡易課税が適用できることになっています。

しかし、この経過措置による特例を受けるには、平成26年9月30日までに新たに提出する必要がありますので注意が必要です。

あなたの会社は該当しそうでしょうか。

是非、適用の可否とその有利判定をおこなってみてください。

今回の改正の背景には、会計検査院の報告書によりますと、サンプル抽出した法人を対象に、業種によって設定していたみなし仕入れ率と本則課税の場合の実際の課税仕入れ率の差異の集計を行ったところ、特に第五種の業種については、大きな開差が顕著な状況となっているという状況があったようです。

また一方では、簡易課税の適用により計算された税額が、本則課税で計算された税額より少ない場合には、本来は国庫に入るべき税金が「益税」として国民の手に残ることとなるので問題である、とする指摘も以前からあったのも事実です。

本則課税しか適用できない会社からみれば、簡易課税により事務負担の軽減がなされ、さらに益税も手に出来るとなれば、その不公平さには疑問を持ってもおかしくありません。

そもそも、簡易課税方式は、中小企業の事務負担の簡素化のためであり、決して納税額を少なく済むように設定されたものではないのです。

しかし、本来は全体から見れば決してよろしくない益税ですが、経過措置の適用により恩恵を受けられる場合には、これを受けない手はありません。。。

今後、その他の業種についても、みなし仕入れ率との乖離を是正する改正は必ず行われると考えています。

今後のさらなる公平な税制の確立の期待をしつつ。。。

御社でも適用の可否等、見直しをされてみてはいかがでしょうか。