年間100万円までの投資によるリターン(売却益・配当)が5年間はすべて非課税!!

これだけ聞くと、なんとも耳を疑いたくなるようなオイシイ話ですが、果たして本当なのでしょうか。最近テレビのCMでもよく耳にするこの「NISA」(ニーサ)ですが、実はテレビでは決して流さない「罠」がたくさん仕掛けられているのです。

そのご説明の前に、まずはこの制度の簡単な概要はこうです。

先日の10月1日より投資するための専用口座の開設の受付が始まりました。なお、実際の投資開始は来年の1月からとなります。

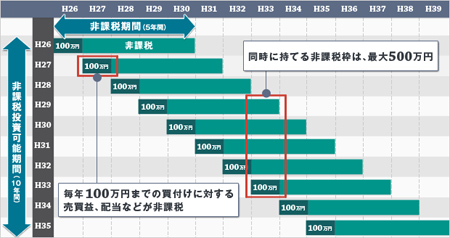

この制度は、平成26年~平成35年までの10年間限定の規定です。専用の口座内であれば、年間100万円までの元本に限り、以後5年間はその元本に対するリターン(配当・売却益)はすべて非課税となっています。適用期間が10年間ですので、最大で累計1,000万円までの投資が非課税枠で可能になります。また、毎年の100万円までの元本は5年間有効ですので、同時に持てる非課税枠は最大500万円ということになります。

出典:価格.com/マネー/NISA ホームページより

トータルでこのくらいの金額の話になってくると、「なんだか、とてもオイシイかも!」なんて気がしてきます。

しかし、ここで注意が必要です。

非課税!非課税!が表立っていますが、実はまだあまり知られていない罠がたくさん存在するのです。

(1)口座内で新規で購入した株式のみが有効。既に所有している株式を使うことはできない

・・・現金から新規で購入(投資)したものだけが非課税の対象になります。

(2)年間100万円の限度額は、5年の間に売却してしまえばそれで終了。再度その枠を使うことはできない

・・・要するに、最初に購入した銘柄を最大5年間は非課税枠で持ち続けることができ、かつ、5年の間に売却してしまったモノはそれで非課税制度の適用が終了することになります。

そしてここからが、さらに大きな罠(特徴)になります。

(3)リターンは非課税になるが、譲渡損もなかったものとされる

・・・通常、特定口座などで売買した株式の譲渡損は、他の株式の譲渡益等と通算ができますし、また、損失を3年間繰り越せるなどの規定が存在しています。しかし、「NISA」では売却益も売却損もなかったものとみなされてしまうので、売価益が見込まれる(腕がある)場合でないと、実は素人には難しい、という側面があります。

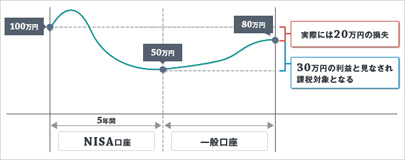

(4)「NISA」専用口座で5年が経過すると、その株式は特定口座等へ移管されることになるが、その際には、移管時の時価を取得価額として移管されるので、その後売却した時に、本来は売却損になるものが売却益として課税されるケースがある

・・・図で表すとこうなります。

出典:価格.com/マネー/NISA ホームページより

結果的に、当初100万円で取得した株式が80万円で売却したものの、移管時の50万円を取得価額とみなされているため、30万円の売却益が課税対象となってしまうのです。これでは本末転倒です・・・

もちろん、その反対の場合にはメリットになります。移管時の時価が130万円で、その後120万円で売却した場合には、本来は20万円の売却益になり課税されるはずですが、移管時の130万円を取得価額とみなすので、10万円の売却損となり、他の譲渡益との通算や3年間の繰り越しなどが可能となるのです。

そもそもこの制度の最大の目的は、国民の持つタンス預金などの約1,500兆円超といわれる個人金融資産を、リスクマネー市場へ誘い出し、市場の活性化と経済成長を推し進めることにあります。

すなわち、「皆さんの預金をドンドン投資してください!その代わり、リターンは条件付きで非課税にしますよー、でもリスクは自己責任でね!」ということです。

当然ですが、損失の補てんなどは誰もしてくれません。

元本の100万円限度、というところにも、実はリスクの高いところへ誘い出そうとしていることが顕著に表れているように感じます。きっと、紙くずになってしまっても、あまり問題にならないよう限度額を抑え、単年では効果が薄いので長期に分散させた、とも考えられるからです。

そもそも、100万円の元本で、かつ、売却したらその枠は終了、という内容で一体どれだけ非課税のリターンを得られるというのか疑問です。。。

私には、「国民には広~く、毎年100万円づつ損してもらうことで、少し経済の活性化に寄与してもらおう!」という政策としか思えません・・

さて、皆さんはどうお考えですか?

投資に自信のない人は手を出さない、あるいは、手堅い銘柄で5年間の配当狙い、などというのが賢明かな、そんな気がします・・・