首都圏においては、なんと10人に4人が相続税の申告の必要が出てくるかもしれない時代に入ろうとしています。今まで相続税と言えば一部の富裕層以外には縁のないもので「相続税!?うちには関係ないよ~。」という人がほとんどでした。しかし、平成25年度の税制改正によって、首都圏に住むみなさんにとっては特に、相続税は身近なもの変わろうとしています。

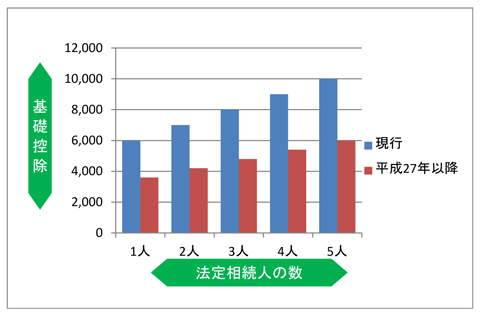

みなさん既にご存知のように平成25年度の税制改正で、相続税の基礎控除額が40%引き下げられることが決まりました。現行の基礎控除額は5,000万円+1,000万円×法定相続人の数ですが、平成27年1月1日以降の相続については3,000万円+600万円×法定相続人の数となります。法定相続人が妻と子供2人で合計3人のケースで基礎控除額は、なんと8,000万円から4,800万円に減ることになります。(図1)

現行制度下では、このケースの場合、相続財産が8,000万円以下であれば相続税はかかりませんが、平成27年以降は相続財産のうち4,800万円を超える部分に相続税がかかることになります。首都圏に少し広めの不動産と貯金があればすぐに越えてしまう金額であることがわかります。

それでは実際にどれくらいの人が相続税を納めることになると予想されているのでしょうか。

平成23年の死者数のうち、相続税の課税対象となった人の割合は全国平均で4.1%でした。改正により平成27年以降、相続税を納めなければならない人は全国平均で6%~7%になり、人数にすると3万人前後増加すると言われています。しかし、これはあくまで全国平均の数字であり、東京、名古屋、大阪など不動産の評価額が高い首都圏において相続税の課税対象となる人は10%~15%になるのではないかと見られているのです。

相続税を納める必要はなくても相続税の申告は必要という人については、さらに増えることが予想されています。相続税は財産が基礎控除の金額の範囲で納まっている人は申告の必要はありません。しかし、基礎控除が下がれば、財産が基礎控除の金額を超えて相続税の申告が必要になる人がかなり増えるのです。

ここでは説明は省きますが『配偶者の税額軽減』や『小規模宅地の特例』などの特例を使えば、結果として税金を納める必要がある人は、かなり減ります。しかし特例を受けて納税をなくすためには必ず『申告が必要』なのです。そこで冒頭で触れたように、首都圏においては10人に4人が相続税の申告の必要が出てくるということが予想されているのです。

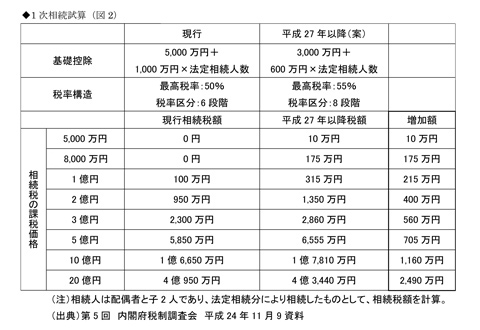

また、基礎控除の40%カットに加えて最高税率が55%に引き上げられ、税率は8段階に分かれます。この基礎控除の40%カットと税率の引き上げによる相続税額の影響については(図2)を見てください。

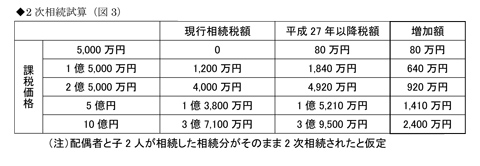

これだけでも大きな影響があることが分かりますが、更に大きな影響が見込まれるのは2次相続、つまり妻や夫が亡くなった1次相続の後の相続、子供達世代が相続する段階です。

なぜなら1次相続、夫婦間の相続では税負担が大幅に軽減される「配偶者の税額軽減」という制度があり、税額を抑えることができますが、2次相続、子供世代への相続ではそうした軽減制度がないからです。(図3)

今回の改正を目の前に控え、今、まず皆さんがやらなければいけないことは、まず相続財産を把握し、個々の資産がどれくらいの評価額になるのか、そしてどれぐらいの相続税がかかるのかを知ることです。相続財産の評価額が分かれば、次は個々の資産を、いつ、誰に、どのような方法で渡していくかを考えて行きます。

相続を“成功”させるには大きく分けて(1)節税(2)納税資金(3)争族の3つの対策が重要であり、事前準備が不可欠なのです。

繰り返しになりますが、相続対策はもう一部の富裕層だけの問題ではありません。まずは相続財産の把握と評価、相続税額の試算を行うことを、今始めることが、みなさんの相続を“成功”へ導く第一歩です。