みなさんは、税務署に提出する申告書に『決算確定の日』というものを記載するところがあるのをご存じでしょうか?

恐らくほとんどの社長さんはまずご存知ないはずです。

実は多くの場合、税理士が勝手に日にちを決めて記載しているケースが多いのです。

ただし、税理士にその事実を確認すれば、「社長に聞いたら、いつでもいいって言ったじゃないですか!」と答えるでしょう。

中には『空欄』という申告書もあるかも知れません。

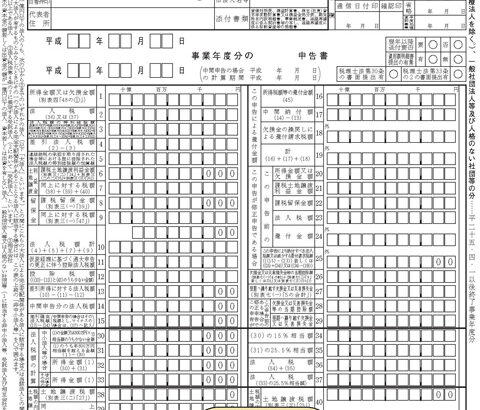

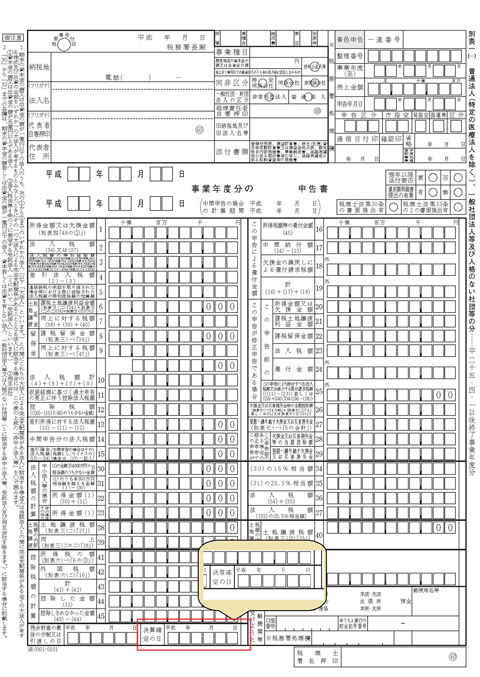

決算確定の日はここに記載されています。

この決算確定の日とは、会計事務所が申告書を完成させた日ではありません。

これは、株主総会において決算が承認された日を意味します。

さらに踏み込んだ言い方をすると、会社の決算は、決算日から2ヶ月(又は3ヶ月)以内に開催される『株主総会』において承認を受ける必要があります。

つまり、決算確定の日とは、『株主総会が開催された日』ということになります。

法人税法では、「内国法人(略)は、各事業年度終了の日の翌日から二ヶ月以内に、税務署長に対し、確定した決算に基づき~申告書を税務署に提出しなければならない。(以下略)」と決められています。

ここで言っている『確定した決算』というのが、まさに株主総会で承認された決算のことです。

株主総会!? ウチの会社は株主も役員もすべて家族だからそんなのやったことないよう!という声が聞こえてきそうです。

確かに、中小企業の大部分はオーナー親族によって支配されている『同族会社』のため、株主総会の開催等の手続きは省略され、監査役による監査についても形骸化しています。

では、株主総会をちゃんと開催しなかった場合にはどうなるのでしょうか?

一般的には株主総会を開催しなかったことによって問題になることはありません。

なぜなら、それを問題にする人がいないからです。

しかし、親族間において何らかの争いが生じた場合には、株主総会の決議について効力を争う、裁判を起こされることがあります。

それが、『株主総会決議取消しの訴え』や、『株主総会決議不存在確認の訴え』といったものです。

そして、ひとたび裁判を起こされれば、ほとんどの中小企業が正式な総会手続きをとっていないため、株主総会決議は取り消しとなってしまいます。

その場合、税務署に提出した申告の効力はどうなってしまうのでしょうか?

この点について、過去の裁判例を見る限り、実務的には、その申告の効力を有効とするものが多数あります。

その中でも、近年における代表的な裁判例としては、福岡地方裁判所平成19年1月16日判決があげられます。

この判決では、「確定した決算」に基づくことは、申告の要件ではなく、「申告の正当性を確保するため」あるいは「正確な所得が得られる蓋然性が高い」ためであるとしています。

さらに、別の判決においては「確定申告自体が、実質的に、法人の意思に基づきなされたもの」であれば有効な申告であるとして、納税者である法人の意思を重視しています。

いずれも当初申告の効力を有効と指示していますが、だからといって株主総会の会社を省略してもよいということにはなりません。

適切な株主総会の開催と決算承認を行い、議事録の作成、保管を心がけてください。