皆さん、舞ちゃんの指導は受けられましたか?

『伝説のキャバ嬢コンサルタント 舞ちゃんの世界一たのしい社長の教科書』

こんなコンサルタントが実在して欲しい(笑)

そこで、今回はこの本のエピソードの一つに出てくる

【内部留保】のお話をします。

当然、経営者の方々は“内部留保をしなければ!”とお考えですよね?

皆さんご存じの通り、内部留保の方法は二つ。

A.会社でより多くの利益を出し、税金を支払った後に残るお金を会社で貯める

B.役員報酬を適正な金額よりも多く取り、生活費を除いた部分を個人で貯める

経営者のみならず、誰もが税金を払いたくないもの・・・。

特に中小企業はその傾向が顕著で、極力Aを回避します。

ですから、9割以上の経営者は、結果的にせよ意識的にせよ、Bを選択されています。

Bの具体的な方法については、

『あなたの会社にお金を残す 岡本式「戦略帳簿」のススメ』で詳しく説明されていますので、興味がある方はご覧ください。

ここまで露骨に書かれている本は、他に目にした事がありません

(苦笑)

また、節税保険等もあるとお考えの方もいらっしゃるでしょうが、これは解約したときに課税されるので、内部留保とは違います。

課税の先送りにすぎません。

原則として、内部留保とは税金を支払った後のものです。

以上、内部留保の方法は単純明快で、当然にその必要性も理解されています。

では・・・。

皆さん、内部留保の使い方についてはどうお考えでしょうか?

「使い方と言ったって、“いざ”という時の為に貯めておくのだから、“いざ”という時に使うに決まっているじゃないか!」

では、“いざ”という時とはどんな時でしょうか?

ケース1. 危機的資金不足時

これは、潰れるか否かの瀬戸際なので当然です。

ですが、本当の危機的状況時に、個人レベルの内部留保で足りるはずはありません。

せめて数か月延命させるのがやっとです。

その内部留保を投入せざるを得なくなる前に、撤退を含めた判断が必要になります。

ケース2. 戦略的投資のタイミング

問題は投資です。

意外と理解されていないのが、持続的な成長軌道に乗っている会社の多くが、内部留保をテコに積極的な投資を行っているという事実です。

個人で内部留保した資金を、増資や貸付という名目で会社に再投入し、その資金を投資に充てています。

運転資金に充てるためではありません。

あくまで投資用です。

ほとんどの経営者の方は、内部留保はそのままに、通常の営業活動の中で徐々に売上高を上げ、会社を大きくされようと考えます。

ただ、節税を絡めて個人に内部留保を移転している状態で、それが可能かどうか・・・。

極端な話、余程の高収益を叩いている会社ではない限り、資本金1,000万円、役員借入金ゼロのままの会社に残されている内部留保は限られているのではないでしょうか?

そうであるにもかかわらず、業績が伸び悩んで・・・とおっしゃるのは、少し意味が違うように感じます。

もちろん、拡大路線が良いという事ではありません。

拡大を目指さないのであれば、個人で内部留保し続けるのが正解です。

ですが、拡大を目指している企業にとって、“内部留保という名目”でお金を貯めつづけなければならないという思い込みは、成長の足枷になるのではないかと考えます。

また、ではどのように投資していけばいいのか?という話になると、中長期的な視点からの企業戦略を検討する必要があります。

例えば、3年後のビジョンを考えると、“今”何に投資を行う必要があるのか?という視点です。

毎年の経営計画を立てている会社は多いですが、中長期ビジョンに基づく戦略的投資計画を考えている会社は多くありません。

当然、どのような会社が成長する可能性が高いかと言えば、やはり戦略的投資計画を立てられている企業です。

もちろん、その分リスクが高いとも言えますが、これは成長か現状かの選択の問題です。

今回は、あえて内部留保という“絶対善”に対して、別の角度から光を当てました。

せっかくの内部留保も、明確な意図を持って行わなければ意味がありません。

特に、個人で内部留保を行っている場合、会社に再投入するのは意外と大きな決断が必要です。

この辺も、舞ちゃんみたいに“ビシッ!”とした指導で、背中を押してくれるアドバイザーがいると頼もしいですね。

月: 2013年1月

国の形を決めるもの

拝啓

鳩山首相。

それは、「友愛」ではなく、「税制」です。

残念ながら・・・。

“世界一幸福な国”と耳にするデンマーク。

この国は、医療費や教育費が無料で、老後の生活も保障されていると言われます。

「不安が少ない=幸福」という事でしょうか。

当然、そのような高福祉を維持するために、税金は高額です・・・あり得ないくらい。

ですが、国民の福祉に税金を使うというスタンスが明確であり、国の方針と税制がマッチしています(その良し悪しは別として)。

さて、日本はどうでしょう?

昨年の12月22日、政府から平成22年度の税制改正大綱が発表されました。

もちろん、そこからは日本の国の形は見えません。

残念ながら。

国の形を決めるものが税制というのでは、夢も希望もありません。

しかし、それが現実です。

民主党も自民党も国の方向性を決められないので、現在のぐちゃぐちゃな税制を抜本的に見直す事を出来るはずもありません。

きっと今年の秋も、事業仕分で税金の足し算引き算を行っていることでしょう。

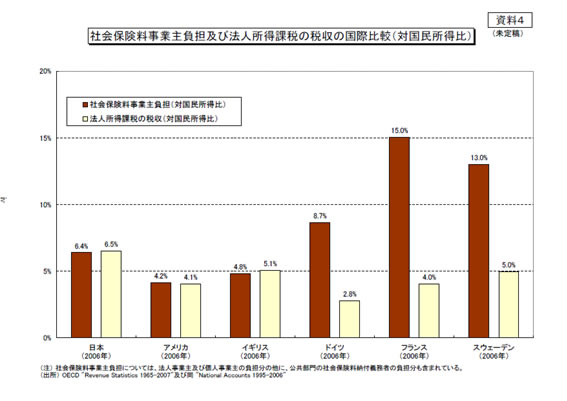

税制改正大綱に話を戻しますが、最後に参考資料としてグラフ図の掲載がありました。

100ページ以上の内容を読むよりも、このグラフ図を見るだけで政府が示唆する事が分かります。

以下の二つのグラフ図は、法人に関係のあるもののうち、企業が負担する税金と社会保険料の国別比較です。

説明文はありませんが、この表を掲載する意図は明白です。

1.法人課税の減税

2.社会保険料の事業主負担の増加

どれも自民党時代からの流れであり、目新しさはありません。

ただ、ここまであからさまに見せられて、触れない訳にはいきません。

つまり、政府はこう言いたい訳です。

「日本企業は、まだまだ社会保険料を負担してもらわないと困りますよ」

皆さんも十分ご認識の通り、この社会保険料負担の増加は企業にとって死活問題です。

しかも、法人課税の減税と、社会保険料負担の関係性・・・。

社会保険料が増えるという事は、それだけで利益は圧縮されます。

そもそも、課税される利益が少なくなるという前提があるので、そこで税率を下げても、税収に与えるインパクトは少ないのです。

ですから、法人課税の減税など、社会保険料負担増加の目くらましに過ぎません。

社会保険料負担の増加を嫌えば、企業は海外に目を向け、そして派遣社員のニーズも高くなります。

ですから、派遣社員へ流れる就業者は今後も増加する一方のはず。

にもかかわらず、製造業への派遣禁止措置・・・。

さらに、昇給がなくても人件費が自動的に上がるので、経営側からすれば、仕事が出来ない社員の給与を上げる事は出来なくなります。

つまり、現政権が掲げる格差是正は、縮むどころかさらに広がる可能性を秘めています。

「国民の生活が第一です!」と言いつつ、税制が伴っていません。

消費税の増税を先送りし続け、企業への負担増を求める。

本当にこれが日本のためになる税制かとあきれてしまいます。

とはいえ、今の日本の政治に求めても無理なので、仕方はないのですが・・・。

ただ、企業が国と同じように混迷してはいけません。

国の形が税制によって決められるように、企業の形は収支構造によって決められます。

自社が何を実現していくのか?

その実現のために、何からどのように収入を得、何のためにどのくらい支出するのか?

表現の仕方として正しいかは分かりませんが、

“理念”と“収入”と“支出”が三位一体とならない限り、思い描く経営は実現できません。

年頭から重い話ですが、1月は、企業の形とその形にマッチした収支構造を思案する絶好の機会です。

現在の日本は、ダメ企業の形の典型です。

くれぐれも、理念倒れ、売上偏重、メリハリなき支出の企業にはならないで下さい。

待っているのは破綻以外の何物でもありませんので。

会計という単純作業

有料メールマガジン『週刊 岡本吏郎』の原稿に、

ウィリアム・ジェームズの言葉を引用した(配信はこれから)。

引用した文章の一部を・・。

***************************************************************

毎日、ほんの少し、無益なエクササイズをすることで、

自分のなかの努力家の部分を眠らさないようにしておきなさい。

すなわち、不必要な小さなことにおいてながら、

体系的に英雄的でありなさい。

毎日、あるいは、一日おきに、特に意味のない、

やるのが困難だと思うだけの課題を実行しなさい。

そうすれば、緊急事態が近づいたとき、気力を失ったり、

訓練不足で慌てたりせずに、試練に耐えることができます。

保険料を払うのは気分の良いものではないし、

何の役にも立たないかもしれません。

・・・・・・・・・

***************************************************************

「会計」というと、

なんやら難しいことのように感じる人も

いるけれど、

要は、

単純作業の繰り返しを土台に成り立っている。

昔のように、

伝票や元帳の記入は必要なくなり、

その作業は、ずいぶん軽減されたけれど、

細かな単調な作業がなくなることは絶対にない。

そして、

まったく意味があるんだか

ないのだかわからない積み重ねの

先に、経営を語るいろんな世界がある。

はっきりしていることは、

この単純な作業を

適当にやっていると、

どんなに立派なことを

言っていてもお寒いことになることである。

しかし、

それは会計だけのことではない。

実は、

会計が・・ではなく、

単純作業が・・なのだ。

ウィリアム・ジェームズの言葉がそれを表している。

人が農業を始めた時重要になったのが、

識字力と計算力というスキル。

その後、

産業革命で、これに忍耐力が加わった。

その状況は、

今になっても何も変わらない。

今も必要なモノは

この3つ。

成功法則は必要ない。

世の中は、

ますます不況色を強めていくと思われる。

そして、

この3原則はますます光を放つ。

今ほど、

基礎能力が試されている時代はない。

会計はその一つである。

過去に、

円が360円の時、

沖縄だけは、120B円だった(“B”と入っているのは間違いではありません)。

沖縄の多くの企業は、

超円高の為替政策で潰れていった。

しかし、

潰れたのは全ての企業ではない。

生き残ったところはある。

そして、

その差は、会計という単純作業にあった

ことがわかっている。

当たり前の話だけれど、

この当たり前を強調しておきたい・・。

ボーナスの最低は月給の1ヶ月分!?

先日、お客様からこんなご相談をいただきました。

この時季にはよくあるこの冬のボーナスをいくら支払ったらいいでしょうか?

というものです。

多くの経営者のみなさんが頭を悩ましている経営上の課題です。

そこで今回は決算書をつかった人件費のマネジメントについてお話いたします。

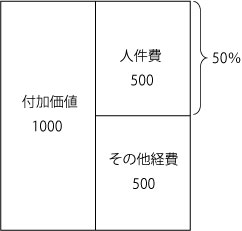

まず、次のような決算書があったとします。

すでに皆さんは、付加価値や労働分配率という言葉はご存知のことと

思いますので説明は省略いたします。

この会社の労働分配率は50%です。

根拠はありませんが、世の中で一般的に『目安』と言われている数値です。

付加価値のうち人件費に配分される割合が高くなれば、家賃や利息、その他の

経費に 当てるための付加価値がなくなってしまいます。

そうなると、借入金の返済も困難となり、広告費など営業活動に必要な経費も

十分に使えなくなってしまいます。

そこで、労働分配率を管理することによって人件費を総額で管理するという

思考が必要となってきます。

つまり、先程の決算書で付加価値が800に減少していた場合には労働分配率

50% を維持するために人件費の総額は400となります。

これによって、他の経費を捻出することができるようになるということです。

そんな話を知ってのことでしょうが、比較的若手の経営者様とお話をする中で

よくこんな会話がでてきます。

経営者:「先生、ボーナスの額について従業員が納得する説明をしたいんです。」

経営者:「例えば、『今年は利益が○○なので、あなたのボーナスは○○に

なりました。』というように・・」

私にはそのようにお話をされる経営者のお気持ちがよくわかります。

しかし、この説明にはまったくといっていいほど説得力がありません。

従業員はそのような説明には興味がありません。

冒頭で申し上げましたが、ある企業様から冬のボーナスの相談を受けていました。

決算書を見るまでもなく付加価値が減少していることがわかっていましたが

それでも、私は「1ヶ月分の給料を目安としてください。」とすぐにお答えしました。

「エッ、そんなにですか?」と驚かれる社長様のために、私は一緒に動向

していた弊社の若手スタッフに次のような質問をしてみました。

私:「君は、ボーナスは最低でも1ヵ月分位は出るものだと思っているだろう?」

スタッフ:「そうですねーその位は・・」

これが一般的な従業員の答えです。

お恥ずかしい話ですが会計事務所のスタッフでさえ本気でそんなことを

思っているのです。

ボーナスの最低が月給の1ヶ月分などという答えにはエビデンスはありません。

しかし、この国には年齢給とか年功序列といった生活保障的な給与の考え方が

根強く残っているのが事実です。

そのため、従業員が最低期待しているボーナスを支給しなければ、

その後の従業員の士気は低下し、労働力の低下につながります。

そのことは労働分配率の計算の仕組みから見ることができます。

一般的な労働分配率の計算は次のとおりです。

この計算は次のような方法でも求めることができます。

この計算式から、人件費を維持し労働分配率を上げないためには、付加価値を増やすか、従業員数を減らすしかないことがわかります。

しかし、この労働分配率を次のように前向きに考えることはできないでしょうか?

一人一人の給料をアップすることにより、従業員の士気が高まりその結果、一人当たりの付加価値が増加し、結果として労働分配率を維持することができた。

これが労使ともにWINWINの関係です。

言葉で言うのは簡単ですが、私が言いたいことは利益が少ないから人件費を

減らすという思考ではなく、人件費を下げないために必要な付加価値を獲得する

手立てを従業員とともに考えていただきたいということです。

道徳的になってしまいましたが、これこそが経営において経営者が従業員と

話しあって行かなければならないことではないでしょうか?

財団法人日本生産性本部の調査(『生産性白書2009年』)によれば、2008年度に労働生産性が伸びた企業の要因として「従業員数や総労働時間の減少」が1位となりました。

売上の確保に苦しむ企業が人件費などの固定費の削減によって利益を確保する傾向は今後も強まっていくでしょう。

従業員数や労働時間の減少によって生産性を高めるのではなく、売上増加、利益率アップによって生産性を高めるようにこころがけたいものです。

これってインチキ?設備生産性は簡単に上げられる方法

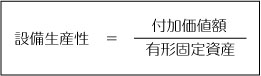

前回は、設備に対する生産性について話をしました。

これからお話することは前回の続きになりますので忘れてしまった方はこちらから

バックナンバーをお読みください。

もう一度確認しますが、設備生産性を測るための計算方法は次のとおりでした。

この算式から、設備生産性を向上させるためには、分母である有形固定資産(設備)を減らすか分子である付加価値額を増加させるほかありません。

しかし、会社では付加価値の向上を目的として設備を導入しようというのですから分母である有形固定資産を減らすというのは本末転倒です。

ところが、設備投資をしてから数年後、つまり減価償却が少なくなってきてから設備生産性が上昇するというのは中小企業に限らず起こってきます。

つまり、分子である付加価値額の計算には設備投資による減価償却費は考慮されないため、減価償却がすすみ分母である有形固定資産の帳簿価額が減少することによって生産性は向上するというのです。

そこで次のようなケースについて考えてみます。

設備導入の時期も内容も類似しているA社とB社という2つの会社があります。

この2社の違いは設備投資の方法にあります。

A社はすべての資産を購入しているのに対して、B社では半数以上の資産をリースによって賄っています。

平成20年4月より新たなリース会計基準が導入され、大企業はリース取引についてはその大部分が売買処理に変更されましたが、中小企業については引き続き賃貸借処理が認められることとなりました。

そこで、リースを利用した場合には、オフバランス(バランスシート外)取引となり、バランスシートはスリム化されるのです。

バランスシートがスリム化されることによって設備生産性は向上し、有利子負債の圧縮にもつながり、その結果、経営指標も向上します。

これは決算書上だけの数字のトリックであって、これによって生産性の評価が変わるというのは明らかにおかしな話ですが、決算書の数値のみから計算をする経営分析では起こりうる話なのです。

この矛盾を解消するためには、オフバランスとなっているリース取引をすべてオンバランスに修正し計算することもできます。

しかし、リース会計基準が導入されたときに、私はこの矛盾をある都銀の融資担当者に聞いたところ、そのような修正は現在行っておらず、また、現段階では今後修正を行うという情報もないとのことでした。

「リースと購入はどちらが有利ですか?」

これは、わたしどもがよくいただく質問の一つですが、最近では税金面だけではなく、資金繰りや経営面での有利不利のアドバイスも必要となっています。

生産性分析は会社の業績評価のために用いられるべきですが、その一方で、金融機関の格付け等にも利用されるということも覚えておく必要があります。

今回は話が長くなってしまいますので、もう一つの生産性分析については次回に回すことといたします。

なぜ税理士は決算書の数字を変えてしまうのか?

先日、ある社長さんより質問をいただきました。

「笹川さん、うちの税理士さんに申告をお願いすると

黒字だった決算書が、赤字になって出てくるんです

けど何ででしょうか?」

これはよくある質問です。

とくに近年では会計ソフトを使って、自社で

決算書を作成している会社が増えたために、この

ようなケースも増えています。

では税理士が間違ったのでしょうか?

そのようなケースも無いことはないでしょうが

ほとんどの場合、期中に正しい経理処理が行われて

いなかったことが原因です。

例えば次のようなケースです。

・減価償却費の計上不足

・売上の重複計上

・買掛金の計上漏れ

まだまだ、あげればきりがありません。

税理士は申告を依頼された場合、まず最初に

やることは、皆さんが作って来た決算書を

『税金を正しく計算するための決算書』に作り

変える作業です。

そのうえで、作り変えた決算書を元に、

税務署に提出する申告書を作成するのです。

何故、税理士は皆さんの決算書を作り変えてしまう

のでしょうか?

理由は申告書を作成するのに楽だからです。

税務署では皆さんが作った決算書では正しく税金

が計算できないことは承知しています。

そこで、皆さんの決算書の利益を、税金を計算する

ための利益に調整するための計算書を用意しています。

ところが税理士は調整しなければいけない数字が

多くなると計算が複雑になるため、皆さんが作った

決算書を直接直してしまうのです。

これが、『税理士が決算書の数字を変えてしまう理由』

です。

それでは、皆さんが作った決算書の数字を変えないで

税理士に申告書を作成してもらうにはどのように

すればいいのでしょうか?

その方法は、次のように税理士にお願いすることです。

「この決算は株主総会で承認された決算です。」

「この決算書の数字は変えないで申告書を作成してください。」

何故これで決算書を変えることができなくなるのか?

それは、会社が申告する法人税について『確定決算主義』

という決まりをを前提としているためです。

これは、会社は税務署に、『株主総会で承認された決算の

利益を基礎に、税法の規定による調整を加えて作成した

申告書を提出しなければならない』ことを規程しているもの

です。

そのため税理士は決算書の数字を勝手に変えることは

できなくなります。

しかし、これには注意が必要です。

減価償却費や引当金の計上等、決算書上費用として経理

されていなければ税金の計算において調整することができない

ものもありますのでご注意ください。

もうひとつ方法があります。

それは『自主申告』です。

この国の納税制度は自主申告を前提としています。

会計ソフトの普及によって申告書まで作成できる

『税理士いらず』という刺激的なタイトルのソフトも

登場しています

ホント税理士泣かせです(笑)

しかし、どんなにソフトが便利になっても申告書の

作成は専門家の領域です。

申告書の作成は専門家からみても複雑です。

素人がやれば必ずミスはあります。

だからこそ税務調査という税務署による指導の機会

があるのです。

ミスがあれば税務署が正しい計算を教えてくれます。

そのときは指導に従って直してください。

その際には過少申告加算税という罰金がつくことも

ありますのでご注意ください。

その指導に疑問があれば税理士に相談してください。

税務署の処分に不満があれば不服申し立てを行うこと

もできます。

納税者による自主申告の流れは徐々に来ています。

私はこういう流れは嫌いではありません。

ただし、自己申告をするということは税金だけの

問題では済まない場合もあります。

本当に減税か?

現実味を帯びてきた法人税の引き下げ・・・。

政府や民主党の中で、管首相が公言していた法人税引き下げの検討に入っているようです。

平成23年度の税制改正には盛り込むとの事なので、年末には具体的な情報が出て来るでしょう。

また、管首相は、法人税の引き下げが雇用促進につながる事を念頭に置いた発言が目立ち、法人税引き下げとは別に雇用促進税制も検討されています。

この法人税の引き下げ・・・、中小企業にとって本当にプラスに働くのでしょうか?

皆さんご存じのように、法人税の引き下げについては経済界からの要望が強くありました。

いわゆる国際競争力という話です。

しかし、中小企業の99%にとって、国際競争力上での法人税率など関係がありません。

単純に考えれば、下がった分だけ内部留保に回るだけ。

あるいは借入金の返済に回そうかと考えていらっしゃるかもしれません。

とはいえ、利益が出なければ減税のメリットを受けられず、雇用の促進にもつながらない・・・。

当然ながら、雇用に関する税制も活かせません。

結局、赤字企業が圧倒的に多い現状では、実質的に減税効果を受けられる中小企業は多くありません。

しかも、強固な系列会社を傘下に置くトヨタですら、円高を理由に関連部品を韓国から輸入しようとする時代です。

減税により、大企業が良くなったら中小企業も良くなるという単純な経済環境ではなくなりました。

そうであるにもかかわらず、『目立たない税金』の方は、確実に増税が進んでいます。

つまり、“社会保険料負担”です。

例えば、厚生年金の保険料率が平成29年まで段階的に約2.2%増加します。

企業負担がこの半分なので、人件費が1億円の会社で約100万円。

当然、厚生年金とは別に、健康保険料負担の増加もあります。

社会保険料負担は『目立たない税金』であるため、負担が上がっているという“情報”と、現実にどのくらいの負担が上がっているかという“実態”につき、認識不足を起しやすいといえます。

さらに、以下のような誤認は絶対に避けなければなりません。

■年収500万円の人材を採用しよう

(1) 給与及び賞与の額 →

500万円

(2) 社会保険料負担額 → 65万円 (13%と仮定)

(3) 通勤手当他負担額 → 15万円 (仮の金額)

合 計 580万円

■人件費500万円の人材を採用しよう

(1) 給与及び賞与の額 →

430万円

(2) 社会保険料負担額 → 55万円 (13%と仮定)

(3) 通勤手当他負担額 → 15万円 (仮の金額)

合 計 500万円

この認識で異なる負担額は80万円です・・・一人につき。

ここで誤認をしては、その人材に稼いでもらうべき付加価値も誤差が出てしまいます。

これは非常に危険です。

消費税については、税込みや税抜きの表示に慣れてきました。

しかし、社会保険料については、社会保険料込みで人件費を認識する癖が徹底されておりません。

その上、負担額が年々増加しているため、その認識も毎年更新する必要があるのです。

「法人税を引き下げる代わりに、社会保険料負担が上がるのは当然だぞ!」

政府や財務省からは、日本企業の社会保険料負担は国際的に低いというアナウンスが繰り返されますが、単なる恫喝にしか聞こえません。

給与の引き下げや雇用契約の解除が簡単に出来ない現状では、社会保険料負担の増加に伴う人件費の調整も困難です。

当然、労働分配率も自然増を起しています。

以上のような状況では、減税という言葉に踊らされず、冷静に『目立たない税金』についても認識する姿勢が求められます。

税の負担は絶対的に増加しているのですから・・・。

“数字のこだわり”というメンタル

2004年に出版した『裏帳簿のススメ』が、

題名や内容の一部変更をして新書で再発されます。

その新しい本の一部に、こんなことを書きました。

**********************

勝海舟(かつかいしゅう)は、

もともとの仕事は何だったろうか?

じつは、砲術士(ほうじゅつし)だった。

砲術士で出世した人はほかにもいる。ナポレオンだ。

これは偶然ではない。彼らは数字に強かったのだ。

(中略)

幕末に猪山成之(いのやましげゆき)という人がいた。

もともとは加賀藩の御算用者(おさんようもの)だった。

御算用者とは会計処理の専門家であり、

経理のプロという仕事である。

当時、猪山成之は経理のプロとして仕事をしていたが、

ソロバンに優れた人材は希少だったため、

兵站(へいたん)事務が主な仕事になっていった。

兵站事務というのは兵隊の食料、宿の手配からはじまり

武器の手配など、後方事務のことだ。

幕末は、こういう仕事をする事務官僚が

絶対的に不足していたらしい。

そして、加賀藩で兵站事務をしていた猪山成之は、

新政府からヘッドハンティングされることになった。

「ローマ人はロジスティクス(兵站)で戦争をした」といわれる。

後の日本は、このロジスティクスを軽視して太平洋戦争に負ける。

しかし、幕末の戦争では、軍務官大村益次郎(おおむらますじろう)は

ロジスティクスを重視した。

そして、加賀藩で帳簿づけから兵站事務までこなした猪山成之は

大村益次郎に抜擢(ばってき)され、

戊辰(ぼしん)戦争の兵姑事務をまかされた。

近世社会が成熟するなかで身分制度は崩れていく。

この変化のきっかけとなったのは、

国や軍隊が世襲制から能力制になっていったことが大きな

原因であるといわれる。

そして、そういった能力制度が積極的に導入されたのが「数字」が

かかわる仕事だった。この一事からも、いかに「数字」が重要かわかる。

・・・・・・・・・・

*************************

中小企業は一般的に、兵站が苦手です。

兵站は、成り行き任せ・・という中小企業は

たくさんあります。

これでは、戦争に勝てるわけはありませんが、

現実の戦争とは違い勝敗がはっきりつかない商売では、

お粗末な兵站の影響は見えずらくなっています。

さて、不況色は一段と強まってきています。

マスコミからは、景気の回復的なアナンスもされていますが、

中小企業の現場は、それどころではありません。

しかし、その中で調子の良い中小企業も

あります。

不況になると兵站の差は、

はっきりと業績に表れるようになります。

今、順調なところはどこも、

数字に対してこだわりの強い経営者が

経営する会社です。

差は、戦略だとかマーケティングということよりも

“数字に対するこだわり”というメンタルな部分から

ついてきています。

再度、自社の兵站の見直しに注視する時期です。

盛っちゃいましたか・・・。

「金額が多いとは思わない」

退職金2億4,500万円を受け取った大阪府民共済の前理事長の言葉です。

(先日、5,800万円への減額が決定されました)

お手盛り退職金として騒がれたこのニュース。

新聞の社説にまで取り上げられました。

「理事長だろうがなんだろうが、共済組合という非営利団体でこの金額はないだろう!」

と誰もが突っ込んだのは当然です。

しかし、こう思われた方もいらっしゃるはず・・・。

「この前理事長、ある意味分かってんじゃん」

これは、中小企業の経営者も理解しておくべき重要な仕組みです。

ご存じの方も多いでしょうが、“お手盛りをお手盛りではなくする方法”を復習します。

今回の退職金の算定基礎となった府民共済の規定は以下の通り。

退職時の役員報酬 × 功績倍率 × 役員在職年数

中小企業において退職金規程がある企業はごく少数ですが、規程のある企業においては99%同じ文言が入っています。

また、規程がなくても、退職金の算定時には例外なく参考にする算式です。

そして、この前理事長の退職金を当てはめると以下の通り。

360万円 × 2.5倍 × 27年 = 2億4,500万円

ここだけを取り上げると、規定通りに支払われており、退職金自体はお手盛りではありません。

功績倍率というのは、役員としての功績に応じて倍率を変化させるもので、例えば以下のような倍率規定を設けたりします。

代表取締役:3.0倍 専務取締役2.5:倍 常務取締役:2.0倍

この点、大阪府民共済の理事長の功績倍率2.5倍というのは一般的な倍率であり、専門家からしても問題とするレベルではありません。

また、役員在職年数も議論の余地がありません。

では、何が問題だったのか?

ニュースで散々取り上げられたので皆さんもお気付きだと思いますが、今回問題になったのは手続き上の不備2点です。

1.加入者の代表で構成する「総代会」で議決を取らずに退職金を支払った

2.役員報酬についての算定方法を規則で定めていなかった

そして、今回の問題の最大のポイントは、2の役員報酬の算定方法が決められておらず、前理事長が独断で自分の役員報酬を決定していた点です。

つまり、退職金をお手盛りしていたのではなく、役員報酬をお手盛りしていました。

役員報酬算定について規則があり、その通り支払われていたら、退職金は5億円でも問題にならなかったはずです。

1の「総代会」の議決は、仮に事後になっても、規則通り支払われていれば承認せざるを得ないはずですから。

さあ、前置きが長くなりましたが、ここからが本論です。

結論から申し上げると、中小企業経営者の退職金や役員報酬は・・・。

“盛ってナンボです!”

この府民共済を中小企業に置き換え、この前理事長を経営者に置き換えてください。

しかも、中小企業の99%はオーナー企業。

株主総会での退職金決議にも、役員報酬の決議にも誰も異議を唱えません。

それが、中小企業の経営です。

今回、府民共済は、大阪府の立ち入り検査で違法性を指摘されました。

中小企業には、税務署という歯止めがあります。

また、府民共済の事業は非収益事業のため、法人税が課税されません。

しかし、皆さんの会社は法人税が課税されます。

ですから、中小企業の経営者は、より戦略的に役員報酬や退職金を決めなければならないのです。

実は、冒頭で示した退職金の算定方法も、あの算式が全てではなく、また、本来あの算式に縛られる必要もありません。

しかし、税務署側は、役員退職金を損金として認める根拠に、この算式を用います。

つまり、あの算式を逆手に取れば、退職金がいくらになろうが、税務署側も文句を言えません。

さらには、前理事長が主張したように、功労者について退職金を加算する特別功労加算金という奥の手も存在します。

以上、役員退職金対策というのは、法人税対策、所得税対策、相続税対策と中小企業の経営者であれば避けて通れない税金対策の問題に、中長期的な視点で戦略的にアプローチする最も有効的な手段の一つとなります。

今回のニュースで前理事長は激しいバッシングを受けましたが、中小企業の経営者はこれを活かす必要があります。

もちろん、さらに重要なのは、“盛った”役員報酬や退職金をどのように企業経営に活かしていくかという点です。

盛って終わりでは、ただお金が欲しいだけの前理事長と同じになってしまいますから・・・。

本を出すと・・

株式市場では、

社長が本を出したら、

その株は売りという法則(?)があります。

統計を取っているわけではないので、

全てがそうかの確認はできませんが、

私が知りうる限り、この法則は有効です。

ところで、

ビジネス書の凋落という環境の中で、

今でも、出版を希望する中小企業の社長と

時々出会います。

上場企業の場合、

株価が落ちるのですから、

中小企業の場合でも

あまり良いことには思えないのですが、

出版希望の人に、

そんな水をさすことも言えません。

もちろん、本を出すことで

本業の売上げに直結する場合は、

私が何だかんだと言う必要もありませんが、

売上げの直結しないような

自己満足系のものは案外多いのです。

ところで、

ビクター・ニーダホッファが目を付けたのは、

引っ越しでした。

上場企業が、世界最高のビルに入った後の

株価を追いかけました。

彼の作った統計を見ると、

みごとなくらい、引っ越し後の企業の株価は、

ダウ平均に対して、マイナスになっています。

引っ越しは、基本的には、

少し背伸びをするのが正解です。

少し広め、少し良い場所にすることは

企業にとって成長を即す要素にもなります。

私は、引っ越しの相談を受けると

勇気をもって、広い場所に行くように

アドバイスさせていただくことが多いです。

そして、

結果的に、その方がコストが安く納まるようです

(もちろん、全部ではありません)。

しかし、

世界最高のビルとなると、

身の丈を超えているのでしょう。

さらに、こんなものもあります。

ホールインワンの法則です。

私が20代の時に見つけた法則です。

左前の会社の社長は

ホールインワンを出しやすいという

ものです。

会社が、大変な時に、

社長がホールインワン。

それだけにしておけばいいのに、

ホールインワンのパーティーをやってしまうという法則。

周りが悲壮な時に、

背伸びをしたパーティーは

最後の宴を感じます。

ただし、

ホールインワンを出す社長の会社が左前というわけでは

ありませんから誤解しないでください。

後ですね~・・・・・。

あんまり書くとショックを受ける人がいると思うので

こんなところにしておきましょう・・。