私の本の何冊かがこれから新書になる予定です。

新刊で『サラリーマンのためのお金サバイバル術』という初めての新書を出したばかりなのですが、今度は新書が続くかもしれません(出版の案配がわかりませんから、連続にならない可能性もあります)。

こうした新書を含めて、何冊かが出版の準備に入っていますので、どれが次に出るかはまったくわからないのですが、今の状況だと、次に出る可能性が高いのは、私の処女作『会社にお金が残らない本当の理由』の新書版になるかもしれません。

昨日、すべてを見直して、原稿に手を入れたのですが、直したのは税法改正などに伴うものがほとんどで、大きな手入れはしませんでした。6年も前の本ですから、手を入れたいところは多くありましたが、そのままの方が会計の初心者には向いていると考え直すことを我慢しました。

そんな新書になる予定の『会社にお金が残らない本当の理由』は、会計の本に「お金が残る」とか「お金が残らない」という言葉が入った、おそらく初めての本です。

今では、当たり前の表現で、多くの会計本やセミナーなどに使われている言葉ですが、6年前にはなかったというのは不思議です。

しかし、この本で言いたかったもっと重要なことは、実は、読者にも、その後の後発本の著者にも伝わっていなかったように感じています。

その感じていることを、「新書版へのまえがき」の一部で次のように書いてみました。

**********************************************************************

・・・・・・・・・・。私が主催するエー・アンド・パートナーズ税理士法人の分析、研究では、お金が残るか残らないかの差は、それほど大きくないことがわかっています。ほんのちょっとした“当たり前”の認識の差が、明暗を大きく分けています。

そして、その認識の差の結果は、当初はそれほど大きくはありませんが、どこかである分岐点を通過すると、元に戻れなくなっているようです。

では、その認識の差とは何か?

それは、ぜひ新書で生まれ変わったこの『会社にお金が残らない本当の理由』をお読みください。ここに全てが書いてあります。中には、中小企業の平均的な現実から見ると、少しハードルの高い数値を提示しているところもありますが、私の周辺には、その数値をクリアーしている中小企業はたくさんあります。また、すぐにはクリアーできないとしても、そうした数値を基準としておくだけでも重要です。その基準の設定も、“認識の差”の一つです・・・・・・・・・・

**********************************************************************

ここで私が、「私が主催するエー・アンド・パートナーズ税理士法人の分析、研究では、お金が残るか残らないかの差は、それほど大きくないことがわかっています」と表現していることを図で見ていただくことができたら、ほとんどの人は驚くはずです。

会計というものが、技術論に始終し最も重要な部分を学者も実務家もあまり重視してこなかったと私は考えています。

その一つは、「お金が残る」という当たり前の価値観を会計とあまり関連づけてこなかったことですが(ちなみに、“キャッシュフロー経営”というものも“お金が残る”という概念とは少しニュアンスが違うと思います)、それよりももっと重要なことがこのことです。

もう一度、そういう視点で『会社にお金が残らない本当の理由』を読んでいただけたら、きっとお役に立てることと思います。

月: 2012年12月

【JAL】悪い例について考える。

いつ国有化されるのか!?

連日報道されていますが、民営化後も半官半民でやってきた企業ですし、ある意味当然なのでしょうね。

政府主導での再建も、出だしからつまずきました。

民主党に代わっても、過去の政策を100%ひっくり返す事が出来ない以上、どこを切るか、誰を切るかの話になってくるのですから当然です。

利権は恐ろしく底が深い(笑)

週刊ダイヤモンドの特集記事で、JALの実態貸借対照表が掲載されていましたが、借入金の額と債務超過の額がほぼ同額でした。

悪い企業の見本みたいですが、反面教師としては良い見本です。

大げさな言い方をすると、JALがどうすれば再建出来るかなんて、皆さん分かっているはずです。

あれだけ問題点が報道されていて、専門家が再建案を語っているのですから。

そして、何よりJAL自身がその事を一番よく分かっています。

「そう、実行さえすれば・・・」

再建できる企業は、解決策を他人に語られる前に実行しています。

破綻する企業は、解決策を他人に語られても実行できません。

JALの労働組合についても、長年問題点が指摘されてきました。

「私がこの企業の社員だったら、どのような当事者意識を持つだろう?」

職業柄、第三者立場からそのように考える機会は少なくありません。

JALは、日本という国に依存していました。

組織が依存している以上、結果として構成員も依存している事になります。

依存する者に当事者意識は芽生えません。

その象徴が労働組合のように感じます。

しかし、依存による当事者意識の無さは、JALに限るものではありません。

“小”JAL的な中小企業も数多く存在するはずです。

国頼み、景気頼み、特定の顧客頼み・・・etc.

JALのように、結局は支援が約束されている企業と異なり、中小企業の当事者意識の無さは破綻に直結します。

JALは既得権益を守るために、問題の解決を先延ばししました。

現状のままでいる利益があるのはどの企業も変わりません。

ですが、先延ばしの結果、問題を解決しようとしたときはハードランディングでは済まず、ハードクラッシュになってしまうのが中小企業です。

中小企業に“着陸”はないと考えてください。

他人が指摘するまでもなく、ほとんどの経営者は自社の問題点と解決策は分かっています。

ここまではJALと同じ。

分岐点は、JALと同じように解決策の実行も先延ばしするか否か・・・。

JALと同じ道を歩まないためには、選択肢はただ一つ。

“実行”

さらに言えば、実行された解決策が100%の結果を残す事はあり得ません。

“結果が出るかもしれない”解決策を次々に実行していかなければならないのに、

「やらなければいけないのは分かっているけど・・・」

で止まっている時間など、どこにもありません。

そして、次々に実行していかなければならないのに、社員に当事者意識がなければどうにもなりません。

私達には、JALの報道を他人事ではなく、自社に置き換えて見る必要があるのではないでしょうか?

それが当事者意識を持って仕事に当たるという事ではないかと考えます。

民主党は気づいていないけど、私たちはもちろん気づいている・・

民主党の子ども手当。楽しみですね~。

月額2万6000円は、凄いです!

ところで、

これに伴い、扶養控除は廃止されるようです(国税のみ)。

平均的な世帯で影響は、月1400円程度だそうですが、

こういう平均的数字を言われても、正直、個人には関係のない数字です。

しかし、もらえる金額に対して、

圧倒的に少ないのは事実。

そうしますと、中小企業経営者として準備に入らなくてはならないことが

あります・・・・・。

日本では、個人の家庭的事情は、

国や地方が税金で面倒を少し見てきました。

それが扶養控除や配偶者控除でした。

同時に、

企業も面倒を少し見てきました。

それが、扶養手当や配偶者手当です。

ところが、

扶養手当については、

国が面倒を見てくれる・・というのです。

もちろん、税金面の面倒は見てくれなくなるわけですが、

そのマイナス面はごく僅か。

そうすると、

企業が、個人の扶養面の補助を必要とするか・・というと

はっきり言って必要ないでしょう。

民主党は気づいていないようですが、

子ども手当の影響は、こうした面でも出てきます。

それは、経済行為として当然のことでしょう。

報道では、子ども手当の給付は6月からだそうです。

そうすると、企業の扶養手当の停止も6月から・・となってもおかしくありません。

まだまだ、変更はあるでしょうが、

中小企業経営者の方々はご準備を!

準備と言っても簡単です。

「子ども手当の給付措置に伴う給与規定の変更について」

という文章を従業員に配り、なるべく早く説明会を行うことです。

実は、子ども手当は、

企業への扶養手当の補助にもなっていたのです・・。

民主党は気づいていませんが、これが資本主義です。

民主党、ありがとう!

ぜひ、悪法である「特殊支配同族会社の役員給与の損金不算入」の廃止も

よろしくね!

本当に、民主党で大丈夫なのだろうか?

私は政治に興味がありません。

政治音痴のレベルです。

もちろん、民主党のマニフェストを見たこともありませんでした。

そんな無責任な私が、興味本位で、民主党のマニフェストを見てみました。

正直びっくりしました。

こんな政策で本当によいのでしょうか?

高速道路の無料化については、さすがの私も知っていましたが、他にも

いろいろあるんですね・・・。

そこで、2つほど気になるものについて触れたいと思います。

まずは、子ども手当。

一人当たり31万2000円。我が家は、中学生以下が二人いるので、

年間62万4000円です。

しかし、きっと所得制限があるんだろうな・・と思っていると、

そうじゃないらしいですね。

民主党は、子ども手当の目的を内需の拡大に置いているように

記憶していますが、 それならばどうして所得制限をしないのでしょう?

民主党のブレーンは、なぜ限界効用を無視するのでしょう?

一杯目のビールはうまいけれど、2杯目以降はおいしくない・・を

説明したモデルが限界効用ですが、限界効用は、所得差における

効用の差でも現れます。

年収400万円の人には、31万円は感激するほどの金額ですが、

年収1億円の人には、あまり意味はないということです。

年収1億円は大げさかもしれませんが、ある程度成功している

人たちにとって、子ども手当の絶対額には、インパクトはありません。

つまり、高額所得者に支給する分はムダ使いと言われても仕方がないでしょう

(“子ども手当”という名目から使う可能性も若干はありますが・・・) 。

所得税の配偶者控除の廃止は、さらに不可思議です。

高額所得者、特に成功している中小企業経営者は、役員報酬を妻にも

分散することで節税を図っています。

つまり、配偶者控除を廃止しても影響はゼロです。

夫婦共働きの世帯も同様です。

夫婦共働きの世帯は、一般的に、恵まれた人たちです。

ダブルインカムですから当然ですね。

この人達にとっても配偶者控除の廃止は影響がまったくありません。

結局、配偶者控除廃止で損をするのは、所得の少ない世帯です。

夫だけが働いているか、奥さんをパートに出して、給料を年間103万円に

抑えている人たちです。

この人たちにとって配偶者控除の廃止はもろに影響があります。

そもそも、奥さんがパートをしている世帯が、どうして、給料を103万円以下

しか欲しがらないかは、配偶者控除のためというよりも、夫の勤め先が

配偶者手当の支給の基準を税法にしたがっているからです。

民主党はここもわかっていないようです。

つまり、配偶者控除の廃止というのは、所得の少ない層の増税でしかありません。

この他にも、街の税理士程度が聞いただけで、「おかしい」と思うことが、

マニフェストには満載です。

政治家にも税金や経済学の基本的なことは勉強しておいてもらいたいものです。

「モラトリアムは無罪か?」

モラトリアム。

最近のニュース等でご存じでしょうが、経済学用語で「支払猶予期間」の事です。

私は、心理学で使われる「先延ばし」や「回避」のニュアンスが浮かんでしまいます。

最終案では強制を伴うモラトリアム発動は見送られました。

ただ、返済猶予制度は中小企業の経営者にとって無視できないはずです。

元本のみならず、利息の返済も猶予され、その期間は3年。

それでは、3年後・・・中小企業の経営は楽になっているのでしょうか?

中小企業の多くは、借入金の額が年々増加しています。

当然ながら、返済額も比例します。

返すために借りる。

これは資金繰り上、当然の手当てです。

赤字企業が大多数と言われている現在、そもそも返済するお金すら足りないのですから。

このような状況の中、3年もの間、元本も利息も返済をしなくてもよいというのは非常に魅力的な法案です。

返済猶予を受けても、新規融資を止めさせないと言っていますので、ここまでされれば企業倒産のペースは減少するでしょう。

しかし、制度終了後、それでも好転しない企業に、金融機関は融資を続けるのでしょうか?

民主党は、ダムや道路など無駄な公共事業を削減し、その他も見直しを計っています。

当然、国家予算の消化の恩恵を受けてきた企業は、売上減少を余儀なくされます。

そして、自らの政策により経営が苦しくなる企業の返済を3年間猶予する。

3年後、公共事業を増やす事はないにもかかわらず・・・。

民間需要が激減しているこの時期に、長年公共事業で食べてきた企業が、短期間で民間中心に移行できるのでしょうか?

結局、このような企業の命を「先延ばし」しているだけなのです。

だから、結局はモラトリアム。

もちろん、ダムや道路など無駄な公共事業を進めるのが良いとは思いません。

ただ、それぞれの政策が、縮小均衡を招くだけのものとしか考えられないのです。

これは全ての中小企業に言える事です。

制度の利用が、企業と金融機関との合意を前提とする以上、事業再生計画なしに実施される事はあり得ないでしょう。

事業再生計画も描けない企業の返済を猶予しても意味がないからです。

例え政府の保証があるとしても、無制限に返済猶予を乱発する金融機関がどのような目で見られるか・・・。

セーフティネットとは明らかに質の異なる制度です。

つまり、まず行うべきは、実行可能な事業再生計画の検討です。

もし、その再生計画を実行するにあたって、返済猶予が有力な手段となるのであれば、それは積極的に利用すべきです。

ある意味、この制度は、中小企業救済の名のもとに、返済猶予終了後に生き残る企業を選別している気がします。

事業再生計画を描けるかどうかが踏み絵です。

正直、事業再生計画を作るのはつらい作業になるでしょう。

ただ、目の前の現実を見ない限り、いずれにしても企業の寿命は長くはありません。

当社も外部向けの経営計画セミナーを行っていますが、そこで初めて計画を立てられ、このままでは倒産すると危機感を持たれる企業もあります。

「先延ばし」法案を待って行動していては、とても間に合いません。

返済猶予が頭をよぎっている企業は、いますぐに行動すべきです。

早目が肝心!役員報酬の変更

「来年は業績が回復しそうなんですよ。役員報酬を上げようと思うんですが。」

「現状から判断すると、役員報酬を下げた方が良いと思うんですが、いつから下げるべきでしょうか。」

役員報酬の変更に関する質問には、これら以外にも、実に様々なものがあります。

その時々の経営環境に応じて役員報酬の変更をしていく、確かにこれは必要なことです。ただ、税務上、「役員報酬の変更」に関しては、厳しいルールが設けられているんです。

そこで、今回はこの「役員報酬の変更」について取り上げていきましょう。“厳しいルール”をかいくぐる望ましい「役員報酬の変更」とは、どのような変更なのでしょうか。

文頭でも触れましたが、「役員報酬の変更」には実に多くのパターンがあります。今回は、その中でも特に多く見受けられる2つの変更パターンについて取り上げていくことにします。

その前に、まずは結論から。

「役員報酬の変更は、原則として、期首から3ヶ月以内に行ってください!」

そうです、期首から3ヶ月以内です。これが望ましい変更です。期首から3ヶ月以内の変更であれば、税務上、特に問題になることはありません。

それでは、まず1つ目の変更のパターンです。

ここからは、具体的な例を使いながら進めていくことにしましょう。

【変更期】

期首から6ヶ月が経過した後

【金額】

40万円⇒50万円

【費用にならない金額】

60万円(注)

(注)10万円×6ヶ月=60万円

「10万円」は変更前の役員報酬40万円と変更後の役員報酬50万円の差額です。

「6ヶ月」は変更した後から期末までの月数です。

期首から3ヶ月経過後に役員報酬を変更した場合、一定の例外を除いて、変更後の差額分(具体例でいうと、60万円)は、費用として認められません。

それではもし、この変更が期首から3ヶ月以内に行われていたらどうなっていたでしょうか。

期首から3ヶ月以内の変更であれば、費用にならない金額はありません。つまり、変更後の役員報酬の全額が費用として認められるということになるんです。

まったく同じ変更でありながら、「期首から3ヶ月以内の変更」と「期首から3ヶ月経過後の変更」では大きな違いが出てくることになります。

「期首から3ヶ月以内の変更」が有利となることは、明らかですよね。

2つ目のパターンは、役員報酬を増額後、その増加分を期首にさかのぼって支給するという場合です。それでは、具体例です。

【変更期】

期首から3ヶ月目

【金額】

40万円⇒50万円

【3ヶ月目に支給した役員報酬】

70万円(注)

(注)次の金額の合計額

・50万円(変更後の役員報酬)

・20万円(1、2ヶ月目に支給されるべきであった、それぞれの増額分である10万円の2ヶ月分)

【費用にならない金額】

20万円(注)

(注)3ヶ月目に、さかのぼって支給した1、2ヶ月目それぞれの増額分である10万円の2ヶ月分

いかがでしょうか。

まず、今回の変更ですが、期首から3ヶ月以内に行われていますよね。従って、この変更に関しては、何ら問題はありません。

問題となるのは、期首にさかのぼって支給した増額分の20万円です。この20万円は、費用としては認められないということになるんです。役員報酬の変更が、「期首から3ヶ月以内(・・)」にもかかわらず、です。この点に関しては、注意が必要です。

なお、今回の変更が「期首から3ヶ月経過後(・・・)」であり、「期首にさかのぼって増加分を支給した」場合でも、当然ながら、結論は同じです。

いずれにしても、期首にさかのぼって役員報酬の増加分を支給するということ自体が、税法上、認められていないわけです。

いかがでしたでしょうか。よくある役員報酬の変更について、具体的な例を出しながらご紹介しました。

ここで、改めて今回のポイントをまとめてみましょう。

・ 役員報酬の変更は、期首から3ヶ月以内

・ 期首にさかのぼって支給した増加分は、損金不算入となる(費用とならない。)。

ここで1点、補足です。それは、「期中に役員報酬の変更をすること」や「期首にさかのぼって増加分の役員報酬を支給すること」がダメというわけではないということです。

「期中に役員報酬の変更をすること」や「期首にさかのぼって増加分の役員報酬を支給すること」。両方とも、

もちろんOKです。ただし、そこには今回ご紹介した税務上の「厳しいルール」があります。

その税務上の「厳しいルール」をかいくぐるという意味で、上記の2点を意識していただければ良いでしょう。

さらに、もう1点。役員報酬を変更した場合には、その旨を記載した議事録を忘れずに作成しておきましょう。

「役員報酬」に関しては、今回ご紹介した「役員報酬の変更」を始め、税法上、多くの規定があります。そして、その取扱いも厳格なものとなっています。

当然、税務調査の際にも、そのチェックは厳しいものとなります。この場合に、議事録を作成していないということになると、調査官に対する印象も悪くなってしまうことでしょう。

「役員報酬の変更」と「議事録の作成」。両者はセットです。今回のポイントとともに、押えておきましょう。

実は、サバイバル・・という現実

この言葉には、おかしな響きを感じます。

私たちの国、先進国日本では、ほとんどの生存の恐怖はありません。

餓死をする方が難しい我が国では、

メタボの方が問題になっています。

ほとんどの人が、

それなりのものを食べ、

着るものにも困らず、

車に乗って毎日を過ごす。

昔よりも治安は悪くなったとは言っても

まだまだ、世界的には治安の良い国でしょう。

そうした、おとぎ話のような国で“サバイバル”。

おかしな感じがします。

しかし、私が言うまでもなく、

この国では“サバイバル”が必要です。

お金の視点から見たら誰が考えても至る結論です。

そして、今の問題は、“サバイバル”が必要な国で、

多くの人が“サバイバル”を考えていないことです。

ジャングルで裸でいるような状態なのです。

こういうことを書くと

「日々が大変でそれどこではないよ」

という意見が聞こえてきそうですが

そんなことはありません。

そういうことを言う人のほとんどの

着ている服、住んでいる場所、食事は・・・・・・

「それどころじゃない」というものではないはずです。

そして、

この個人のお金の現実は、

会社でも同じです。

・・と言うか、会社のお金に関しては、

さらに“サバイバル”について考えていかなければならない環境にあります。

ジャングルや雪山では、一歩に非常に時間がかかります。

結果を急いだら遭難です。

そんな状況下にいるのが、日本の中小企業です。

したがって、

“要サバイバル”という思考が明暗を分けるのです。

さて、私の話を聞いた当社の社員は、

どんなサバイバル戦略をとるのでしょうか?

サラリーマンの場合は、

入金の方がほぼ確定していますから

そんなに難しい戦略は必要ありません。

1分でも早く対応することが最も重要なことでしょう。

そして、

実は、中小企業も同様です。

1分でも早く対応すること。

そのための数字の見立てを早くたてることに尽きます。

言葉にすると当たり前のことになりますが、

この基本をどれだけサバイバル感を持って

処理できているかが来年の明暗をさらに分けていくでしょう。

税理士の作った決算書が間違っているそうです!?(2)

今回は中小企業におけるCROAの計算方法と考え方について前回に引き続きお話いたします。

キャッシュフロー計算書も損益計算書の利益と同じようにその計算過程によって3種類に分類されます。

1.営業キャッシュフロー

2.投資キャッシュフロー

3.財務キャッシュフロー

キャッシュフロー計算書は、平成12年3月期決算から、上場企業においてのみ作成が義務づけられ、中小企業においては作成が強制されていませが、現在ではほとんどの会計事務所において決算書類の一部として作成しています。

今回はそれぞれのキャッシュフローの説明は省略しますが、この中でCROAを計算する場合に使うキャッシュフローが、『営業キャッシュフロー』というものです。

この営業キャッシュフローとは、細かな話を省略すると、会社の本来業務での収入である『経常収入』から本来業務にかかった支出である『経常支出』を差し引いて計算したもので、会社本来の『金を稼ぐ力』を表します。

話は変わりますが企業再生支援の現場において、再生可能性の判断するためにまず見るのがのがこの営業キャッシュフローがプラスかマイナスかということです。

営業キャッシュフローがプラスの場合には企業本来の収益力はあるので、歯車の狂った債務の整理さえつければ再生の可能性はあります。

逆に、この営業キャッシュフローがマイナスの場合は、「経営を継続することが困難である」と言わざるをえません。

ところが、中小企業では営業キャッシュフローがマイナスにもかかわらず長年経営を続けている会社がたくさんあります。

これは、利益を圧縮するために多くの中小企業が役員報酬などを過大に支払っているためです。つまり、役員報酬などの支払いによるキャッシュアウトがそのまま営業キャッシュフローに反映されているのです。

中小企業にとってはキャッシュフロー計算書で計算されて営業キャッシュフローでさえもまったく意味のないただの数字に成り下がってしまっているということです。

このままではCROAの計算もまともにできません。

そこで、わたしは営業キャッシュフローのかわりに『M3』の考え方を取り入れた『修正営業キャッシュフロー』を使ってCROAを計算しています。

M3とは当社代表である岡本の著書『会社の数字がカラダでわかる!会計するカラダのススメ』(幻冬舎)で詳しく説明してありますので、そちらをご覧いただきたいと思います。

そして私はこのM3によって計算された収益率の目標を10%~20%に設定して経営に望むことが必要と指導しています。

先週のメルマガを読んでいただいたお客様からご質問をいただきました。

言い回しが少し違うかもしれませんが次のような内容でした。

「このような数字の計算は経理担当者でもできるものでしょうか?」

これに関しての私の答えは次の通りです。

「できません。ただし経理担当者が身内の場合は別です。なぜなら、プライベートを合算しなければならないのでオーナー親族以外は計算できないからです。もう少し言うと、これは社長が計算しなければならない数字です。数字は人任せにしてはいけません。」

私がここで言いたかったことは「自分で計算する」ということです。

私は、自分が計算した数字以外はアタマに入ってきません。これはみなさんもそうだと思います。

数字というものは自分で計算したものでなければそればただの記号でしかありません。数字に意味を持たせるのはみなさん自身です。

多くの方から求められることですが、極端なことを言えば、経営における目標値を他人に設定されること自体に意味がないと私は考えています。

CROAを自ら計算し、経営における自分だけの世界観を築いていってください。

エッ!?あなたも無いんですか?

少し前の話になりますが、地元上越で会計セミナーを開催しました。

上越というところは土地柄なのかセミナーを開催してもほとんど人が集まらないところだと思っていたのですが、いざフタを空けてみるとキャンセル待ちが出るほどの状態で、「上越の経営者も変わってきたんだなぁー」という印象を受けました。

さて、そのセミナーではかなりのボリュームの話をほぼノンストップで駆け抜けてしまったために、希望者に後日補習の意味合いから個別相談を用意いたしました。

その結果、多くの方から個別相談をお申し込みいただきました。その中に、とても印象的だったお話がありました。

前回のメールマガジンの中で、中小企業にとって重要な指標はROAではなく”CROA”(前回は書き間違っていました・・)だと少しふれました。

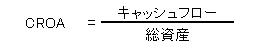

これは『キャッシュ・リターン・オン・アセット』と呼び、総資本キャッシュフローを意味します。

総資本キャッシュフローは、次の式で計算することができます。

つまり、ビジネスに投下した資産に対して、何割のキャッシュリターンを得ることができたのかという指標で、唯一企業の真の収益力をあらわす指標です。

そしてこの指標こそが唯一、中小企業にとって経営のモノサシとなるものであるとわたしは考えています。

では、中小企業の収益力を見る場合に、損益計算書の利益を使うのとキャッシュフローを使うのではどのような違いがあるのかをご説明します。

私が見ている損益計算書は別としてという前提でお話しますが、そもそも私は損益計算書の利益などまったく信じていません。

それは、損益計算書の利益が税法の基準によって作成されたものであって真の経営実態を反映しているものではないためです。

たとえば、回収困難な売掛金があったとしても、税法の基準で作成された損益計算書では売掛金に計上され、利益となっています。

さらに、販売の見通しが立たないような在庫商品があったとしても、税法の基準ではその在庫を廃棄処分にでもしない限りは、『棚卸資産』として計上され利益が増える結果となります。

このように損益計算書の利益には経営上の不確実な要素がたくさん含まれているのです。そこでより経営の実態に即したものをと考えたときにでてくるのがキャッシュフローということになります。

ところが問題は損益計算書だけではありません。

実は、本来企業経営の実態を表すはずのキャッシュフロー計算書にも、中小企業ならではの問題が潜んでいるのです。

そこで次回はこのキャッシュフロー計算書の問題について話をしたうえで、中小企業にとっての本当のCORAとは何かをお話いたします。

個別相談にこられた方々に私は、

「資金繰り表を見せてください」

とお願いしたところ、ほとんどの会社が資金繰り表を作成していませんでした。

CROAは唯一中小企業の収益力の実態を示す指標として使うことができるものですが、肝心のキャッシュフローがわからなければその計算もできないことになります。

みなさんは資金繰り表を作成していますか?

資金繰り表を作成していないと、いざというときに大変なことになるのですが、そのお話はまたの機会にしたいと思います。

今回上越で開催した会計セミナーは今後東京でも開催する予定でいます。

いつ頃になるかはまだ未定ですが、みなさんからの要望が多ければそれだけ早く開催することになるかもしれません。。汗

LLC判決に学ぶ「仕事の品格」

米国LLCを使った節税手法に一つの判断が出ました。

米国LLCからの分配金は「配当所得」とされ、米国LLCは日本の私法上「法人」に該当することが相当とする判断が東京高裁において示されました。

米国LLCからの分配金が配当所得とされたことにより、損益通算を利用した節税法の利用ができなくなりました。

損益通算とは一方の事業で利益が出ており、他方の事業に損失が出ている場合、この二つの事業の利益と損失を±(プラスマイナス)して税金を少なくする方法です。

米国LLCは「check the box」という規則によって法人で税金を納めるか個人で税金を納めるか選択できるようになっています。

この制度を利用し海外のLLCへ投資をし、そこから生じた所得を使って損益通算を行う事例はほかにもあることから、今回の司法判断が投資家に与える影響は大きいといえます。

今回の裁判でポイントとなった点は次の3つです。

(1) 外国LLCは実質で判断

(2) check the box規則は判断基準にならない

(3) 国税庁はLLCを原則法人と判定

一方、日本版LLC(合同会社)は法人格を有するため法人課税が行われパススルー課税は採用できません。従って、法人が稼いだ儲けに対しては、法人税が課税されます。

更に会社から利益の分配を受けた出資者に対しても所得税が課税される、二重課税の構造となっています。

米国LLCのようにパススルー課税が適用され組織として、日本においてはLLP(有限責任事業組合)があります。

ところが、LLPの損失を取り込み損益通算だけに利用する租税回避行為が予想されることから、それを防ぐために全構成員が業務執行に携わることが要求されています。

LLPというと、とかく租税回避目的で利用される趣が強いように思われます。

その証拠に、「組合契約は、不当に債務を免れる目的でこれを濫用してはならない」(LLP法3-3)と条文上に制度の濫用防止規定がもりこまれています。これはとても珍しいことです。

私が普段、実務の現場において、ふと頭をよぎる思いがあります。

それは最近、経営者の中の一部に「仕事」に対する誠実な姿勢が薄れているということです。

自社の仕事について使命感をもち、社会的使命の実現にむかってひたむきに邁進する姿勢。いわば「仕事の品格」とでも言うべき姿が薄れているように思うのです。

とかく仕事がお金儲けの手段のように語られ、営業のテクニックやノウハウだけが語られることに、えもいわれぬ違和感を感じます。

このことは会社経営における税金に対する考え方についても言えることです。とかく税金を払うことを避ける傾向があります。

それ事態は当たり前のことです。少しでも納税を少なくしたいという気持ちは自然なことです。私もそれはあります。

しかし、問題なのは本来成すべき仕事のことを二の次にして節税対策に没頭する・・・これでは「節税にあわせた仕事」になってしまいます。

LLPやLLCが創設された本来の趣旨はパススルー課税ありきではないのです。

企業規模も立場の違うもの同士が、共通の理想に向かってそれぞれの強みを持ち合わせて共同事業を行うことを可能とする素晴らしい制度なのです。

私は、私どものお客様にとって価値ある仕事を成し遂げるために、「仕事の品格」をいつも忘れてはならないと心がけています。