笹川さま

お世話になります。

以前に保険代理店から提案を受けた、がん保険の加入を検討しています。

どうでしょう?

以下、メールを転送します。

———- 転送メッセージ ———-

がん保険のご提案をさせていただきます。

下記資料をご確認ください。

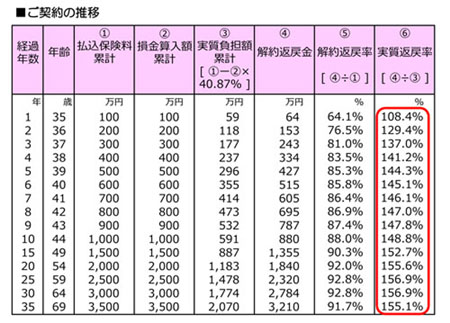

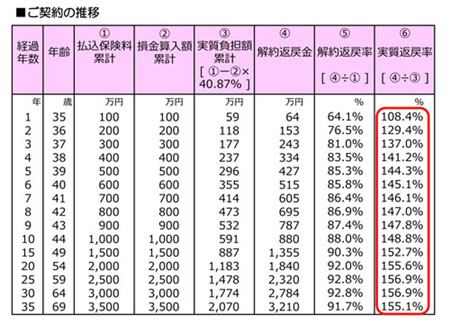

解約返戻率が64歳でピークの92.8%まで上がり、実質返戻率は156.9%です。

非常に節税効果が高く、お勧めできます。

ぜひ、ご加入をご検討くださいませ。

———————————–

山田さま

いつもお世話になっております。

税理士の笹川です。

保険代理店からの資料を拝見させていただきました。

解約返戻率も高く、良い保険ですね。

3月決算でいらっしゃるので、決算対策としてご検討されているのだと考えます。

ただ、残念なことに、2月29日に国税庁から

“法人が支払う「がん保険」(終身保障タイプ)の保険料の取扱いについて(案)”

と題して、改正案が公表されました。

結論から申し上げると、がん保険の損金算入割合が100%から50%に下がり、節税効果が大幅に減少します。

いま契約しても改正後の取扱いが適用される可能性がありますので、その点は慎重にご検討ください。

また、がん保険がダメだったら、逓増定期保険、長期平準定期保険と次々にご提案を受ける可能性がございますので、節税のための保険加入時の際にご検討していただくべき事項をお伝えさせていただきます。

【その1】保険会社に支払うことになるコスト

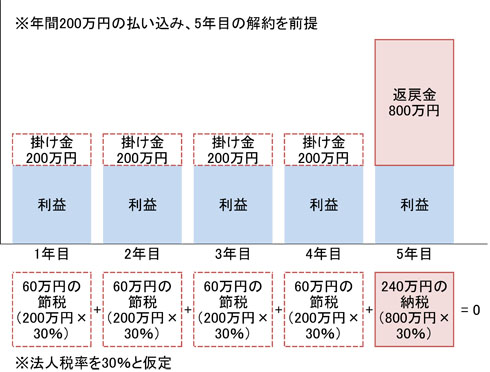

節税に目がくらみ、意外と考慮されないのがこの点です。最近は情報が多く出回り始めたので、保険による節税と言われるものが、実は「税金の繰延べ」に過ぎないということはご存じかと考えます。

そして、節税目的といえども保険には変わりませんので、保険機能相当額や諸々の手数料を保険会社に取られてしまいます。当然、その分は節税効果を減少させますのでご注意ください。

つまり、保険会社に取られてしまう分、節税という枠組みでは最終的には得にはならないというのが節税保険の結論です。

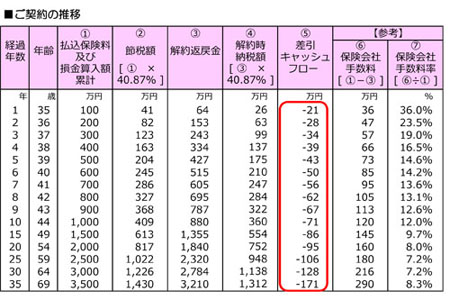

下記は、保険代理店からの資料を加工したものです。

「差引キャッシュフロー」という箇所が、解約時の納税も考慮した節税効果です。

税金を繰延べることはできても、通常はマイナスになるとお考えください。

また、35年間継続的に黒字である場合を想定しています。赤字が継続した場合、マイナス幅は大きくなります。

参考のため、保険会社に支払うことになる手数料相当額も記載しておきましたので、併せてご確認ください。

【その2】解約した場合のお金の使途

保険年数が長くなればなるほど、解約時に戻ってくるお金が大きくなり、その使途に困ることになります。

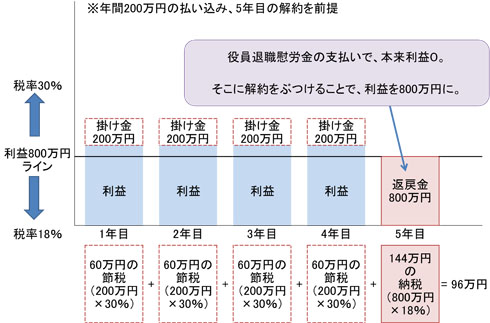

退職金に上手く充てることができれば、税率の差を使って真の意味での節税が可能になりますが、それ以外の解約は納税を繰り延べているだけで、最終的に得することはないという点は【その1】でお伝えさせていただきました。

さらには、節税期間中は低い税率しか適用されなかったにもかかわらず、解約時には解約返戻金が多額になるため、高い税率が適用されるケースも十分あり得ます。

また、解約時にそのお金を使ってさらに節税保険に加入するという負の連鎖が起きてしまう場合もありますのでご注意ください。

【その3】キャッシュフローへの影響

長期間にわたる節税のための保険は、キャッシュフローを悪化させる可能性があります。結果として、節税のために金融機関から借入れを行い、高い利息を支払わざるを得ないケースもございます。

【その4】赤字への補てんという考え方

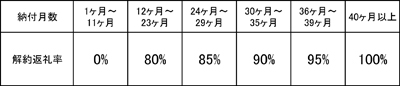

赤字になった場合、保険を解約して黒字にするという考え方があります。もちろん、結果として赤字を回避できるという効果がありますが、赤字はいつ発生するかコントロールできません。

仮に解約返戻率が低い時点で赤字回避のために解約することになったら、解約損失額がそのときの赤字額を超えてしまうというケースもあります。

そもそも赤字の要因が節税保険の場合もありますのでご注意ください。

以上、ご不明な点がございましたらご連絡いただければと考えます。

どうぞよろしくお願い致します。

エー・アンド・パートナーズ税理士法人

税理士 笹川 和幸